Zorunlu karşılık oranı açmazı

2021 Para ve Kur Politikası metnini tartışırken, enflasyon hedeflemesi uygulayan bir merkez bankasının zorunlu karşılık oranlarını bir politika aracı olarak (sık) kullanmasından hoşlanmadığımdan söz etmiştim. Nedenini açıklayayım. Birinci nokta şu: Zorunlu karşılık oranını artırarak eskisine kıyasla bankalardaki mevduatın daha çoğuna el koymuş oluyor TCMB. Dolayısıyla bankaların eskisine kıyasla daha az kredi açacaklarını umuyor. Türkiye’de mevduatın ortalama vadesi çok düşük. TCMB’den borç alınan fonlar ile bir ölçüde ikame edilebilir mevduat.

İkincisi, enflasyon hedeflemesi rejimi çerçevesinde politika faizinin bir anlamı olması için, piyasada belirlenen kısa vadeli faizin politika faizine yakın bir yerde oluşması gerekiyor. Bu gereği yerine getirebilmek için, TCMB, bankaların talep ettikleri kısa vadeli parayı bankalara (borç) vermek zorunda.

Üçüncü olarak şu sorunun yanıtına dikkat etmek gerekiyor: Bankalar zorunlu karşılık oranının artmasıyla kaybettikleri mevduatı, kredilerini azaltmamak için TCMB’den borçlanarak telafi ederler mi? Kredi arzına aynen devam etmek isterlerse, sorunun yanıtı ‘evet’ şeklinde. Yani, TCMB bir eliyle (zorunlu karşılıkları yükselterek) bankalardan aldığı parayı, diğer eliyle (kısa vadeli para satarak) bankalara geri vermek zorunda kalır. Elbette piyasa faizinin politika faizi civarında oluşmasını istiyorsa.

Şimdi, Ekim 2010-Haziran 2011 dönemine gidelim. TCMB bir makro sakıngan politika aracı olarak zorunlu karşılık oranlarını peşi sıra artırdı.

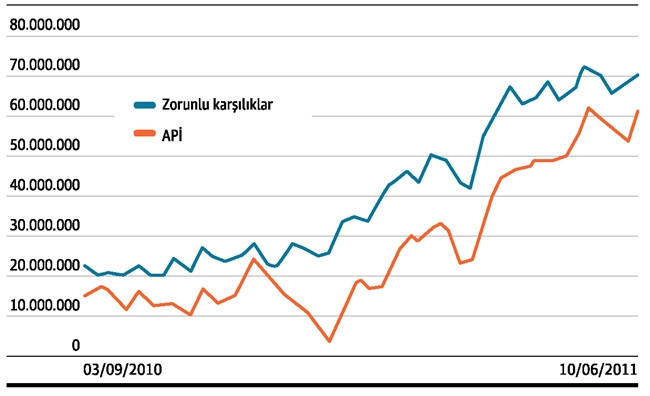

Amaç, hızlı kredi genişlemesinden kaynaklanan finansal istikrarsızlık riskini azaltmaktı. Ama istenilen olmadı. Grafikte bankaların TCMB’de tutmak zorunda oldukları ‘zorunlu karşılıklar’ ile TCMB’nin piyasa faizini politika faizine yakın bir yerde tutmak için bankalara vermek zorunda olduğu borç paranın (APİ) 3 Eylül 2010 - 1 Temmuz 2011 dönemindeki günlük hareketleri gösteriliyor. Açık biçimde bu iki değişken paralel hareket etmişler. Farklı bir ifadeyle, TCMB zorunlu karşılıkları yükselterek bankalardan aldığı parayı, kısa vadeli para satarak bankalara geri vermek zorunda kalmış. Kredi arzındaki eğilimin -bu tartışmadan bekleneceği gibi- kabaca Temmuz 2011’e kadar değişmediğini de belirtmek gerekiyor.

Kıssadan hisse: Makro-sakıngan politika araçları BDDK’nın elinde. Mevcut kurumsal yapı değiştirilmediği sürece, TCMB politika faizini kullanmalı, finansal istikrar için BDDK ile işbirliği yapmalı.