Vergide eşitliğin fırsat maliyeti vergide adalet!

Yusuf Cihad DEMET - Vergi Müfettişi

Asgari ücrete yapılan yüksek nominal ücret zammıyla birlikte 2022 yılında uygulanacak asgari ücretin aylık brüt tutarı 5.004,00 TL’ye yükselmiş olup, bu tutardan işçi SGK primi (%14) ve işsizlik sigortası primi (%1) düşüldüğünde kalan 4.253,40 TL ise asgari ücretlilerin gelir vergisi matrahı olmuştur. Normal şartlarda bu matrah üzerinden aylar itibariyle kümülatif olarak hesaplanarak artan oranlı tarife kapsamında tevkif edilecek Gelir Vergisi, 7349 sayılı Kanun ile istisna edildiğinden, asgari ücretlilerin gelir vergisi tevkifat matrahı aynı zamanda aylık elde edecekleri net ücrete dönüştü. Bununla birlikte aynı Kanun kapsamında aylık brüt asgari ücret tutarı üzerinden alınması gereken binde 7,59 oranındaki Damga Vergisi de istisna edilince, asgari ücretli olarak çalışan ücretlilerin üzerindeki vergi yükü kaldırılmış oldu.

AGİ kaldırıldı!

Asgari ücretin vergiden istisna edilmesi, her ne kadar büyük bir gelişme olsa da, 2008 yılından itibaren yürürlükte olan “Asgari Geçim İndirimi (AGİ)” müessesesi de aynı Kanunla tarihe karışmış oldu.

Asgari ücretin yıllık brüt tutarı üzerinden hesaplanan ve çalışanların ailevi durumlarını, çocuk sayılarını dikkate alarak ödemeleri gereken gelir vergisinin bir kısmını iade almalarına olanak sağlayan, ücretlilerin şahsi ve ailevi durumlarını dikkate aldığı için de vergide adaleti tesis etme fonksiyonu ağır basan asgari geçim indirimi müessesesinden vazgeçildi. Bunun yerine, ücretli olarak çalışan herkesin (memurlar dahil) ücretleri üzerinden ödeyecekleri gelir vergisi ve damga vergisinden, asgari ücret üzerinden hesaplanan gelir vergisi (net tutar üzerinden) ve damga vergisinin (brüt tutar üzerinden) mahsup edilmesi imkanı getirildi.

Bir taraftan, tüm ücretlilerin eşit bir şekilde yararlanmalarına imkan veren gelir vergisi ve damga vergisi istisnası getirilirken, diğer taraftan da halihazırdaki gelir vergisi teşviki kaldırılmış oldu. Konuya bütüncül bakıldığında olayın vergide adalet ile vergide eşitlik arasında bir mübadele olduğu açıkça görülmektedir. Pek tabi ki her tercihin bir fırsat maliyeti olduğu gibi, tüm ücretlilere eşit bir teşvik mekanizması getirilmesinin alternatif maliyeti de nispeten daha adilane bir işlerliği olan asgari geçim indiriminden vazgeçilmesi olmuştur. Emeğin sermayeye nazaran daha az oranda vergilendirilmesi ilkesine dayanan ayırma kuramı, asgari geçim indirimi sayesinde emeğin kendi içinde de daha adil vergilendirilmesini sağlamaktaydı. Bu yönüyle AGİ, eşitler arasında adaleti tesis etmekteydi.

Şimdi ise sırada; yapılan bu vergisel değişikliğin ücret geliri elde eden memur ve işçilerin aylık gelirlerinde sağladığı değişikliği tespit etmekte.

AGİ kaldırılmasaydı, çalışanların elde edeceği teşvik ne kadar olacaktı?

Asgari geçim indirimi; 2008 yılından itibaren uygulanan ve çalışanların kendileri için (%50), çalışmayan eşleri için (%10), ilk iki çocuk için ayrı ayrı (%7,5), üçüncü çocuk için (%10) ve diğer çocukları için de (%5) oranında hesapladıkları asgari geçim indirimi oranları üzerinden hesaplanan bir gelir vergisi teşvik mekanizması idi. Bu uygulama sayesinde ücret matrahı aynı olan çalışanlar, ailevi durumlarına göre farklı tutarlarda gelir vergisine muhatap olmakta ve bu sayede de ellerine geçen net ücretleri farklı olmaktaydı. Hâsılı, evli olup eşi çalışmayan bir ücretlinin bekar ya da eşi çalışana göre, bir çocuğu olan ücretlinin birden fazla çocuğu olan diğerine kıyasla farklı tutarlarda gelir vergisi ödemesi sağlanmakta ve vergide adalet tesis edilmekteydi.

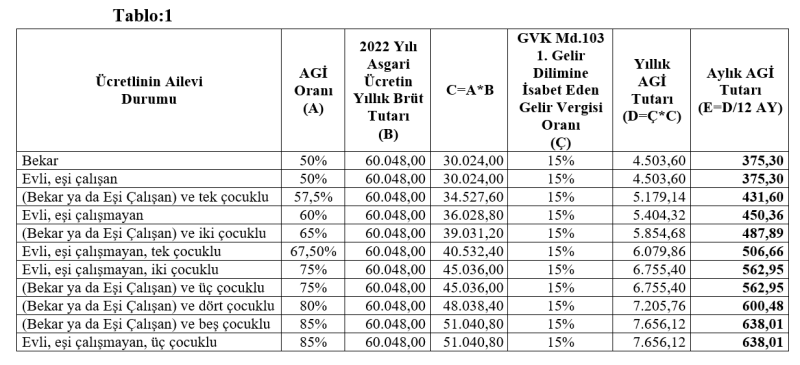

AGİ uygulaması kaldırılmasaydı; 2022 yılında geçerli olan brüt asgari ücret tutarı üzerinden hesaplanan ve ailevi durumları farklı olan ücretlilerin elde edecekleri aylık gelir vergisi teşviki aşağıdaki tablodaki gibi olacaktı:

Tablodan görüleceği üzere; eğer AGİ müessesesi kaldırılmasaydı; ailevi durumları birbirinden farklı olan ücretlilerin faydalanacağı aylık AGİ tutarları 375,30 TL ile 638,01 TL arasında olacaktı. Bir başka ifadeyle; aylık ücretleri üzerinden ödeyecekleri gelir vergisinden, kendi ailevi durumlarına isabet eden bu tutarları mahsup edeceklerdi.

Tablodan görüleceği üzere; eğer AGİ müessesesi kaldırılmasaydı; ailevi durumları birbirinden farklı olan ücretlilerin faydalanacağı aylık AGİ tutarları 375,30 TL ile 638,01 TL arasında olacaktı. Bir başka ifadeyle; aylık ücretleri üzerinden ödeyecekleri gelir vergisinden, kendi ailevi durumlarına isabet eden bu tutarları mahsup edeceklerdi.

Asgari ücrete isabet eden vergi istisnası çalışanlara ne kadar katkı sağladı?

Asgari ücretin net tutarına isabet eden gelir vergisi ve asgari ücretin brüt tutarına isabet eden damga vergisi istisnası getirilmesi ile birlikte tüm ücretlilerin vergi matrahları üzerinden ödeyecekleri gelir vergisinin ve damga vergisinin mahsup edilmesi imkanı doğdu. Bu mahsup, matrahların mahsubu şeklinde değil vergilerin mahsubu şeklinde olacağından, öncelikle ücretlinin ödeyeceği gelir vergisi ve damga vergisi bulunacak daha sonra ise asgari ücrete isabet eden kısım için vergi mahsuplaşmasına gidilecektir. Çok detaylarına girmek istemesem de şunu belirtmekte fayda görüyorum. Elde edilen ücretin matrahı kendi içinde kümülatif ilerken, asgari ücrete isabet eden gelir vergisi matrahı da kendi içinde kümülatif ilerleyecek. Bu durum ise asgari ücret tutarından daha fazla bir ücretle çalışan ücretlilerin daha erken aylarda bir üst dilime girmelerine neden olacak fakat bir üst dilimden gelir vergisi istisnası elde etmeleri daha sonraki aylarda gerçekleşecektir. Bir matrah mahsubu gerçekleşmiş olsaydı ve net matrah üzerinden bir vergileme uygulaması getirilseydi; bulunacak net matrahın kümülatif ilerleyecek olması sebebiyle bir üst dilimden vergilendirilme ya hiç olmayacaktı ya da ücretin tutarına göre çok daha sonraki aylarda gerçekleşecekti.

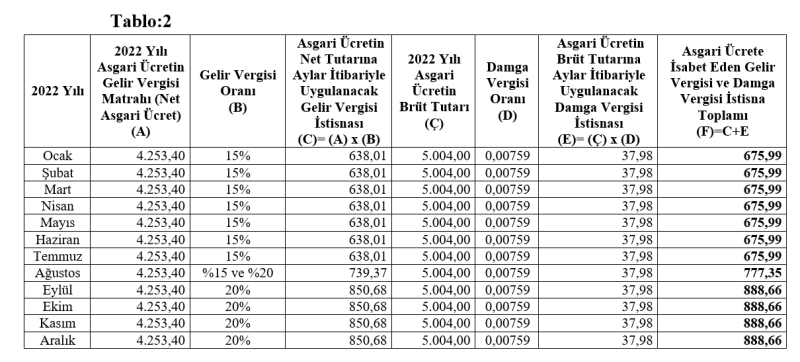

Benim esas bahsetmek istediğim husus; yapılan vergi politikası değişikliğinin ücretlilere sağladığı net avantajı tespit etmek olduğundan, ücretlere getirilen gelir vergisi ve damga vergisi istisnasının aylar itibariyle sağlayacağı katkıyı aşağıdaki tabloda inceleyelim:

Tablodan görüleceği üzere; asgari ücret tutarı da kendi içinde kümülatif ilerlemekte ve bir üst dilime girilince elde edilecek gelir vergisi istisnası da artmaktadır. Buna ilaveten 37,98 TL tutarındaki damga vergisi istisnası da hesaba katılınca tüm ücretlilerin eşit bir şekilde aylar itibariyle elde edeceği vergisel avantajlar; yılın ilk yedi ayı için 675,99 TL, sekizinci ayda 777,35 TL ve yılın son dört ayı için de 888,66 TL arasında olacaktır. Bu tutarların aritmetik ortalamasını hesap ettiğimizde aylık elde edilecek ortalama vergisel avantaj ise 755,33 TL’ye isabet edecektir.

Şimdi konunun can damarına geldik. AGİ devam etseydi her ay elde edilecek avantaj ile AGİ’nin kaldırılıp yerine asgari ücret tutarı kadar gelir vergisi ve damga vergisi istisnası getirilmesinin sağladığı avantajı birbiriyle kıyaslarsak, yapılan vergisel değişikliğin ailevi durumları farklı olan ücretlilere sağladığı net katkıyı tespit edebiliriz.

Vergi istisnasının çalışanlara sağladığı net katkı nedir?

Yapılan vergisel değişikliğin ücretler üzerindeki yansımasını görmek için AGİ’ nin yerine ikame edilen ve asgari ücret tutarına isabet eden gelir vergisi ve damga vergisi istisnası toplamının ücretlilere sağlayacağı aylık ortalama net katkıdan, böyle bir vergi istisnası getirilmeyip AGİ uygulamasına devam edilseydi sağlanacak aylık net katkı arasındaki farkı tespit etmek gerekir. Böylelikle, vergide adaleti tesis eden AGİ müessesesinin kaldırılıp yerine asgari ücrete isabet eden tutar kadar vergi istisnası getirilmesi uygulamasının, ailevi durumları farklı olan ücretlilere sağladığı avantaj da açıkça görülmüş olacaktır.

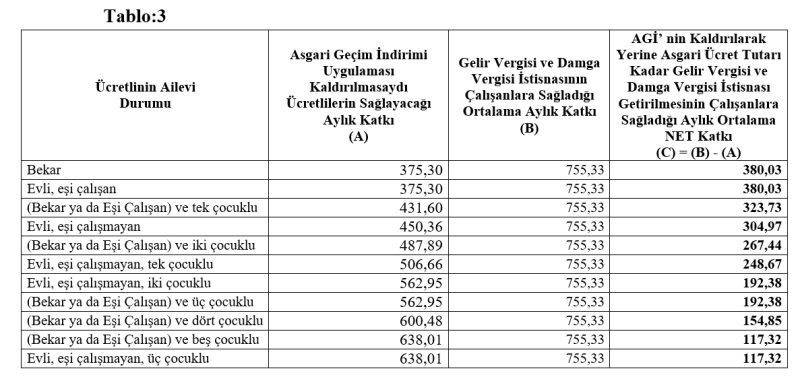

Şimdi aşağıdaki tabloya bir göz atalım ve ne demek istediğimizi izah etmeye çalışalım:

Öncelikle şunu net bir şekilde ifade edebiliriz ki; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça AGİ’ nin sağladığı aylık katkının da arttığını ve bu sebeple vergide adaleti tesis ettiğini, buna karşın yeni getirilen vergi istisnasının ise ücretlilerin ailevi durumlarını dikkate almadan her ücretliye aynı tutarda uygulandığı için de vergide eşitliği sağladığı görülmektedir.

Öncelikle şunu net bir şekilde ifade edebiliriz ki; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça AGİ’ nin sağladığı aylık katkının da arttığını ve bu sebeple vergide adaleti tesis ettiğini, buna karşın yeni getirilen vergi istisnasının ise ücretlilerin ailevi durumlarını dikkate almadan her ücretliye aynı tutarda uygulandığı için de vergide eşitliği sağladığı görülmektedir.

Dikkat edilirse vergide adaleti tesis eden uygulamanın kaldırılarak vergide eşitliği ön plana alan bir uygulamanın yürürlüğe girmesiyle birlikte; ücretlilerin bakmakla yükümlü oldukları aile bireylerinin sayısı arttıkça elde edecekleri aylık net avantaj azalmaktadır.

Sonuç olarak;

Asgari ücrete getirilen gelir vergisi ve damga vergisi istisnası ile birlikte asgari geçim indirimi uygulamasından vazgeçilmesi; gelire ihtiyacı görece daha fazla olan ücretlilere daha az, gelire ihtiyacı nispeten daha az olan ücretlilere ise daha çok reel katkı sağladığından, gelir dağılımında adalet ilkesinden de sapma gerçekleşmiştir.