Temettü mü, büyüme mi?

HABER ANALİZ / BIST ENERJİ

Elektrikte kısa dönemli performans dikkat çekiyor

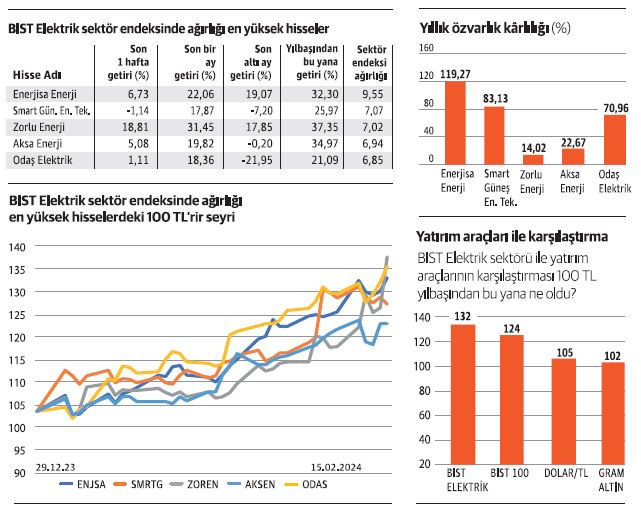

BIST 100 Endeksi yılbaşından bu yana %25,80 oranında yükseldi. Aynı sürede elektrik hisseleri ortalama %33,3 değerlendi. Elektrik sektöründe ağırlığı en fazla 5 şirketten özvarlık kârlılığı en yüksek olan Enerjisa Enerji.

Borsa İstanbul’daki dinamikler içerisinde, BIST Elektrik sektörü hisseleri yatırımcıların ilgi odağı olmayı sürdürüyor. Bu hisselerden bazıları, özellikle kısa dönemde gösterdikleri performans ile yatırımcıların portföy değerlendirmelerinde önemli bir yer tutuyor.

■ Enerjisa Enerji, son hafta ve aydaki istikrarlı yükselişiyle dikkat çekerken, yılbaşından bu yana gösterdiği %32,30’lik getiri ile sektördeki güçlü konumunu koruyor. Smart Güneş Enerji, dalgalı bir performans sergilese de yıllık bazda %25,97’lik bir artış gösteriyor.

■ Zorlu Enerji ve Aksa Enerji gibi hisseler ise hem kısa dönemde hem de yıl genelinde getirileri ile yatırımcılarının yüzünü güldürüyor. Özellikle Zorlu Enerji’nin son bir haftalık %18,81’lik ve yılbaşından bu yana %37,35’lik getirisi dikkat çekiyor. Odaş Elektrik, değişken bir performans sergilemekle birlikte, yıl başından bu yana %21,09’luk getiri sağladı. Bu hisseler endeksteki ağırlıklarının yanı sıra özvarlık kârlılıkları ile değerlendirilmeli. Özvarlık kârlılığı en yüksek şirket %119,27 ile Enerjisa Enerji.

PİYASALARIN NABZI

Piyasalar bardağın dolu tarafına odaklandı

NEDEN YÜKSELDİ?

Trend GMYO (TDGYO), 5 günde %60,98 yükseldi. İşlem hacmi, 2023 son üç ayına göre 3 katına çıktı. Hisselerin yüzde %38’i üç kurumda toplu. Sanko Pazarlama (SANKO), 9-16 Şubat’ta % 28,13 yükseldi. Yeni bir açıklama yok. Aralık ayında grup içi hisse devri ile adres değişikliği yaptı. Hisselerin %46’sı Bulls Yatırım’da. Çuhadaroğlu Metal (CUSAN), 5-16 Şubat’ta %27,98 yükseldi. Son dönemde marj çok yüksek. İşlem hacmi, Ocak ayında 2023 son üç ayına göre 2 katına çıktı. SPK, ocakta kayıtlı sermaye tavanı süresinin uzatılmasını onayladı. 15 Şubat 2024 günü geri aldığı payları sattı. Hissede ağırlığı yüksek ilk 5 kurumun payı %45.

NEDEN DÜŞTÜ?

Kiler GMYO(KLGYO), 15-16 Şubat’ta %14,12 düştü. 15 Şubat günü yüksek volatilite nedeniyle hisseye kredili işlem yasağı geldi. AYDEM- Hissenin fiyatı 14-16 Şubat süresince yüzde 11,61 düştü. 16 Şubat günü CDP- A Listesine girdiğini duyurdu. TL bazında zirveden satış geldi. Takaslarda Citibank’ın satışı dikkat çekiyor.

NE OLDU?

1. Piyasalar her olumlu haberi pozitif fiyatlıyor. Bardağın dolu tarafına odaklanılıyor. 1. Banka hisselerinde alımlar güçlendi. Özellikle yabancıların alımları gözleniyor. Bofa banka hedef fiyatlarını revize etti. Akbank, Garanti Bankası, Yapı ve Kredi Bankası ve İş Bankası C’de %50 üzeri getiri öngördü

2. BIST100 Endeksi, zirve tazelemeye devam ediyor. Ortalamaların üzerinde hareket sürüyor.

3. Borsanın geneline yayılan bir yükseliş var. 4. CDS 291, 300’ün altındaki seyri sürüyor. 5. Yatırımcıların risk iştahı devam ediyor.

NE OLACAK?

1. Olumlu beklentiler pozitif fiyatlanmaya devam edecek.

2. 31 Mart seçimlerine kadar canlı seyir devam eder.

3. Dolar kuru her gün yükseliyor fakat marj çok dar.

4. Alternatif seçeneklerin zayıf olması borsaya yönelimi canlı tutar.

5. Piyasalarda risk iştahı yüksek olmaya devam eder.

YATIRIM FONLARI

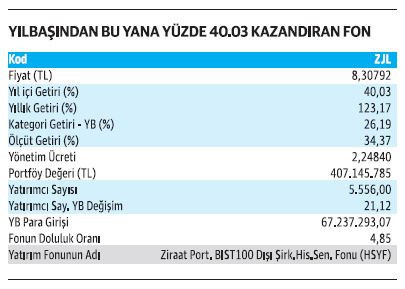

Yılbaşından bu yana %40,03 getiri sağlayan fon

Ziraat Portföy BIST100 Dışı Şirket Hisse Senedi Fonu (HSYF), yılbaşından bu yana %40,03 getiri sağladı. Fonun portföy değeri 407,1 milyon TL ve ZJL koduyla işlem görüyor. Fonun birim fiyatı 8,307917 TL.

Son yıllık getirilere bakıldığında %123,17 kazandırdığı görülüyor. Yıllık yönetim ücreti %2,25. Fonda 5.556 yatırımcı bulunmakta ve yılbaşından bu yana yatırımcı sayısında %21,12’lik bir artış gözlemleniyor. Fona 50.000 TL yatıran bir yatırımcının parası bir yılda 111.600 TL oldu.

Yatırımcılar, BIST Pay Piyasası’nın açık olduğu günlerde saat 13:30’a kadar verdikleri katılma payı alım ve satım talimatlarını ilk hesaplamada bulunan pay fiyatı üzerinden gerçekleştirebilirler. İade talimatlarının ise işlem günlerinde aynı saatler aralığında verilmesi durumunda ödemeler, talimatın verilmesini takip eden ikinci ya da üçüncü işlem gününde gerçekleşir. Bu fon, uzun vadeli düşünen yatırımcılar için potansiyel seçenekler arasında olabilir.

EMEKLİLİK FONLARI

Endeks emeklilik fonlarında kazanç kapısını aralayan seçenekler

İş Bankası ve Koç Grubu şirketlerine odaklanan ve temettü hisselerinden oluşan portföylerle ilerlemek isteyenler endeks emeklilik fonlarnı tercih ediliyor. Bu fonlar yatırımcılara yüksek getiri potansiyeli sunuyor.

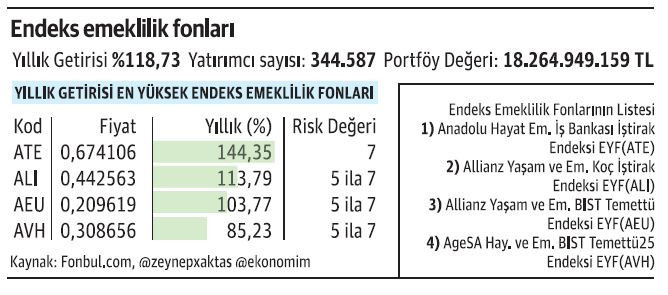

Yıllık %188 getiri sağlayan endeks emeklilik fonları

Son bir yılda endeks emeklilik fonları, yatırımcılarına %118’lik bir kazanç sağladı. Yılbaşından itibaren bu fonlardaki yatırımcı sayısı %6,11 artış gösterdi ve 344,587’ye ulaştı. Ayrıca, fonların portföy değeri %29,99 artarak 18,264,949,159 TL’ye yükseldi.

Yüksek performans gösteren emeklilik fonlar

Anadolu Hayat Em. İş Bankası İştirak Endeksi EYF (ATE) Fonu: %144,35’lik yıllık getiri ile lider konumda. Allianz Yaşam ve Em. Koç İştirak Endeksi EYF (ALI) Fonu: %113,79’luk getiriyle ikinci sırada yer alıyor.

Allianz Yaşam ve Em. BIST Temettü Endeksi EYF (AEU) Fonu: %103,77’lik getiriyle üçüncü sırada bulunuyor. AgeSA Hay. ve Em. BIST Temettü25 Endeksi EYF (AVH) Fonu: %85,23’lük getiri ile son sırada yer alıyor.

DÖVİZ PİYASASI

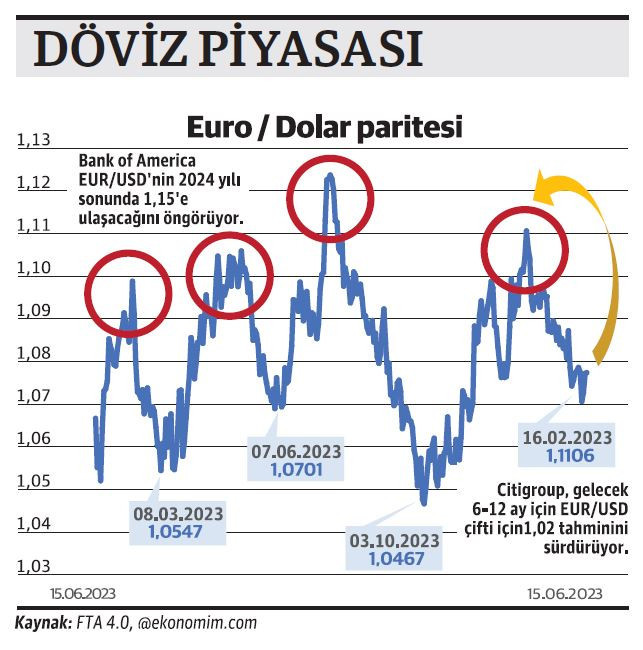

Euro/Dolar'da zayıf seyir

Euro/Dolar 1,0774. Euro/Dolar 2023 yılından bu yana yatay bir bantta zayıf bir seyir izliyor. Euro/Dolar neden zayıf?

1-Rusya-Ukrayna çatışmasıyla enerji fiyatlarının yükselmesi, enfl asyonun yükselmesi.

2-Büyüme beklentilerinin zayıf olması.

3-Zayıf euro nedeni ile paranın alternatif paralara yönelmesi.

4-Euro bölgesinin yakın gelecekte bir resesyona girebileceği konusunda endişesi.

5-AB Merkez Bankası'nın gevşek para politikasının devam etmesi.

ZEYNEP'E SOR

Yatırımcı temettüyü mü önemsemeli yoksa büyümeyi mi? Şirketlerin kâr dağıtım politikaları ve büyüme hedefl eri yatırımcıların getirilerini etkiliyor.

270 milyon Euro’luk yatırım temettüye engel

TAV Havalimanları iyi bir kâr açıkladı. Temettüsü de güçlü olur mu? / Resul Bulut

Bir şirket kâr ettiği halde temettü ödemeyebilir. Bunun farklı gerekçeleri olabilmektedir. Mali yapının güçlü tutulabilme kaygısı ya da yatırımlarını özkaynaklarla finanse etme arzusu temettünin içeride tutulması için önemli gerekçelerdendir. Tav Havalimanları, 2012 yılından başlayarak 2020 yılı da dahil olmak üzere dokuz yıl boyunca aralıksız nakit temettü ödemesinde bulundu. Pandeminin yaşandığı 2020 senesinde gelen kısıtlamalarla birlikte zarar açıklarken sonraki yıllarda toparlansa da bu süre içinde temettü ödemesi olmadı. Şirket, 2023 yılında ana ortaklık kârını yüzde 297 oranında artırarak 7,5 milyar TL’ye yükseltti. Oluşan kayda değer artışa rağmen şirket bu yıl da temettü ödemesinde bulunmayacak. Bunun nedeni yüksek yatırım giderleri. Firma 2024 yılı için 230 – 270 milyon euro arası yatırım harcaması öngörüyor. Ciddi nakit ihtiyacı Şirketin ilave borçlanma maliyetine gitmek yerine iç kaynaklarına yöneltiyor. Tüm bunlardan ayrı olarak şirketin büyüme perspektifi hissenin fiyatını olumlu yönde destekliyor. Arada kâr satışları gözlense de hisse uzun vadede çıkışını koruyor.

Gelirdeki düşüş kârı baskıladı

Aksa hissesini almaya niyetim var ama yerinde sayıp duruyor. Sizce alınır mı? / İrem Durak

Şirketlerin gelir ve kârlılığında gözlenen yavaşlamayla birlikte bunu risk olarak değerlendiren kimi yatırımcılar satışa geçer. Böylesi durumlarda hissenin fiyatı yavaşlar. Hatta kayda değer geri çekilmeler de yaşanabilir. Neticede maliyet seviyesi düşük olanların, daha fazla beklemeyip kârlarını realize etmelerinin anlaşılır bir yanı vardır. Bu noktada satanlar şirketin tekrar kâr büyümesini beklemek yerine farklı hisselere yönelirler. Aksa’nın da benzer bir tablo yaşadığı gözleniyor. Şirket bir önceki yıl güçlü kârlılığa sahipken 2023 faaliyet döneminde kârını yüzde 63,8 düşürerek 1,65 milyar TL’ye geriletti. Kârın azalmasında yüzde 30,6 gerileyen hasılatın belirgin etkisi bulunuyor. Ayrıca kur farkı gelirlerindeki düşüş de kârı gerileten bir diğer unsur. Hem yurt içi hem de yurt dışına yönelik satış gerçekleştiren Aksa’nın yurt içi gelirlerindeki düşüş hızı daha fazla. Gelir oluşturma noktasında geçtiğimiz yıl hayli zorlanan firmanın, 2024 yılında satışlarını toparlayabilmesi kârlılığındaki büyümeyi de mümkün kılacaktır. Böylesi bir durum alıcıların motivasyonunu güçlendirirken 105 TL bölgesindeki direnç seviyesinin aşılması gündeme gelecektir.