TCMB çıplak

TCMB yarın faiz oranını belirlemek için toplanacak. Tahminler havada uçuşuyor. Yüzde 2,5-5 arasında bir politika faiz oranı artışı bekleniyor. Bu tahminleri yapanlar, faiz oranının bir korku oranı olduğunun farkında değiller. Politika faiz oranı, TL’den çıkışı engellemeye yönelik oran haline geldi. Bunu gören yok. Onun yerine faiz oranını, harcamaları (tüketim, yatırım) kısarak enflasyonu düşürecek bir para politikası aracı olarak görmekteler. Türkiye’de bu aşama geçildi. Eğer faiz oranlarını yükselterek enflasyon düşse idi, yaklaşık sekiz aydır uygulanan programın küçük de olsa bir sonucunu görürdük. Temmuz 2023’ten bu yana TCMB politika faiz oranlarını artırıyor ancak enflasyon oranı yüzde 61’in altına inmedi; tam aksine, enflasyon oranı yüzde 67,07’ye çıktı.

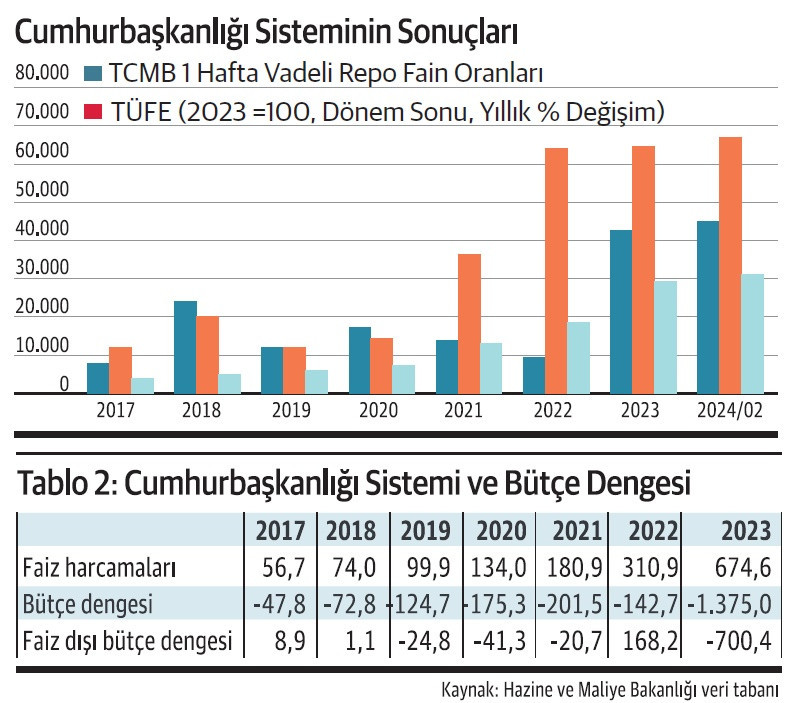

TCMB’nin faiz oranlarını yükseltmesi ve enflasyon oranının da yerinde sayması, bütçe içerisinde faiz harcamalarının payının da artmasına neden oldu. Faiz harcamalarındaki artışta elbette bütçe açığının devamlı artması da belirleyici oldu. 2023 yılında bütçe açığı 2022 yılına göre yüzde 863,8 artarak 1 trilyon 375 TL’ye yükseldi. Bütçe açığının artmasının bir sonucu olarak artan borçlanma faiz giderleri de yüzde 117 artarak 674,6 milyar TL oldu. Bütçe açığı öyle bir noktaya geldi ki faiz dışı bütçe açığı da yüzde 516,3 oranında arttı ve açık 700,4 milyar TL’ye yükseldi. 2024 yılının ilk iki ayında bütçedeki bozulma aynen devam etti ve yüzde 50,2 arttı.

Bütçe verilerine ve enflasyon oranına rejim değişikliğinin (Cumhurbaşkanlığı sistemi) yapıldığı 2017 yılından bu yana baktığımızda, yaşadığımız krizin hiç de sürpriz olmadığını görmekteyiz. Bu dönemde bütçe dengesindeki bozulma hızlanmakta. Çünkü kamu kesimi hovardaca harcama yapmakta. Bunun en güzel örneği de Mercedes gayri otomobile binmeyen Diyanet İşleri Başkanı.

Kamunun izlediği kredi politikası da enflasyona kaynaklık eden bir başka olgu. Kamu bankaları kayırılmış firmalara finansman sağlamaktan uzaklaştılar. Asıl fonlamaları gereken tarım sektörünü, KOBİ’leri unutmuş durumdalar. Bu da doğal olarak üretimi olumsuz etkilemekte ve enflasyona arz cephesinden ivme kazandırmakta.

TCMB 2017-2024 döneminde adeta kötü yönetilen futbol takımına döndü. Nasıl ki futbol takımı sürekli mağlubiyet alınca sık sık teknik direktör değiştiriyorsa, Hükümet de enflasyon oranı ve döviz kurları arttıkça kendini sorgulamak yerine TCMB Başkanlarını değiştirdi. Sonunda TCMB 2023 yılında 900 milyar TL zarar etti. Bunun ana nedeni elbette kur korumalı mevduatın getirdiği yük. Bu zararı TCMB’nin hâkim ortağı Hazine karşılamak zorunda. Hazine’de para olmadığına göre bu zararı TCMB’ye DİBS vererek karşılayacak. Bu arada unutmamamız gereken bir olgu da rejim değişikliği sonrası Hazine’nin TCMB’nin kârına ve ihtiyaç akçesine el koymasıdır.

TCMB 60 milyar dolarlık bir negatif net rezerve sahip. Yıllarca kâr eden hatta kurumlar vergisi listesinde ilk sırada olan TCMB, şimdi zarar ediyor. Zarar eden bir şirket politika üretemez. Piyasalara güven veremez. Zarar eden şirket merkez bankası değil de başka bir şirket olsa konkordato ilan etmek zorunda kalırdı. TCMB, 93 yıllık tarihinde böyle bir duruma hiç düşmemişti. Bankanın bu hale gelmesinde, Türkiye’nin 2002 yılından bu yana kurumsal yapısının bozulmaya başlaması ve 2017 yılında yaşanan Anayasa değişikliği başat rol oynamakta.

Okuma önerisi: F. Mishkin, Para Politikası Stratejisi.