Tahvil getirileri kalıcı biçimde mi yükseliyor?

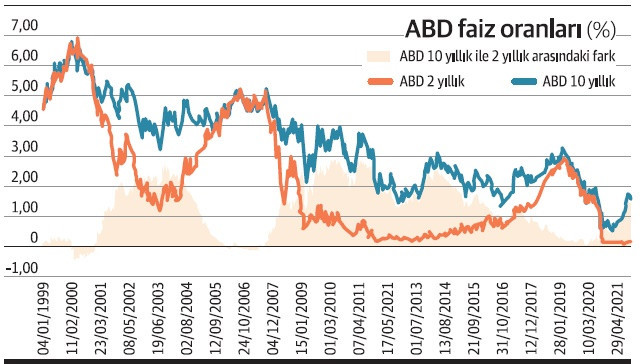

ABD tahvillerinde 2 ve 10 yıllıklar arasındaki fark tam bir sene önce 0,21 iken şimdi 1,46. 10 yıllıklarda yıl başından bu yana yükseliş 70 baz puanı buldu. Spread (makas) bazen daralıyor bazen genişliyor. Örneğin 2001 ABD resesyonunda makas açılmıştı. Keza 2003’te 2. Irak Savaşı sonrası da 2008 finansal krizinde de spread genişledi. Ancak pandemi öncesi son iki senede getiri eğrisi yataylaştı. Ne kadar kalıcı olduğu bilinemese de uzun süre yatay bir eğri gördük. 2020 ikinci çeyrekten itibaren salgının yayılacağı belli oldu ve makas yine açılmaya başladı.

Şimdi uzun vadeli tahvil getirileri yükseliyor. Bunun en az iki nedeni olabilir ve ikisi de geçerli gibi görünüyor. Salgının sona ereceği, sona ermese bile ABD’de verilen gelir desteğinin, açıklanan teşvik paketlerinin ekonomiyi hızla canlandırdığı ve işgücü piyasasının eskiye dönmeye başladığı gözlemleniyor. Bu veriler kalıcı bir ekonomik canlanma beklentisini besliyor. Sanılanın tersine faiz –büyüme ilişkisi karmaşık olduğu için yüksek reel büyüme beklentisi yüksek reel faizi destekliyor. Bununla bağlantılı olarak enflasyon beklentileri artıyor. Ayrıca diyelim 5 yıllık vadede varlık fiyatlarını saran belirsizlik perdesi kalınlaşıyor. Fed politikasını değiştirmese ve varlık alımlarını azaltmaya veya faiz artırmaya geçmese bile 2021 boyunca uzun vadeli tahvillerin piyasa faizi yüksek kalacak gibi.

Bir IMF bloğu 10 yıllık tahvil getirilerindeki artışı ikiye ayırıyor: İlk 5 yılda beklenenden yüksek bir enfl asyon olacağının düşünülmesine ve varlık fiyatlamasında belirsizliğin yükseldiği tespitine dayalı artış ve ikinci 5 yılda salgından çıkışla beraber yüksek reel büyüme/çapalanan enfl asyon karışımıyla reel getirilerdeki artış. Zaman geçtikçe ikinci 5 yıl için de hem belirsizlik artar hem yüksek büyüme gerçekleşir gibi bir noktaya gelinirse ABD tahvillerinde yüksek reel getirinin kalıcı hale geleceği uzun bir dönem başlayabilir.

Neler biliniyor? Fed hareketlerinin küresel sonuçlarının veya benzer ağırlık taşıyan diğer parasal gelişmelerin – örneğin AB’de olacaklar da mühim - Türkiye’deki kur ve faizler üzerinde yerel faktörlerden daha fazla ağırlık taşıyan etkilerinin olabildiğini biliyoruz. Satılan rezervlerin –normal şartlara geri dönülse biletam olarak yerine birkaç senede, belki ancak 4-5 yılda konulabileceğini tahmin etmek de mümkün. Turizmin her zamankinden çok daha önemli hale gelmesinin nedeni bu durumdur.

Dolayısıyla global ölçekte vaziyet değişiyor. Bazı ileri ülkeler bile başlangıçta geç kaldılar ama hızla ders çıkardılar. Şimdi çok sayıda ülke salgını “erken tam kapanma (elbette güçlü gelir desteğiyle) + yaygın aşılama” sayesinde kontrol altına almaya başladı. Haliyle hane halklarına da küçük işletmelere de –özellikle ABD’de ve AB’de- çok yüksek oranda mali destekler verildiği için hem büyüme hızlanacak hem enfl asyon artacak. Salgın geride kaldıkça yavaş yavaş salgında alınan olağandışı önlemlerin sonuçları veya yan etkileri ön plana çıkmaya başlayacak; bu konular tartışılacak. Bu tespitler doğruysa TL cinsi faizleri indirmek için hiç de uygun biz zamanda değiliz ve üstelik uzun süre böyle bir zaman gelmeyecek demektir. Sadece enfl asyon kolay kolay düşmeyeceği için değil küresel finansal evren ters yönde hareket etmeye başlayacağı için de bu böyle.