Para basmanın binbir yolu

30 Aralık 2021 tarihinde TCMB’nin bilançosu ciddi bir zarara işaret ederken, 31 Aralık’ta yapılan bir muhasebe işlemiyle Banka bir anda 74,2 milyar TL kâra geçti. Böylece Merkez Bankası bu sene kurumlar vergisi, kâr ve yedek akçe transferi ile birlikte Hazineye toplamda 71,3 milyar TL transfer etti. Bu rakam, OVP’de 2022 için planlanan merkezi yönetim gelirlerinin %4,8’i gibi kayda değer bir büyüklüğe tekabül ediyor.

TCMB nasıl oldu da bir anda kâra geçti? Bankanın Yıllık Raporundaki finansal tablolara baktığımızda bu durumun temelde swapların muhasebeleştirilmesi ile ilgili bir yöntem değişikliğinden kaynaklandığını görüyoruz.

Merkez Bankasının kâr/zararı temelde iki kanaldan oluşur. Birincisi TCMB’nin iç varlıklarından elde ettiği net faiz gelirleridir. Bu kalemde baskın olan kısım bankalara yapılan kısa vadeli fonlamadır. TCMB, sistemin fonlama ihtiyacı kapsamında bankalara teminat karşılığı likidite sağlar (borç verir). Son yıllarda bankalarımız nette merkez bankasından yüklü miktarda borçlanıcı konumda oldukları için kâr bileşeninin en istikrarlı kaynağını faiz gelirleri oluşturmakta. TCMB kâr/zararını etkileyen ikinci önemli kalem rezerv (dış varlık) satışları. Merkez Bankası ülkenin döviz rezervlerini yönetirken zaman zaman piyasaya doğrudan döviz alım/satım işlemleri ile müdahale eder. Hazine de kendi nakit akışı çerçevesinde TCMB ile döviz işlemleri gerçekleştirir. Dövizin satış fiyatı rezervin ortalama alış fiyatının üzerindeyse TCMB bu işlemden kâr eder.

Para takası (swap) ise hem TL borç verme hem de döviz alım satımını içinde barındıran bir işlem olduğu için bu kalemden gelen kâr/zarar hem faiz hem de kur hareketlerinden etkilenir. Swap işlemi TCMB ile bankaların geçici bir süre için döviz ve TL’yi takas etmesi anlamına gelmekte. Swap işlemlerinin bilanço üzerindeki etkisi faiz ve kur şeklinde iki ayrı bileşende hesaplanıyor. Önceki uygulamada swap işlemlerinin faiz ve kur bileşenlerinden oluşan değer farkları kâr/zarara yansıtılmakta, swapla elde edilen bilanço aktifindeki döviz/altının gerçekleşmemiş kur farkları ise kâr/zararda değil değerleme hesabında izlenmekteydi. Yeni yöntemde swap işleminin gerçeğe uygun değer hesabında faiz bileşeni kâr/zarara aktarılırken, gerçekleşmemiş kur farkları swap işlemine konu olan bilanço aktifindeki dövizlerle beraber değerlendirilmiş gibi görünüyor. Diğer bir ifadeyle, TCMB’nin swap karşılığında oluşan bilanço içi döviz varlığı ile bilanço dışı döviz yükümlüğünün simetrik bir değerlemeye tabi tutulduğu gözlenmekte.

Özetle, TCMB 31 Aralık 2021 tarihinde swapla oluşan döviz yükümlülüğünün değer değişimlerinden kaynaklanan hareketlerini kâr-zarar hesabından değerleme hesabına kaydırırken faiz bileşeninde ise bir değişiklik yapılmadığı anlaşılmakta. Bu da değerleme hesabını düşürüp kâr hesabını artırarak Merkez Bankasını bir anda zarardan büyük kâra geçirmiş görünüyor.

Şüphesiz, TCMB’nin elindeki muhasebe esnekliğine göre bilançonun kar veya zarar durumuna göre yöntemin zamanlamasını ayarlaması etik anlamda sorgulanabilir. Fakat yapılan işlem muhasebe standartlarına uygun görünüyor. TCMB’nin finansallarının bağımsız denetçiler tarafından kontrol edilip onaylandığını da hatırlatalım.

Burada bir parantez açarak önemli bir detayı verelim. TCMB sıradan bir anonim şirket olmadığı için bilançosunda kendine has tanımlamalar mevcut. Normalde bir anonim şirketin tuttuğu döviz veya altının değerinin değişmesi şirketin kârına ve öz kaynağına yansır. Büyük negatif değerlemeler şirketi iflasa dahi götürebilir. TCMB’de ise kanunu gereği, Bankanın aktifindeki ve pasifindeki tüm döviz ve altınların değerlemesi sonucu oluşan gerçekleşmemiş kur farkları bilançoda geçici bir kalem olan değerleme hesabı içerisinde takip edilir. Ne zamanki altın ve dövizler satılır işte o zaman kur farkları değerleme hesabından kâr/zarar hesabına aktarılır. TCMB bilançosunun bu kendine has özelliği, değerleme ile kâr/zarar hesabı arasındaki aktarımlar konusunda yetkililere önemli bir esneklik getirmekte.

Merkez Bankası Hazine’ye üç ana kanaldan kaynak aktarır. Birincisi temettü ödemesi, yani kârından yaptığı aktarım. Kârın çok büyük bölümü ana hissedar olan Hazine’ye aktarılır, %10’u ise ileride oluşabilecek zararlara karşı bir sermaye tamponu işlevi görmesi için “ihtiyaç akçesi” yapılır. İkincisi vergi. TCMB bir anonim şirket olarak elde ettiği kâr üzerinden kurumlar vergisi ödemekle yükümlü. Üçüncüsü de önceki dönemlerden biriken ihtiyat akçesinin aktarımı. 2019 yılında TCMB Kanununda yapılan bir düzenleme sonrası tarihsel olarak birikmiş ihtiyat akçesinin önemli bir bölümünün (40,8 milyar TL) Hazineye aktarımı sağlandı. Bu düzenlemeye göre her yıl Genel Kurul döneminde bir önceki senenin akçesi kâra katılarak Hazineye transfer ediliyor.

Bütün bunlar ne ifade ediyor? Muhasebe tekniği ve kurallar anlamında işlemler kitabına uygun. Bununla birlikte, ağaca bakarken ormanı kaçırmamak gerekiyor. TCMB’nin temel görevini tekrar hatırlamakta fayda var. TCMB Kanununun 4. maddesine göre Bankanın temel amacı fiyat istikrarını sağlamaktır. Dolayısıyla Merkez Bankası elindeki araçları bu doğrultuda kullanmak durumundadır. Ne var ki son dönemde fiyat istikrarını sağlamaktan çok Hazineye olabildiğince kaynak aktarma eğiliminin daha ağır bastığı gibi bir izlenim oluşmakta.

Son yıllarda yapılan düzenlemelerle TCMB’nin değerleme-kâr etkileşimi ve “yedek akçe” kalemlerinin Hazineye transferleri artıracak şekilde yönetilmesi, enflasyonun kontrol edilmesini zorlaştıran unsurlardan biri haline geldi. Döviz kurunun hızlı arttığı ve TL’ye güvenin azaldığı enflasyonist dönemlerde tanım gereği artan değerleme hesabı çeşitli işlemlerle kara dönüştürülerek Hazineye transfer ediliyor. Hazine de bu kaynağı harcayarak para yaratıyor. Sonuç olarak enflasyonist baskılar arttığında TCMB para yaratma hızını da artırmış oluyor.

Merkez Bankasına özgü bir değerleme hesabının yaratılması ve kur değişimlerinin hemen kâr olarak yazılmaması, yıllar boyu yaşanan tecrübelerden çıkmış bir düzenlemedir. Dikkat ederseniz mekanizma kurun arttığı dönemlerde merkez bankalarının hızlı parasallaşmasını sınırlayacak şekilde tasarlanmış. Yerli para değer kaybettiğinde değerleme kaleminin yükselerek TCMB’nin Hazine’ye kâr transferinin otomatik olarak artmaması, kur artışlarının enflasyon üzerindeki olumsuz etkisini sınırlayıcı etki yapar. Diğer bir ifadeyle, TCMB bilançosundaki değerleme hesabı enflasyon baskılarına karşı bir otomatik dengeleyici olarak çalışacak şekilde tanımlanmıştır.

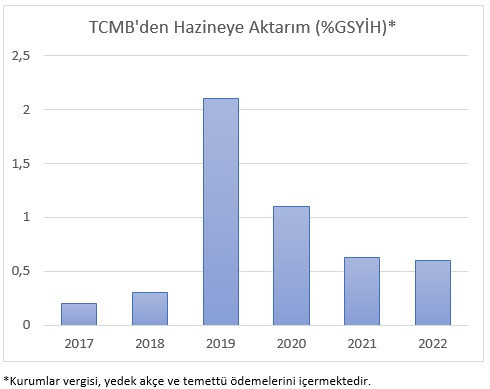

Bizde ise son yıllarda Hazineye sürekli bir kaynak aktarımı sağlamak için yukarıda bahsettiğimiz muhasebe esneklikleri sonuna kadar kullanılıyor. Böylece Hazine’ye yapılan transferler yüksek tutuluyor. 2019’da Kanun düzenlemesi sonrası birikmiş ihtiyaç akçesi kullanılarak rekor transfer yapıldı (Grafik). Ayrıca son dört yılda TL’nin aşırı değer kaybı sonrasında değerleme hesabında biriken miktarın önemli bölümü bir şekilde (döviz satımı, muhasebe yöntem değişikliği vb.) kâra aktarılarak kaynak transferi yüksek düzeyde tutuldu.

Sonuç olarak 2019 yılından itibaren Hazine’ye yüklü fon aktarımları gerçekleştirildi. 2011-2018 döneminde Hazine’ye yapılan transferler ortalamada kabaca milli gelirin %0,2’si iken bu değer 2019 sonrasında ortalama %1,1 oldu. Bu dönemde merkezi yönetim bütçe açığının milli gelire oranla ortalama %2,8 olduğunu düşünürsek TCMB’den Hazine’ye transferlerin büyüklüğü daha iyi anlaşılır.

Merkez Bankasından Hazine’ye bu şekilde yapılan yüksek miktarlı aktarımlar enflasyon baskılarını artırır. Çünkü bu daha fazla para yaratmayı mümkün kılar. Borçlanmadan, vergi toplamadan bir kamu harcama alanı yaratır. Kamu harcadığında artan para arzının bir kısmı dövize veya ithal mallara gider. Özellikle bizim gibi enflasyonla mücadele konusunda güven vermeyen ülkelerde kur artışı ve enflasyonist baskılar ortaya çıkar. Her fırsatta parasal genişlemeye hevesli bir merkez bankası görüntüsünün verilmesi beklentileri daha da bozar.

Enflasyon dinamiklerinin giderek bozulduğu 2018 sonrasında TCMB’den Hazine’ye yapılan transferlerin artması yangına körükle gitmek gibi oldu. Kurun ve enflasyonist baskıların yükseldiği zamanlarda bir otomatik dengeleyici vazifesi görmesi gereken değerleme hesabının bu işlevi önemli ölçüde zayıflatıldı. Parasal duruşun olması gerektiğinden gevşek tutulması zaten enflasyonu raydan çıkarmışken, TCMB’den Hazineye bu şekilde yapılan yüklü parasal transferlerin enflasyonist süreci hızlandırdığını söylemek yanlış olmaz.

2001 Kanunu öncesinde Hazine’ye kısa vadeli avans uygulaması vardı. TCMB Hazineye borç verir, kamu bu parayı harcadığında “para basılmış” olurdu. Zaman içinde bu borçların değeri bir şekilde eritilirdi. 70’lerin ortasından itibaren yaşanan kronik enflasyonun en önemli kaynaklarından biri buydu. Son dört yıldır ise Merkez Bankası bilançosu üzerindeki esneklikler sonuna kadar kullanılarak farklı türde bir para basma işlemi yapılmakta. Hazineye bu şekilde yapılan transferler hem parasal disiplinin hem de bütçe disiplininin ölçülmesini zorlaştırarak şeffaflığı azaltıyor.

Özetle, kamuoyu enflasyon konusunda düşük faize odaklansa da yıllardır arka planda TCMB bilançosu üzerinden Hazineye aktarım kanalıyla da önemli bir parasallaşma gerçekleşiyor. Yaşadığımız yüksek enflasyona bir de bu pencereden bakmakta fayda var.