ÖTV güncellemesinde U dönüşü

Yusuf Cihad DEMET

Vergi Müfettişi

11.10.2024 tarihinde TBMM’ ye sunulduktan itibaren yoğun eleştiri ve itirazla karşılaşılan, içeriğinde kredi kartı limitinden, beyannameler üzerinden, taşınmazlar ile araç satışlarından savunma sanayii destekleme fonuna katılma payı alınması ve kol saati, drone gibi ÖTV kapsamında olmayan ürünlerin ÖTV kapsamına alınmasını da içeren Savunma Sanayii ile İlgili Bazı Düzenlemeler Hakkında Kanun ile Bazı Kanunlarda Değişiklik Yapılmasına Dair Kanun Teklifinden dün itibariyle U dönüşü yapıldı.

Teklifin Meclise sunulmasından dört gün sonra yapılan açıklamada “teklifte yer alan unsurların daha detaylı incelenmesi sonucu itirazlar söz konusu oldu, teklifimizi biraz daha detaylı bir incelemeye alacağız. Bütçe görüşüldükten sonra Plan Bütçe Komisyonunda gerek itiraz edilen hususlar, gerek diğer kalemlerdeki miktarları tekrar değerlendirmek üzere şimdilik görüşmeleri tamamlamış olduk.” İfadelerine yer verildi.

Köşe yazımızda; ÖTV’ye genel hatlarıyla değinerek merak uyandıran bir kısım örnek ÖTV hesaplamalarına yer vereceğiz. Sonrasında ise 2023 yılı vergi gelirleri içerisindeki ÖTV’nin payını ve özet grafiğimiz yardımıyla ÖTV’ye tabi ürün gruplarının toplam ÖTV gelirleri içindeki dağılımını inceleyeceğiz. Son olarak da görüşmeleri sonlandırılan kanun teklifinde yer alan ÖTV’ye ilişkin hususa değineceğiz.

ÖTV’nin 22. Yıl Dönümü

4760 sayılı Özel Tüketim Vergisi (ÖTV) Kanunu, 12.06.2002 tarih ve 24783 sayılı Resmi Gazete’ de yayımlanarak vergi mevzuatımıza girmiştir. 22. yılını “kutladığımız*” Kanunun genel gerekçesinde özetle; 1985 yılında genel tüketim vergilerine ilişkin yapılan KDV reformu sonrası dolaylı vergiler alanındaki ikinci reformun özel tüketim vergisiyle yapılacağı, belirli ve az sayıda mal grubunun kapsama alınarak kanunlarda basitleştirmeye gidileceği ve vergiye gönüllü uyumun artırılacağı belirtilmektedir.

ÖTV Kanunu ile birlikte 16 adet dolaylı vergi yürürlükten kaldırılarak tek bir kanun çatısı altında toplanmıştır. Yürürlüğe girdiği ilk günden bugüne geçen 22 yıllık süreçte ise sürekli olarak hem yeni mallar Kanun kapsamına alınmış hem de vergiye tabi mevcut malların vergi oranları/tutarları artırılmıştır.

Tek aşamalı ve dolaylı bir vergi olan ÖTV’nin kapsamına dahil mallara önce ÖTV uygulanması sonrasında ise ÖTV dahil tutar üzerinden ayrıca KDV hesaplanması, mali anestezi etkisiyle satın alınan malın ne kadarının vergi olduğunun farkedilememesi ÖTV’nin öne çıkan özelliklerindendir.

ÖTV’ ye Tabi Ürün Grupları ve Örnek Hesaplamalar

ÖTV Kanununa ekli dört adet liste bulunmakta, bu listelerde ise farklı ürün grupları yer almaktadır. Her bir listede yer alan mallar, verginin konusu ile ÖTV oran ve tutarları şu şekildedir. (I sayılı liste için 03.07.2024 tarihli, II sayılı liste için 26.07.2024 tarihli, III sayılı liste için 14.09.2024 ve IV sayılı liste için 19.04.2022 tarihli en güncel ÖTV oranlarına ve tutarlarına yer verilmiştir.)

1. I sayılı listede petrol, doğalgaz vb. ürünler yer almaktadır. Bu listede yer alan malların ithalatçıları veya rafineriler dahil imal edenler tarafından teslimi ÖTV’ ye tabi olup ürünler üzerinden kilogram/litre bazında alınacak ÖTV tutarları I sayılı listede yer alan A ve B cetvellerinde ayrı ayrı belirtilmektedir. Örneğin; I sayılı listenin

a) A cetvelinde yer alan içindeki kurşun miktarı litrede 0,013 gramı geçmeyen 95 Oktan Kurşunsuz benzinin litresi üzerinden 11,2965 TL ÖTV, ağırlık itibariyle kükürt oranı % 0,001'i geçmeyen motorinin litresi üzerinden 10,5902 TL ÖTV, motorlu taşıtlarda yakıt olarak kullanılacak sıvılaştırılmış doğal gazın m3’ü üzerinden ise 4,1940 TL ÖTV alınmaktadır.

b) B cetvelinde yer alan benzol, toluol, white spirit ve hekzan üzerinden kg başına 11,1713 TL ÖTV, gazyağının litresi üzerinden ise 5,8552 TL ÖTV alınmaktadır.

2. II sayılı listede motorlu taşıt araçları yer almaktadır. Bu listede yer alan kayıt ve tescile tabi malların ilk iktisabı, kayıt ve tescile tabi olmayanların ise ithalatı veya imal ya da inşa edenler tarafından teslimi ÖTV’ ye tabi olup ürünler üzerinden %’lik olarak alınacak ÖTV, Kanun ekinde yer alan listede ayrı ayrı belirtilmektedir. Örneğin;

a) Motor silindir hacmi 250 cm3’ü geçmeyen motosikletlerde %8 oranında, 250 cm3’ü geçen motosikletlerde ise %37 oranında ÖTV alınmaktadır.

b) Binek otomobillerde motor silindir hacmi 1600 cm3’ ü geçmeyenlerden ve ÖTV matrahının 184.000 TL’yi aşmaması halinde %45 oranında ÖTV alınmaktadır.

c) Helikopter ve uçaklardaki ÖTV oranı %0,5, yatlar ve kotralarda ise ÖTV oranı %0’dır.

3. III sayılı listede alkollü ürünler, kolalı gazozlar ve tütün mamülleri yer almaktadır. Bu listede yer alan malların ithalatı veya imal ya da inşa edenler tarafından teslimi ÖTV’ ye tabi olup ürünler üzerinden alınacak nispi, maktu ve asgari maktu vergi tutarları Kanun ekinde yer alan A ve B cetvellerinde ayrı ayrı belirtilmektedir. Örneğin;

a) Malttan üretilen biralarda nispi vergi oranı %63 ve asgari maktu vergi tutarı ise 9,2928 TL’dir. Satış bedeli 30 TL ve alkol derecesi 50 olan 50 cl kutu bira için ÖTV hesaplaması yapılırken nispi ÖTV tutarı: 30 TL x %63 = 18,9 TL, asgari maktu ÖTV tutarı ise: [(9,2928 TL x 50) x 0,5 lt] = 23,232 TL olacaktır. Asgari maktu ÖTV tutarı nispi ÖTV tutarından daha yüksek olduğu için bu kutu bira için 23,232 TL ÖTV hesaplanacaktır.

b) Tütün içeren sigaralarda nispi vergi oranı %53,50, asgari maktu vergi tutarı 1,7026 TL ve maktu vergi tutarı ise 7,80 TL’dir. Satış bedeli 80 TL olan ve içeriğinde 20 adet sigara bulunan 1 paket sigara için ÖTV hesaplaması yapılırken nispi ÖTV tutarı: 80 TL x %53,50 = 42,80 TL, asgari maktu ÖTV tutarı: 20 adet sigara x 1,7026 TL =34,052 TL, maktu ÖTV tutarı ise 1 paket sigara x 7,80 TL = 7,80 TL’dir. Toplam ÖTV hesaplanırken maktu ÖTV tutarı 7,80 TL’ye ilave olarak nispi ÖTV tutarı ile asgari maktu ÖTV tutarından büyük olan toplanacak ve 7,80 TL + 42,80 TL = 50,60 TL toplam ÖTV tutarı bulunacaktır.

4. IV sayılı listede havyar, saç spreyi, kürk, klima, çamaşır-bulaşık makinası, buzdolabı, video oyun konsolları, inci, kıymetli taş, tabanca, kristal avize vb. ürünler yer almaktadır. Bu listede yer alan malların ithalatı veya imal ya da inşa edenler tarafından teslimi ÖTV’ ye tabi olup ürünlere uygulanacak ÖTV oranları ayrı ayrı belirlenmiştir. Örneğin; ÖTV oranları

a) Havyar, parfüm, makyaj ürünleri ve saç spreyinde %20,

b) Kürklerde %25,

c) Klima, buzdolabı, çamaşır ve bulaşık makinalarında %6,7’dir.

ÖTV’ nin Vergi Gelirleri İçindeki Payı

2023 yılında tahsil edilen 5.129.138.211.000,00 TL (5,13 trilyon TL) vergi gelirinin 932.230.661.000,00 TL’si (932,23 milyar TL) ÖTV’den oluşmakta olup ÖTV’nin toplam vergi gelirleri içerisindeki payı %18,18’dir.

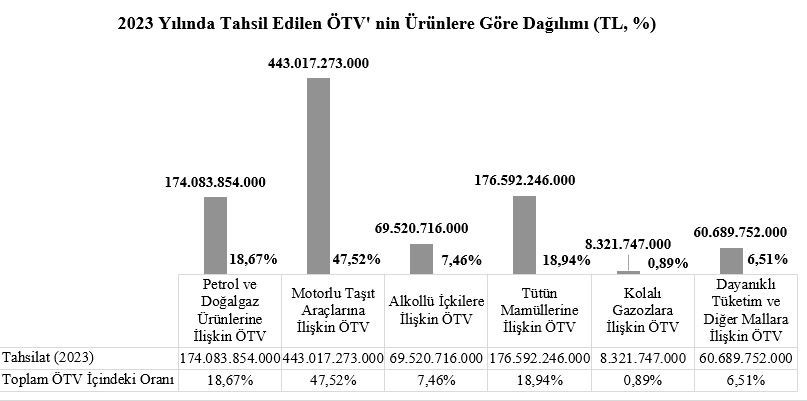

2023 yılında tahsil edilen 932,23 milyar TL ÖTV’nin, ürünlere göre dağılımı aşağıdaki gibidir.

Milyarlarca Lira ÖTV’den Geri Adım!

Özellikle vatandaşlardan ve ekonomi çevrelerinden gelen yoğun eleştiriler sonucu çok kısa bir süre içinde görüşmeleri sonlandırılan kanun teklifi ile askeri amaçla kullanılanlar hariç insansız hava taşıtlarının, kol saatlerinin ve eğlence amacıyla tasarlanmış motorlu uçan oyuncakların ÖTV kapsamına alınması ve buna istinaden de insansız hava taşıtlarının (drone) II sayılı listeye, yalnızca eğlence amacıyla tasarlanmış motorlu uçan oyuncakların (drone) IV sayılı listeye, ÖTV matrahı 5.000 TL’yi aşan kol saatlerinin ise IV sayılı listeye eklenmesi ve %20 oranında ÖTV alınması planlanmaktaydı.

2024 yılının ilk yarısında yaklaşık 3 milyon adet saat, 60 bin adet drone ve 25 milyon adet eğlence amaçlı drone ithal edildiği ve %20 ÖTV oranı göz önünde bulundurulduğunda, milyarlarca TL ilave ÖTV gelirinden şimdilik geri adım atılmış oldu.