Neyse halin o çıkar CDS’in

Küresel finans piyasalarında bir gerginlik yoksa ve dolayısıyla risk alma iştahı yerindeyse, Türkiye gibi cari açık vererek büyüyebilen ve bu nedenle yurtdışı finansmana bağımlı ülkelerde, uygulanmakta olan ekonomi programının ne ölçüde başarılı olduğunun temel göstergesi risk primindeki hareketlerdir. Cümle çok uzun olduğu için bir koşulu eklemedim. Şu: Risk primindeki hareketleri o ülkede ekonomi dışında olan biten de etkileyebilir; risk primini değerlendirirken bunları da dikkate almak gerekir. Ama o olan biten, ekonomiyi ve uygulanmakta olan ekonomi programını etkiledikleri ölçüde risk primini değiştirirler. Kısacası, yurtdışı sakinse, gönül rahatlığıyla risk primindeki hareketlere bakıp bir değerlendirme yapabilirsiniz.

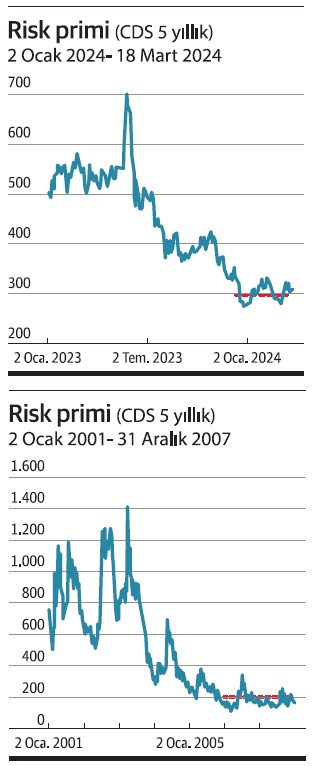

İlk grafikte beş yıllık CDS ile ölçülen risk priminin 2 Ocak 2001–31 Aralık 2007 dönemindeki seyri var. 2000’nin son aylarında patlak veren krizin Şubat 2001’de uygulanmakta olan artış oranı sabit kur sisteminin çökmesi ile doruğa çıkmasını, 11 Eylül 2001 saldırısını, 2002’de zamanın Başbakanı rahmetli Bülent Ecevit’in hastalanması ile başlayan ve Kasım 2002’e genel seçime giden süreci, Mart 2003 Irak savaşını ve 2004’ün ilk yarısında “Fed agresif biçimde faiz artıracak” bekleyişi ile uluslararası piyasaların karıştığı bir dönem bu. Ama Mayıs 2001 sonrasında IMF destekli çok güçlü bir ekonomi programı uygulanıyor Türkiye’de. Sadece makro istikrar sağlamaya odaklanmıyor, önemli yapısal değişiklikler de yer alıyor programda: TCMB ve BDDK gibi kurumların bağımsızlığı, bankacılık sektöründe bir dizi düzenleme ve finans sisteminin güçlendirilmesi, yolsuzlukla mücadele amacıyla yeni bir ihale yasası…

Dolayısıyla, 2004 ortasına kadar hem yurtta hem yakın çevremizde hem de küresel finans piyasalarında yaşanan onca çalkantıya karşın enflasyon 2002 başında yüzde 72 düzeyinden 2004 başında yüzde 10’a düşüyor. Sonra uzunca bir süre yüzde 8 etrafında dar bir koridorda dalgalanıyor. Enflasyon çarpıcı biçimde düşerken 2002-2007 ortalama büyüme oranı yüzde 7.2 oluyor. Dikkat: Enflasyonla mücadele büyümeden illa feragat gerektirmiyor. İşinizi düzgün yaparsanız, uyguladığınız reçete acı falan olmuyor; tatlı niteliğine bürünüyor. Aynı dönemde dış borcumuzun mal ve hizmet ihraç gelirlerimize oranı 2.18’den 1.74’e düşüyor. Şimdi sıra bu veriler ışığında risk primindeki hareketlere bakalım. Mart 2003 Irak savaşının hemen arkasından hızlı bir düşüş başlıyor. Daha önce de hızlı düşüşler var ama yukarıda belirttiğim iç ve dış gelişmeler düşüş eğilimini hep tersine çevirmişler. Fakat, iktisadi temeller sağlam olunca ve o dış unsurlar devreden çıkınca, risk primi hızla azalmaya başlamış. Dönemin son üç yılında (2005-2007) risk primin ortalaması 202 baz puan. Üç yıl boyunca bu ortalama etrafında çok az oynamış CDS (grafikte kırmızı kesikli çizgi bu ortalamayı gösteriyor).

İkinci grafikte bu sefer Ocak 2023 – Mart 2024 dönemindeki CDS hareketleri yer alıyor. Mayıs seçimlerinden önce ortalama CDS 540 baz puan civarında: 2005-2007 ortalamasının 2.7 katı. Mayıs’ta sıçrıyor. Rasyonele dönüş kod adlı programın devreye sokulması ile aşağıya doğru iniyor ve 275’e kadar geriliyor. Ama bu hareket orada sona eriyor. 2024’ün başından bu yana CDS ortalama 306 baz puan düzeyinin (ikinci grafikteki kırmızı kesikli çizgi) etrafındaki çok dar bir koridorun içine hapsolmuş durumda. Bu değer 2005-2007 ortalamasının 1.4 katı. Üstelik dış koşullar ağırlıklı olarak lehimizde: ham petrol fiyatında belirgin bir artış öngörülmüyor. Fed faiz düşürme sürecine girecek. Onu ECB izleyecek. Açık ki uygulanmakta olan programda önemli sorunlar var. O sorunları ortadan kaldırmadan işimiz zor görünüyor.

Nedir o sorunlar? Defalarca yazdım ama önemli olduklarından sık sık tekrarlamakta fayda var. Temelde şu: Program eksik ve bu eksik programdan bile geri dönüş olacağına dair şüpheler yaygın. Programın eksikliklerin giderecek adımlar aynı zamanda o şüpheleri de ortadan kaldıracaklar. Somut öneriler: Merkez Bankası Başkanı’nın her istenildiğinde görevden alındığı bir ülkede para politikasının itibar kazanması çok zorlaşır ve faiz kararlarının enflasyonu doğuran nedenlerle mücadele için değil siyaseten alındığı kanısını yaygınlaştırır. Bu yolu açan kararnamelerin Merkez Bankası ile ilgili hükümlerinin kaldırılması gerekir. Merkez Bankası yasasında politika bağımsızlığı güvence altına almak gerekiyor. Keza, TÜİK’in açıkladığı istatistiklere eski yıllarda duyulan güvenin tekrar sağlanması lazım. TÜİK’in kurumsal yapısı bu çerçevede değiştirilmeli. Kamu kesiminin ekonomi alanında bir düşünce kuruluşuna ihtiyacı var. Eski Devlet Planlama Teşkilatı’nı bu çerçevede yeniden kurmakta yarar var. Hem mevcut durumun analizi hem ileriye yönelik tahminler ve alternatif politika önerileri hem de yeşil dönüşüm süreci açısından önemli. Ve elbette olmazsa olmaz koşul: Adil ve hızlı çalışan bir hukuk sisteminin tesisi.