Nakdi yüksek şirketler borsada avantaj sağlıyor

Faiz oranlarının yüksek seyri nakdi güçlü şirketleri öne çıkarıyor. Piyasalar dalgalı ve zayıf bir seyir izlerken yatırımcılar güvenli liman arayışında.

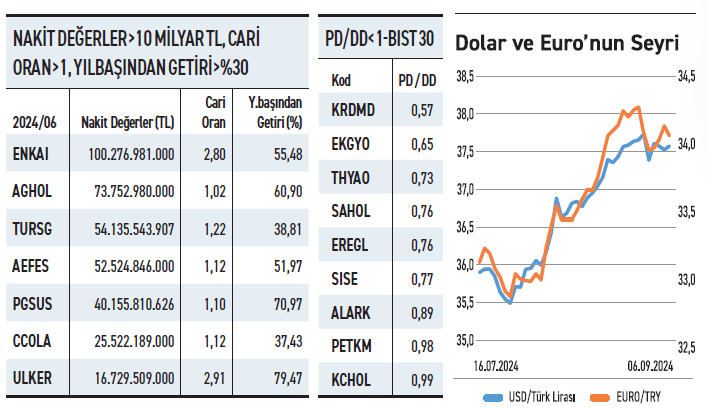

Faiz oranları yüksek seyrini korurken, bu dönemde nakit varlıkları güçlü olan şirketler öne çıkmaya devam ediyor. Bugün, nakit değeri 10 milyar TL’nin üzerinde, cari oranı 1’in üzerinde olan ve yılbaşından bu yana %30’un üzerinde getiri sağlayan şirketleri inceledik

Yedi şirket öne çıkıyor

Kriterleri karşılayan 7 şirket bulunuyor: Enka İnşaat, Anadolu Grubu Holding, Türkiye Sigorta, Anadolu Efes, Pegasus, Coca Cola İçecek ve Ülker Bisküvi. Bu şirketlerin hisselerinde dalgalanmalar görülse de, güçlü nakit pozisyonları, öne çıkmaya devam etmelerini sağlayacaktır.

Defter değerinin altında 9 BIST 30 hissesi

Borsa İstanbul’da işlem gören BIST 30 şirketleri arasında, 9 şirket defter değerinin altında işlem görüyor. Yabancı ve yerli kurumsal yatırımcıların satışları, bu hisselerin defter değerinin altında olmalarının önemli nedenlerinden biri. Bu şirketler şunlar: Kardemir (D), Emlak Konut GMYO, Türk Hava Yolları, Sabancı Holding, Ereğli Demir Çelik, Şişe Cam, Alarko Holding, Petkim ve Koç Holding.

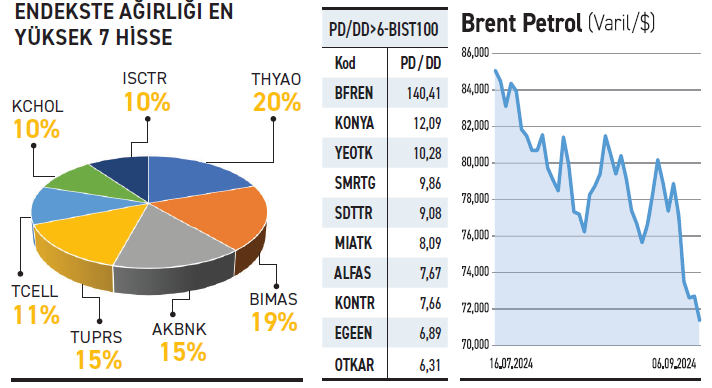

Dolar 34’ün üzerinde petrolde beklentiler zayıf

Ekonominin nabzını gösteren dolar/TL kuru 34,07 TL, euro/TL kuru ise 37,68 TL seviyesinde bulunuyor. Brent petrolün varil fiyatı 71,79 dolara gerilemiş durumda. Dolar kurunun 34’ün üzerine çıkması dikkat çekici, zira bu seviye artık psikolojik bir bariyer haline gelmişti. Brent petrolde zayıf seyir devam ederken, kurumlar tahminlerini 60 dolara kadar düşürdü. BIST 100 endeksi ise 10.000 seviyesinin hemen altında seyrediyor. 10.000’in üzerinde kalıcı bir hareket başlamadıkça, piyasanın hisse bazlı hareketini gözlemlemeye devam edebiliriz.

ZEYNEP’E SOR

FON SATIŞI MI, FON ALIMI MI?

Fon satışı; kârı gerçekleştirme, riski azaltma, likidite. Fırsat ve satış maliyeti, zamanlama riski, fırsatları kaçırma riski.

Fon alımı; çeşitlendirme, profesyonel yönetim, düzenli yatırım, kolay erişim. Yönetim ücreti, piyasa riski, fon seçimi zorluğu.

Üç yıldır gelir ve kârını güçlü büyüttü. Bu yılın ilk yarısında büyümede zayıflama var

Anadolu Holding’in fiyatını nasıl değerlendiriyorsunuz. Buralar alım için uygun mu? / Cihan Özhan

Cihan, borsada işlem yaparken uzun vadeli düşünmelisin. Ayrıca yatırımda bulunduğun şirketin büyüdüğünü gözlemlemen önemli. Şimdilerde büyümese dahi ileride büyüyeceğinin işaretini yakalaman yatırım için şart. Anadolu Holding, son üç yılda gelir ve kârını kayda değer oranda büyüttü. Bununla birlikte 2024’ün ilk yarısında zayıflayan bir performans söz konusu. Gelirindeki %4 büyütmeye rağmen dönem sonunda kârını %58 düşürdü. Sıkı para politikası Anadolu Holding’in gelirindeki artışı sınırladı. Kârlılığı üzerinde ise baskıya yol açtığı anlaşılıyor. Yılın ikinci yarısında kârı büyütecek alternatifler geliştirebilmesi önemli.

Önce geri alım yaptı. Sonra aldıklarını sattı. Büyük ortak da sattı. Bedelsiz ise onay bekliyor

Peker GYO hissesinden almaya niyetim var. Sizce bu hisse alıma uygun mu? / Barış Demirbaş

Barış, bir hisseyi neden aldığın önemlidir. Gerekçe güçlüyse ortada sorun da olmayacaktır. Güçlü dayanak her yatırımcı için farklı anlam taşıyabilir. Uzun vadeli yatırımcı için bunun manası büyüme olmalı. Peker GYO, yılın ilk yarısında satışlarını geriletirken kârını artırmış görünüyor. Fiyatı ise şubat ayından bu yana ciddi şekilde geriledi. Şirket, bu sürede geri alım programı çerçevesinde alımlarda bulundu. Haziran ayında firmanın Yönetim Kurulu Başkanının satışları gözlendi. Geri alınan paylar ise temmuz ayında satıldı. Şirket şimdilerde gerçekleştirmek istediği %273,23 bedelsiz sermaye artırım için SPK’dan onay bekliyor.

YATIRIM FONLARI

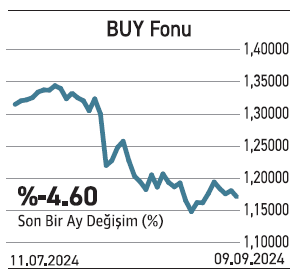

AK Portföy’ün kurduğu BUY fonu bir yılda %20 kaybettirdi

BUY (AK Portföy Büyüyen Şirketler Hisse Senedi (TL) Fonu), toplam portföy değerinin en az %80’ini Ak Portföy Büyüyen Şirketler Endeksi (AKBYS)’ne yatırıyor. Geçen bir yılda değeri %20,38 düştü. Son 1 ayda ise %4,60 geriledi. Fonun portföyünde ağırlıklı olarak Koç Holding, Sasa, Smart Enerji, Europower Enerji ve Tukaş hisseleri yer alıyor. Yakın zamanda Sasa, Europen Endüstri ve Tukaş hisselerinden alım yaptı. Biotrend Enerji, Doğanlar Mobilya, Smart Enerji ve Tab Gıda hisselerinden ise satış gerçekleştirdi.

AK Portföy’ün kurduğu fonun, risk düzeyi 6 seviyesinde. Yıllık yönetim ücreti %3,30 olurken 33.463 yatırımcısı bulunuyor. Alış valörü 1 ve satış valörü 2 olan fonun toplam değeri 542.458.012 TL. Dolaşımdaki pay adedi 459.266.919 olurken yüzde 9,19 doluluk oranına sahip. Fonun, %0,31 pazar payı bulunuyor.

TAHVİL

Ereğli Tekstil, %65,58 yıllık bileşik faizden bono ihraç etti

Ereğli Tekstil, 05.09.2024 vade başlangıç tarihli finansman bonosu ihraç etti. Toplam tutarı 150.000.000 TL olan bononun, yıllık basit faizi %54 olurken, bileşik faizi de %65,58’e denk geliyor. Tek kupon ödemeli bono 98 gün vadeli olup ödeme tarihi 13.12.2024 olarak belirlendi. Kupona isabet eden faiz oranı da %14,50 olacak.

TLREF %52,99 GECELİK REFERANS FAİZ ORANI

Diğer taraftan 6 Eylül tarihli Gecelik Referans Faiz Oranı (TLREF) %52,99 seviyesinde bulunuyor. Ereğli Tekstil’in çıkardığı bononun yıllık %54 basit faiz oranı, TLREF’in 1,01 puan üzerinde bulunuyor. Şirketin önermiş olduğu faiz oranı, piyasa koşullarıyla kıyaslandığında yatırımcıları için makul bir seçenek olarak değerlendirilebilir. Bono piyasada TRFERTTA2422 ISIN kodu ile işlem görecek.

ŞİRKET PANOSU / Şirket haberlerinde bugün önemli ne var?

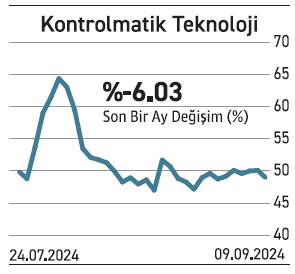

KONTROLMATİK

Gerçekleştirdiği yeni iş bağlantısını paylaştı. Aldığı sipariş benzer projelere referans olacak

Kontrolmatik, yurt dışında yerleşik bir müşteriyle anlaşmaya vardığını duyurdu. Toplam bedeli 15.565.000 euro olan sözleşme, iki adet 220/66 kV trafo merkezinin mühendislik, enerji dağıtım sisteminin koruma, kontrol ve otomasyon çalışmalarını içeriyor. Açıklamada projenin ilgili ülkenin enerji dağıtımının sürdürülebilirliği için önem taşıdığı ifade edildi. Şirket, yaptığı bir diğer açıklamayla da TEİAŞ’ın açtığı « 154 kV Osmaniye GIS Yenileme -Aynı Sahada- TM Yapımı” işi ihalesinde en iyi teklifi verdiğini belirtti. Tutar kdv hariç 389.000.000,00 TL olarak açıklandı. İhale sonucunun kesinleşmesi için ihale komisyonunun kararı bekleniyor. Firma, 2024’ün ilk yarısında gelirini %82 artırırken dönem sonu kârını %69 yükselterek 745,7 milyon TL’ye çıkardı.

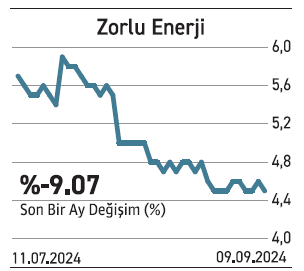

ZORLU ENERJİ

Yurt dışından alacağı krediyi iştiraklerine verecek. Borsaya açılacak iştirak de yararlanacak

Zorlu Enerji Grubu, hedefleri doğrultusunda, yurt dışı yatırım bankaları ile 1,1 milyar dolar değerinde finansman sağlamak üzere görüşmelere başladı. Bu şekilde bağlı ortaklıklarının finansal yapılarını güçlendirmeyi ve borç ödeme vadelerini ötelemeyi amaçlıyor. Hedef doğrultusunda borçlanma aracı ihracı için SPK’ya başvuruda bulundu. Yurt dışından gelecek finansmanla gerek Zorlu Yenilenebilir Enerji’nin gerekse diğer bağlı ortaklıkların mevcut borçları kapatılacak. Böylesi bir durumda Zorlu Yenilenebilir’in konsolide mali tablolarında önemli değişikliklere yol açacak. Firma, bu nedenle Zorlu Yenilenebilir’in halka arzının yurt dışı finansmanından sonrasın bırakılması için SPK’ya başvuruda bulundu. Böylece daha başarılı bir halka arzı mümkün olacak.

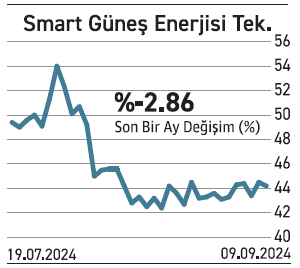

SMART GÜNEŞ ENERJİSİ

İştiraki üzerinden güneş paneli satışı gerçekleştirdi. Artan gelir, pazarı büyüttüğünü gösteriyor

Smart Güneş Enerjisi, %100 bağlı ortaklığı Smart Güneş Enerji Ekipmanları aracılığıyla yurt içinde yerleşik bir müşterisiyle iki ayrı güneş paneli satış sözleşmesi imzaladı. Toplamda kdv hariç 7.227.699 dolar değerindeki sözleşmeler, sırasıyla 3.755.552 ve 3.472.147 dolar tutarında bulunuyor. Oluşan toplam tutar yıllık gelirin %3’ü seviyesinde bulunuyor. Gerçekleşen anlaşmalar, şirketin güneş enerjisi sektöründeki etkinliğini güçlendirmesi açısından önemli bağlantılar olarak değerlendirilmeli. Firma, bu satışla yenilenebilir enerji çözümleri sunma kapasitesini artırıyor. Son açıkladığı 2024 üç aylıkta gelirini %66 artırırken dönem sonunda 292 milyon TL kâr açıkladı. Gelir artışı, müşteri portföyünü büyüttüğüne dair işaret olarak kabul edilebilir.