Merkez Bankası’nın 2020 sonrasındaki rezerv politikasızlığı

Orhan Ökmen

SESMİR Başkanı

2019 yılından itibaren Türkiye ekonomisindeki negatif seviyeli, zayıf ve riskli rezerv uygulamaları hem Merkez Bankası’nı ve hem de kamu gücünü finansal ve kredibilite riski ile karşı karşıya bırakmış durumdadır.

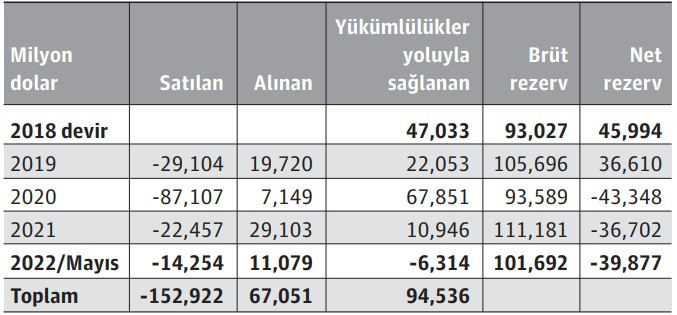

Merkez Bankası 2019 yılından itibaren 2022/Mayıs ayına kadar toplam olarak 152,9 milyar TL’lik rezerv satmıştır. Satış politikaları halen de devam etmektedir.

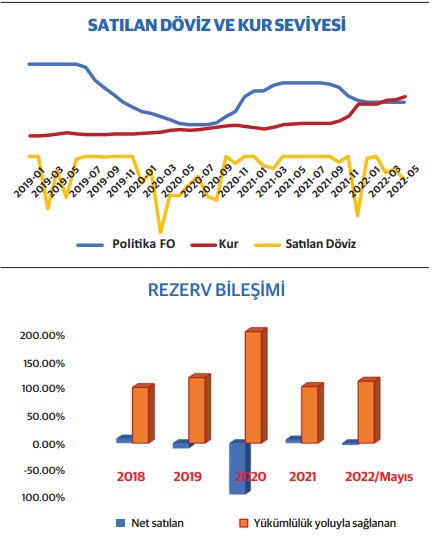

Yoğun döviz satışları nedeniyle 2020/Nisan ayından itibaren Merkez Bankası’nın net döviz rezervleri eksi değere dönüşmüş ve Türkiye’nin brüt rezervleri o tarihten bu yana sadece yükümlülükler yoluyla sağlanan dövizlerden oluştuğu için brüt rezervler pozitif olarak gözükse bile net rezervler negatif değerini sürdürmektedir. 2022/Mayıs ayı itibariyle Merkez Bankası’nın döviz rezervleri brüt olarak 101,6 milyar dolar, Net olarak ise (-)39.8 milyar dolardır.

Türkiye ekonomisinin risk priminin ve genel stres seviyesinin yükselmesinin en temel sebeplerinden birisi, Merkez Bankası’nın net döviz rezervlerinin terse dönerek ekonominin en önemli koruyucu tamponlarından birisinin kaybedilmiş olması ve bu tersliğe rağmen döviz satışlarına şu anda dahil olmak üzere hep devam edilmesidir.

Düşük faiz uygulamalarının döviz fiyatları üzerinde yarattığı yukarı yönlü baskının azaltılması için faiz politikalarının gözden geçirilmesi ve küresel gelişmelere de paralel olarak artırılması gerekirken, rezerv satışlarıyla Türk Lirası savunulmaya çalışılmaktadır. Bu şekilde uygulanan döviz satışlarına dayalı savunma yöntemlerinin Türkiye ekonomisi açısından teknik ve teorik olarak kalıcı sonuç üretmesi olanaksızıdır. Zira aşağıdaki grafikten de görüleceği üzere, politika faiz oranlarının düşürüldüğü ve döviz satışlarının periyodik olarak yoğunlaştığı dönemler de bile kur seviyesinin yukarı yönlü eğilimi mütemadiyen hep devam etmiş ve döviz satışları beklenen etkiyi yapmamıştır. Halbuki faiz oranlarının düşürülmemesi ve tam tersi olarak artırılması halinde kur seviyesinin daha dengeli olarak belirleneceği geçmiş deneyimlerin ve ekonomi biliminin kabul ettiği kesin sonuçtur.

Brüt rezervlerin pozitif, net rezervlerin negatif değer taşıyarak Türkiye politika yapıcıları tarafından yürütülen bir rezerv politikasının sürdürülme kısıtları oldukça fazladır. Birinci kısıt, yükümlülük yoluyla döviz bulma olanağı Türkiye açısından hem daha zorlaşmakta hem de daha pahalı hale gelmektedir. İkinci kısıt, net rezervlerin negatif seviyesi dış şoklara karşı Türkiye ekonomisini savunmasız bırakmaktadır. Üçüncü kısıt, yükümlülük yoluyla tedarik edilen rezervlerin satılması, yükümlülük vadesinde Merkez Bankası’nın terazi dengesini bozarak yükümlülük çevirme ve ani duruş risklerini artırmaktadır. Bu gibi kısıtları daha da uzatabiliriz. Örneğin eksi rezerv seviyesi merkez bankalarının “son borç verme merci” olma rolünü yok eder, yine eksi rezerv, makroekonomik politika hedeflerine ulaşmada ve döviz kuru rejimi ve para politikalarının sürdürülmesinde gerekli olan finansal elastikiyeti ve manevra gücünü tahrip eder.

Yükümlülük yoluyla tedarik edilen dövizler; bir yıla kadar olmak kaydıyla, vadeli olan döviz kredilerinin, menkul kıymetlerin ve mevduatların ana para ve faizlerini, yerli para karşılığında döviz forward ve future'ların toplam kısa ve fazla pozisyon büyüklüklerini (para swaplarının gelecekteki bacakları dahil), repo bağlantılı çıkışlar ile ters repo bağlantılı girişlerini, ticari kredileri, diğer alacak ve borçları, şarta bağlı ve şartsız diğer döviz yükümlülüklerini kapsayan ve vadelerinde sahiplerine aynen geri iade edilecek bir nevi emanet kıymetlerdir. Sağlam bir geri alım politikaları oluşturulmadan bu gibi emanet kıymetlerin tek bacaklı olarak rezerv satışı yoluyla vade öncesinde elden çıkartılması hem Merkez Bankası kurallarına hem de ticari piyasa kurallarına uymayan ve bugünün sorunlarını daha ağır bir şekilde geleceğe erteleyen en iyimser tabirle basiretsizlik, çaresizlik ve politikasızlıktır.

2020/Nisan ayından bu yana devam eden 26 aylık süre içerisinde ortaya çıkan tabloya göre, Merkez Bankası’nın döviz rezervleri; iç ve dış şokların yarattığı olumsuzluklara, dış borç servisinin düzenli olarak gerçekleştirilmesine ve uluslararası finans çevreleri ile piyasalara hiçbir şekilde güven vermemektedir. Aynı şekilde, para ve kur politikalarına ve ilan ettiği enflasyon hedeflerine olan güven sağlama fonksiyonu da artık kalmamıştır. Ekonomik birimler açısından Merkez Bankası ve kararları anlamsız ve önemsiz hale gelmiştir.

Döviz rezervlerinin en önemli özelliği; kullanılabilir nitelikte olması, her an ihtiyaç duyulduğunda nakde çevrilerek, amaçlara uygun biçimde kullanılmasıdır. Oysa Merkez Bankası’nın 2020/Nisan ayından beri döviz rezervlerinin tamamı yükümlülük yoluyla oluştuğu ve bu yükümlülüklerin de bir kısmının satılmış olduğu ve halen de satılmaya devam edildiği gözlenmektedir. Yükümlülük olarak sağlanan dövizli varlıkların ihtiyaç duyulduğunda sorunsuz olarak kullanılabilir olma özelliği yüksek olmadığına göre, Merkez Bankası’nın şu andaki elinde bulundurduğu döviz rezervleri “serbest ve kullanılabilir olma” şartına tam olarak uymamaktadır. Nihayetinde bu varlıklar Merkez Bankası’nın bilançolarında mülkiyet hakkı doğurmayan bir nevi emanet varlıklardır.

Merkez bankalarının rezervleri, sahip olunan şartsız ve sahip olunmayan şartlı rezervlerden oluşur. Uluslararası Para Fonu, bölgesel kredi kuruluşları, para ve sermaye piyasaları veya diğer merkez bankaları ile önceden müzakere edilmiş kredi düzenlemeleri sahip olunmayan şartlı rezervleri oluşturur. “Sahip olunan şartsız rezervler” /” Sahip olunmayan şartlı rezervler” rasyosu ne kadar yüksek ise o rezerv yapısının kullanılabilirlik ve güven verme gücü o nispette yüksek olur. Halbuki T.C. Merkez Bankası’nın rezerv yapısında bu rasyo sıfır veya sınıra yakın konumda şekillenmekte ve bu nedenle serbest kullanım şartı tam olarak sağlanamamış olduğu için Türkiye ekonomisinin risk primi hep yüksek seyretmektedir. Zira, Türkiye risk priminin yükselmesinin en önemli sebebi, Merkez Bankası’nın faiz artırmama inadı ve ısrarının döviz kurları üzerinde yarattığı yukarı ivmelenmeyi ve güven kabını durdurmak için yürütülen rezerv satışlarıdır. Halbuki döviz kurları üzerindeki yukarı yönlü eğilim, rezerv satışlarıyla kalıcı olarak ortadan kaldırılamaz ve şu anda olduğu gibi tam tersi bir sonuç ortaya çıkar.

Döviz rezerv miktarındaki genel kabul gören yeterlilik düzeyi; ülkelerin küresel ekonomilerle entegrasyonu, gelişmişlik seviyesi, uygulanan kur ve bağlantılı faiz rejimleri, ülkenin dünya ticaretindeki payı ve konumu, merkez bankalarının bağımsızlığı, ulusal paranın satın alma gücü, ödemeler bilançosu gibi seçeneklere göre ülkeden ülkeye göre farklılaşmaktadır. Türkiye’nin döviz rezerv miktarındaki genel kabul gören optimum yeterlilik düzeyi, makro göstergelerdeki ve politika yapılarındaki son yıllarda ortaya çıkan ve bir kısmı da cahilce kasten yaratılan tutarsızlıklar nedeniyle daha da artmıştır. Türkiye ekonomisi için şu ana kadar referans alınan, döviz rezervlerinin üç aylık ithalat ihtiyacını veya bir yıllık dış borç ödemesini karşılayabilme noktaları artık optimum denge olmaktan çıkmış, referans olma özelliği ortadan kaybolmuştur. Yükselen risk priminin işaret ettiği üzere, Türkiye ekonomisi için döviz rezervlerinin yeterliliğini belirleyen yeni optimum denge seviyesi artık daha da yükselmiştir. Finansal kriz olasılığının ölçümlenmesinde esas alınan para arzının (M2) döviz rezervlerine olan oranının giderek yükselmesi de rezervlerin yetersizliğini ve finansal kriz olasılığının arttığını göstermektedir.

Uluslararası rezervlerin açık piyasa işlemleri aracılığıyla nihai olarak kamu tahvilleri için sağladığı teminat gücünün zayıflaması nedeniyle kamu finansman maliyeti giderek daha da artmaktadır. Aynı şekilde, rezerv eksikliğinin kurlar üzerinde yaratacağı bozcu etkisinin faiz politikalarıyla devre dışı bırakılmamış olması nedeniyle ortaya çıkan enflasyonun temel sebeplerinden birisi de yine rezervlerin eksi seviyesidir.

Türkiye’nin geri ödeme kapasitesi için derecelendirme metodolojilerinin ima ettiği seviye giderek düşmektedir. Türkiye’nin mevcut geri ödeme kapasitesi hala temerrüt seviyesine inmemekle birlikte, spekülatif seviye içerisinde bir tık daha aşağı düşmüş ve ortalama olarak oldukça yüksek %15 civarında hesaplanmaktadır. Esneklik ve Yapısal İstikrardaki bozulmalar döviz yaratma kapasitesini azaltmış ve yerli paranın dövize dönüşüm gücünü en alt seviyeye indirmiştir.

Türkiye’nin yapısal istikrarını oluşturan politik ve ekonomik faktörler ile esnekliğini oluşturan finansal, parasal ve dışsal faktörler topyekûn olarak temelden dönüştürücü bir reform sürecine tabi tutulmadan, düzelme yönünde palyatif makro ihtiyati tedbirlerle kalıcı bir sonuç elde edilmesini beklemek anlamsızdır. Mevcut durumda, Türkiye’nin zayıflayan kurumsal derinliği ve etkinliği, bozulan küresel entegrasyonu, düşen ekonomik refah seviyesi ve katılaşan iş piyasalarının elastikiyeti düzeltilmeden ya da dönüştürülmeden büyüme ve ekonomik döngü sağlanamayacak, yapısal istikrar hali oluşmayacaktır. Aynı şekilde, Türkiye’nin uluslararası döviz likiditesi ve yatırım pozisyonu, aktarım mekanizmalarının katılığı, kamu borç artış hızı, faiz oranlarındaki seviye tutarsızlığı, özel sektör ile hane halklarının varlık/borç dengeleri, rezerv yoksunluğu ve ödemeler bilançosu gibi alanlardaki büyük zafiyetler geniş yelpazeli yapısal reformlarla giderilmeden Türkiye ekonomisinin esnekliği geri gelmeyecektir.