Kredi kartları limitleri bize ne anlatıyor?

NİHAT KARADAĞ

Kredi kartları limitlerine göre Savunma Sanayii Fonuna kesinti yapılması konusunun tartışıldığı bu günlerde, kredi kartları limitleri ile bağlantılı, ancak ekonomi gündemi ve piyasalar üzerinde bir başka önemli bir konuya dikkat çekmek istiyorum.

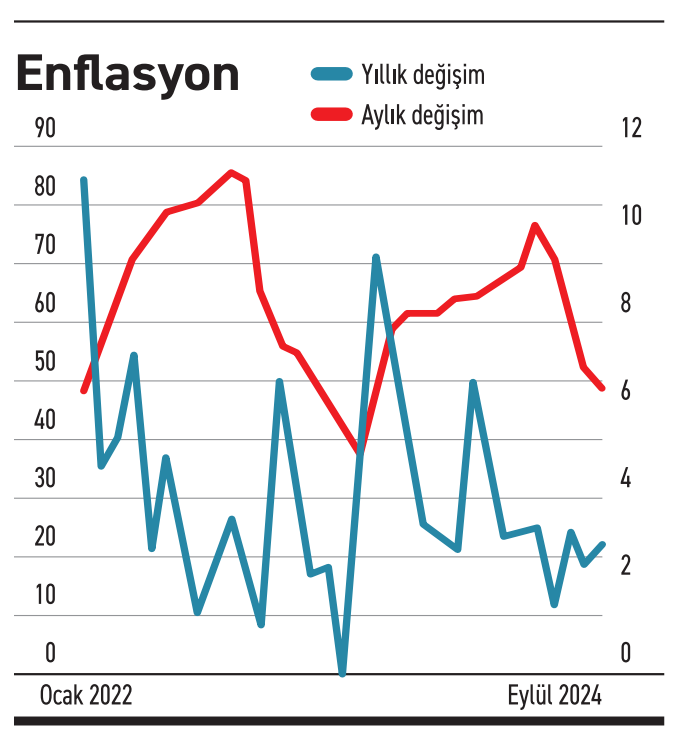

Hepimizin bildiği ve içerisinde yaşadığı üzer; Ülkemiz ekonomi gündeminin en önemli konusu yüksek enflasyon ve hayat pahalılığı ile bu sorunun çözümüne yönelik olarak öncelikle iç talebin daraltılması amacıyla uygulanan ekonomi politikaları.

2023 yılının ikinci yarısından itibaren makro ekonomi politikalarında rasyonel zemine dönen Ekonomi Yönetimi, bu hedeflere yönelik olarak; etkin politika faizleri ile finansal piyasalar arasında dengelenmenin sağlanması ve bu suretle de TL’nin reel olarak değer kazanması suretiyle enflasyonun baskılanması, kredi büyümesinin kısıtlanması suretiyle de iç talebin daraltılmasını hedeflenmiştir.

Belirtilen politikaların uygulanması ile;

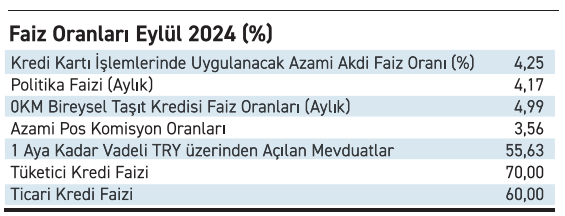

- Para politikası faizleri 5 puan artışla %50 seviyesine yükseltilmiş,

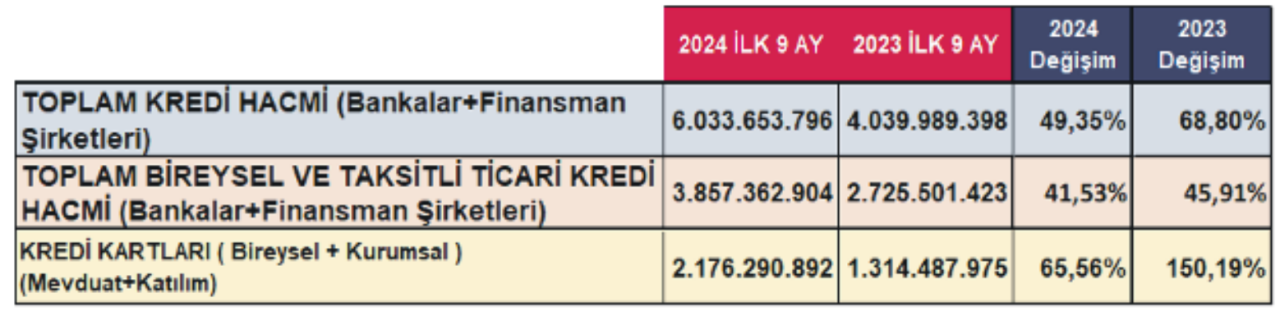

- Faiz oranlarının yükselişi ve bankalara aylık %2 kredi büyüme sınırı getirilmesiyle yıllık TL kredi büyüme hızında 50 puan yavaşlama kaydedilmiştir.

Ancak, kredi hacminde belirtilen reel daralmaya karşın, iç talebin daraltılmasında ve enflasyon hedeflerinin ulaşılmasında ne ölçüde mesafe kat edildiğine baktığımızda aşağıdaki tablo önümüze çıkıyor.

Enflasyonda sıkça bahsedilen baz etkisinin Ekim ayı itibariyle sona ermesiyle bundan böyle enflasyonun ana eğilimleri daha net görülebilecek olsa da; ekonomistler yıl sonu enflasyonunun %40-45 aralığında gerçekleşeceğini öngörmektedirler.

İstenilen hedeflere ulaşılamamasında hane halkı ve reel sektör beklentilerinin kırılamaması, para politikalarının maliye politikaları ile desteklenmemesi ve benzeri gerekçeler ileri sürülebilecekse de Ben burada kredi kartları harcamaları ve taksitlendirmelerinin etkisi üzerinde durmak istiyorum.

Tablo, daralan kredi hacminin iç talep ve enflasyon üzerindeki etkilerini kısıtlayan bir faktör olarak kredi kartı harcamalarının öne çıktığını göstermektedir. Bunun nedenleri irdelendiğinde ise:

Kredi kartı faiz oranlarının kredi faiz oranlarına göre önemli ölçüde düşük olduğu, satış noktalarında kullanılan pos komisyonlarının %3.56 gibi daha düşük fonlamaları içerdiği bu faiz oranları ile taksitlendirmelerin yapılabildiği de piyasa uygulamalarında görülebilmektedir.

Ayrıca, örneğin taşıt kredilerinde BDDK tarafından araç değerlerine göre uygulanan limitlerle mevcut fiyatlarda ancak 300 bin TL’na kadar bireysel kredi kullanılabilmektedir. Halbuki kredi kartlarında böyle bir limit olmadığı gibi, otomotiv bayilerinde son dönemde kredi kartı ile otomobil satışlarının yaygınlaştığı haberlerini de almaktayız.

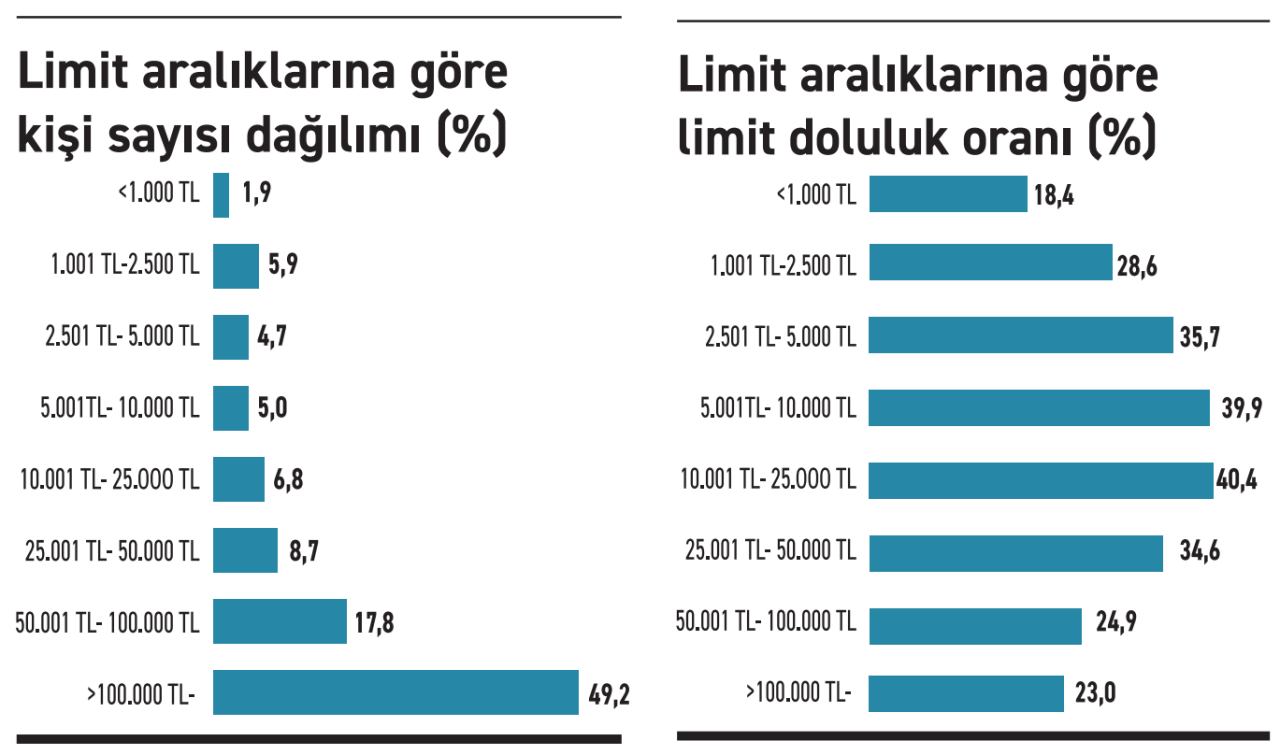

Kredi kartlarının harcama potansiyeli ve iç talepteki etkilerini biraz daha incelediğimizde ise TCMB internet sitesinde yayınlanan “Bireysel Kredi Kartlarında Azami Akdi Faiz Oranlarının Bakiyeye Göre Farklılaştırılması” analizindeki tespitler dikkat çekiyor ve yukarıdaki tespitlerimizi doğruluyor.

Buna Göre:

- Borç bakiyesi bulunan 28 milyon aktif kart kullanıcısının yaklaşık yarısı (14 milyon kişi) 25 bin TL’nin altında bakiyeye sahip.

- Kredi kartlarının azami akdi faizi, diğer kredi türlerinin altında.

- Bu durum, bireysel kredi kartları kanalından borçlanmayı ve tüketimi teşvik ediyor.

- Bireysel kredi bakiyesini kredilendirme davranışı yüksek bakiye gruplarında daha yaygın.

TCMB’nin bu analizinden sonra yüksek bakiyeli grubun kredilendirme motivasyonunu azaltmak amacıyla, kredi bakiyesine göre kredi kartı azami faizlerinde farklılaşmaya gidilerek üst dilimde 25 puanlık artış, 25 bin TL’lık alt dilimde ise 75 puanlık düşüş yapılmıştır. (01.11.2024 tarihinde itibaren geçerli)

Ancak, bu uygulamanın etkisinin düşük olacağını düşünüyorum.

Bu analizleri biraz daha derinleştirmek amacıyla kredi kartlarının limit-risk-limit doluluk oranlarını incelediğimizde: