KKM'de TCMB ve bankalar için "kazan-kazan" dönemi

2021'in aralık ayında uygulamaya konulan kur korumalı mevduatla ilgili olarak şimdiye kadar bir dizi düzenleme yapıldı. Bu düzenlemelerin en önemlilerinin başında "faiz tavanı"nın kaldırılması geliyordu. Başlangıçta "politika faizi+üç puan" olarak uygulanan tavan, önce DTH dönüşümlü hesaplar için, ardından doğrudan TL ile açılan hesaplar için kaldırıldı.

KKM'de faiz tabanı ise politika faiziydi, yani şu dönem için yüzde 30'du. İşte o da TL ile açılan hesaplar için dün kaldırıldı.

İlk yorumlar Merkez Bankası'nın taban faiz koşulunu kaldırarak faizin düşmesine zemin hazırladığı, dolayısıyla faiz ile kur artışı arasındaki makasın açılacak olmasından dolayı daha fazla kur yükü altına girmek zorunda kalacağı yönündeydi.

Ama gerçek pek de öyle değildi. Merkez Bankası biraz kur riski üstleniyor, ancak KKM'nin azaltılması yönünde önemli bir adım atıyordu. Üstelik detaylar gerek Merkez Bankası, gerekse bankalar açısından yeni bir döneme işaret ediyordu; "kazan-kazan" dönemine...

Ama bu ilişkide kaybeden bir taraf vardı; onlar da TL cinsinden KKM hesabı açtırmış olan tasarruf sahipleriydi. Onlar ya kardan zarar edecekler ya da bu uygulamayı terk edeceklerdi. Zaten istenen de bu değil miydi, KKM'nin sona ermesi için peş peşe adımlar atılmıyor muydu... Bu da o adımların sonuncusu olmuştu.

Bankalar daha kazançlı

TL cinsi KKM'de faiz tabanının kaldırılması bankalar için daha avantajlı bir durum yaratıyor. Önce uygulamanın nasıl olacağına ilişkin iki örnek verip sonra bu konuya yeniden dönelim...

Önce şunu söyleyelim; Merkez Bankası'nca bankalara gönderilen TL cinsi kur korumalı mevduat hesaplarıyla ilgili talimata göre tasarruf sahipleri her durumda kur artışı kadar getiri elde edecek, bu kesin.

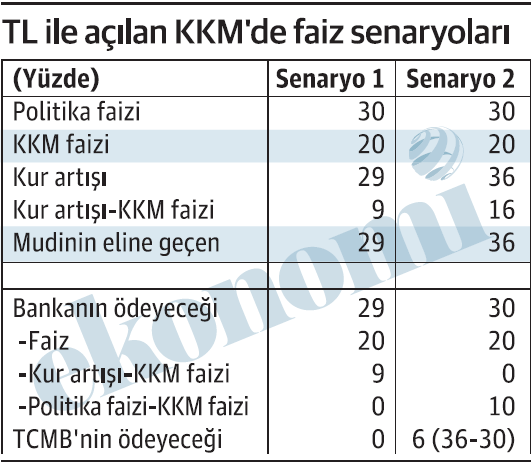

Bankaların uygulayacağı KKM faizi, politika faizinin altında kalırsa, ki zaten düzenleme bu amaçla yapıldı, (tabloda senaryo 1) kur artışı da bu faizle politika faizi arasında oluşursa, banka KKM faizi ile kur artışı arasındaki farkı tasarruf sahibine ödeyecek. Yani bu senaryoya göre banka "Benim faizim yüzde 20" diye diretemeyecek, ödemeyi yüzde 29'luk kur artışı düzeyine taşıyacak.

KKM faizi politika faizinden düşük, kur artışı politika faizinden yüksekse, banka bu sefer KKM faizine ek olarak politika faizine kadar olan ödemeyi yapacak. Politika faizi ile kur artışı arasındaki fark ise Merkez Bankası tarafından ödenecek. (Tablo senaryo 2)

Taban faiz, tavan faiz oldu!

Gelelim bankaların bu düzenleme sayesindeki kazanımlarına... Dünkü düzenleme öncesine kadar bu hesaplara (mevcut politika faizine göre) en az yüzde 30 faiz uygulamak gerekiyordu.

Şimdi ise daha önce "taban faiz" olan yüzde 30, bir anlamda "tavan faiz ya da gider" haline geldi. Banka TL cinsi KKM'ye, politika faizinin altında olmak kaydıyla, ne faiz uygularsa uygulasın, faiz artı kur farkı olarak kasasından en fazla yüzde 30 çıkacak. Üstü Merkez Bankası'na...

Merkez'in amacı başka

Şu durumda Merkez Bankası bankaların yükünü bir anlamda paylaşmış oluyor.

Bir dönem faizde tavan vardı, o faiz düşüktü ve kur artışı da yüksek seyrettiği için tavan ile kur artışı arasında büyük bir fark, dolayısıyla kur farkı yükü oluşuyordu.

Şimdi de taban aşağı çekildi, kur artışının yükü belli ölçüde yine bankalara bırakıldı ama hızlı bir artışta Merkez Bankası'na da çok yük binecek.

Peki Merkez Bankası niye böyle bir düzenleme yaptı?

Nedeni açık; Merkez Bankası Türkiye'nin KKM belasından kurtulması için elinden geleni yapıyor. KKM; pimi çekilmiş bir bomba gibi! Düzenleme üstüne düzenleme yapılıyor ve KKM'nin, kolay olduğu için öncelikle TL cinsi hesaplardan başlanarak azaltılması ve sonunda tasfiyesi amaçlanıyor.

Ama asıl sorun tabii ki DTH dönüşümlü hesaplar... Toplam içindeki payının yüzde 60-70 dolayında olduğu tahmin edilen DTH dönüşümlü hesaplar... Asıl sorun orada ve TL cinsi olanlarla ilgili mesafe kat edildikten sonra mutlaka sıra o hesaplara gelecektir.