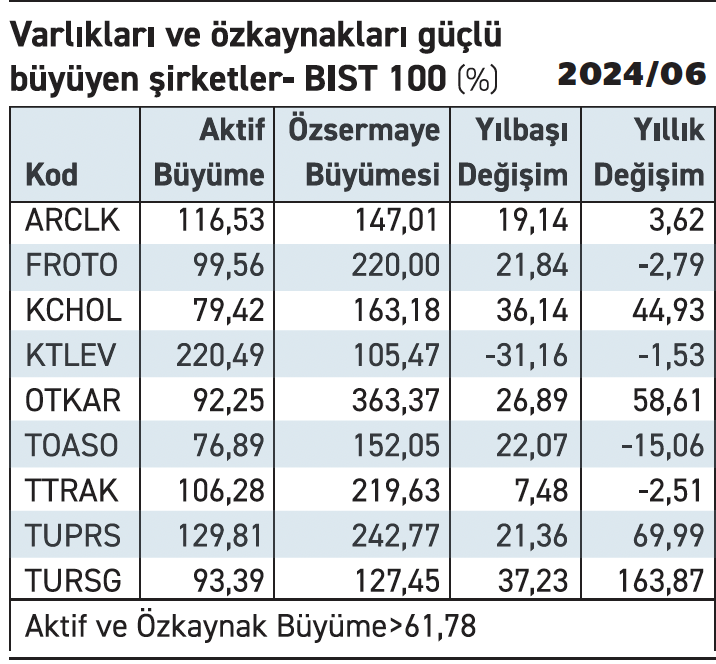

İlk yarıda aktif ve özvarlıklarını artıran şirketler potansiyel taşıyor

Borsada yılın ilk yarısında bir önceki yıla göre aktiflerini ve özkaynaklarını enflasyonun üzerinde artıran şirketler getiri potansiyeli taşıyor.

Sıkı para politikasının uygulandığı ortamda bir yanda yurt içi pazar daralırken bir yandan da kredi maliyetleri artıyor. Şirketler hem satışta hem de nakit bulmada zorlanıyor. Ancak buna rağmen açıklanan 6 aylık bilançolarda Türkiye’nin öncü şirketleri hem aktiflerini hem de özvarlıklarını enflasyonun üzerinde artırdı.

Faiz inmeye başladığında etkisi görülecek

Şu anki ekonomik ortam, şirketler için zorlu bir dönem olarak devam ediyor. Ancak faiz oranlarının inmeye başladığı süreçte hem aktiflerini hem de özkaynaklarını büyütmeyi başaran borsa şirketlerinin etkisi daha belirgin hale gelecek. Faizlerin düşüşü, borçlanma maliyetlerini azaltarak şirketlerin finansal esnekliklerini artırması ve büyüme stratejilerini daha etkin bir şekilde hayata geçirmelerine olanak tanıyacaktır. Bu süreçte, likidite yönetimini iyi yapmış ve sağlam bir özkaynak yapısına sahip olan şirketler, piyasada öne çıkarak yatırımcıların dikkatini çekecek.

Aktif ve özkaynak büyümesinde altı aylık dönemde koç şirketleri öne çıkıyor. Arçelik, Ford Otosan, Koç Holding, Otokar, Tofaş Fabrika, Türk Traktör, Tüpraş enflasyonun üzerinde öz kaynaklarını ve aktiflerini artırdı. Bu şirketler, sürdürülebilir büyüme hedeflerine uygun şekilde ilerlemeye devam ediyor. Bu şirketlerden Tüpraş dışındakiler yıllık bazda getiride enflasyonun altında kaldı. Ekonomide canlanma meydana gelmesi bu şirketlerin performanslarına da olumlu yönde yansıyacaktır.

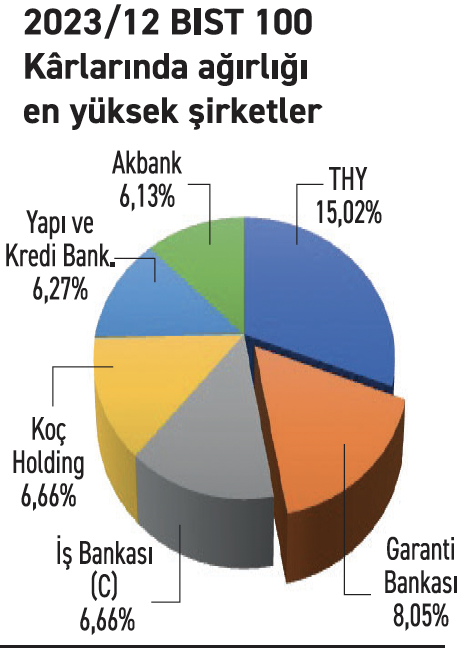

Ulaştırma sektöründe görünüm güçlü

Ulaştırma sektöründe yer alan Türk Hava Yolları ve Tav Hava Limanları satış büyümesinde öne çıkan şirketler arasında yer alıyor.

PİYASALARIN NABZI

BORSADA YATIRIMCILARIN RADARINDA HANGİ HİSSELER VAR?

YÜKSELİŞTEKİLER

Yiğit Akü (#YIGIT): 5 gündür yükseliyor. Bir ayda %72,12 yükseldi.

Adra GMYO (#ADGYO): 5 gündür yükseliyor. Bir ayda %15,89 yükseldi.

Hitit Bilgisayar (#HTTBT): 5 gündür yükseliyor. Bir ayda %5,92 ve Bir yılda yüzde 55 yükseldi.

Datagate Bilgisayar (#DGATE): 5 gündür yükseliyor. Bir ayda %27,80 yükseldi.

Bizim Mağazaları (#BIZIM): 4 gündür yükseliyor. Bir ayda %8.06 ve Bir yılda yüzde 21 yükseldi.

DÜŞÜŞTEKİLER

Kontrolmatik Teknoloji (#KONTR): 8 gündür sürekli düşüyor. Son bir ayda %8,85 geriledi.

Alfa Solar Enerji (#ALFAS): 7 gündür sürekli düşüyor. Son bir ayda %12,51 geriledi.

Türker Proje Gayrimenkul (#TURGG): 4 gündür sürekli düşüyor. Son bir ayda %8,01 geriledi.

Torunlar GMYO (#TRGYO): 4 gündür sürekli düşüyor. Son bir ayda %12,78 geriledi.

Tarkim Bitki Koruma (#TARKM): 4 gündür sürekli düşüyor. Son bir ayda %4,59 geriledi.

NE OLDU?

Finansal kiralama şirketlerinin dönem net kârı ilk 6 ayda 8,7 milyar TL oldu.

Hazine, 2 yıllık tahvil ihalesinde net 13,4 milyar TL satış yaptı, ortalama bileşik faiz %41,24 oldu.

Kıraç Galvaniz halka arzında 14-15 Ağustos'ta talep toplanacak.

İnşaat seramikleri sektörünün ihracat katkı oranı 11,43 oldu.

Haziran'da toplam ciro aylık %1,8, yıllık %58,0 arttı.

NE OLACAK?

İngiltere’nin haziran ayı işsizlik verileri açıklanacak.

Türkiye’nin haziran ayı ödemeler dengesi verileri izlenecek.

Türkiye’de temmuz ayı konut satış istatistikleri takip edilecek.

İnşaat maliyet endeksi haziran ayı sonuçları açıklanacak.

ZEYNEP’E SOR

FAİZ RİSKİ Mİ, PAZAR RİSKİ Mİ?

Faiz riski; faiz düşüşlerinden kazanç, öngörülebilir gelir, risk yönetimi, kısa vadeli yatırımlar. Değer kaybı ve enflasyon riski, düşük getiri, fırsat maliyeti, belirsizlik.

Pazar riski; yüksek getiri potansiyeli, çeşitlendirme, fırsatlar, ekonomik iyileşme, spekülasyon. Değer kaybı, belirsizlik, volatilite, ekonomik şoklar, kontrol dışı faktörler.

Son iki yılda güçlü büyüdü. Açıklanan ilk çeyrek veriler büyümenin devam ettiğine işaret ediyor

Elimde Vakıfbank hissesi var ve uzun süredir tutuyorum. Daha da tutmaya devam edeyim mi? Başka hisseye geçmem daha iyi olur mu? / Tayfur Bilgin

Tayfur, yatırım büyüyen firmaya yapılır. Eğer gelir ve kârda büyümenin devam edeceğine dair beklentini koruyorsan yatırımını değiştirmen için bir neden olmayacaktır. Bu noktada kendine öncelikle sorman gereken bankacılık sektörünün önümüzdeki süreçte nasıl bir ivme sergileyeceği ve özelde de Vakıfbank’ın büyümesini sürdürüp sürdürmeyeceğidir. Bankacılık sektörüne yönelik olumlu beklentilerde bir değişim gözlenmiyor. Gelen altı aylık banka verileri de bunu destekler nitelikte. Bu da genel olarak sektöre yönünden pozitif beklentilerin sürmesine olanak tanıyor.

Vakıfbank, son açıkladığı 2024 altı aylık mali tablolarında faiz gelirlerini %216 artırarak 311,2 milyar TL’ye çıkardı. Dönem sonu kârı da %208 artarak 24,3 milyar TL oldu. Banka geçtiğimiz iki yılda güçlü gelir ve kâr büyümesi yaşarken veriler olumlu seyrin devam ettiğini gösteriyor. Önemli bir değişim olmaması halinde bu yıl sonunda da güçlü gelir ve kâr büyümesini sürdüreceğini işaret ediyor. Hazirandan bu yana kâr satışları etkili olsa da hissenin fiyatı son iki yılda oldukça güçlü çıktı.

Bu yıl çelik sektörü genişliyor. Şirketin gelir ve kârı ise geriledi. Daha etkin olması gerekiyor

Kocaer hissesi için çıkış bitti denebilir mi? Daha çıkar diye tutuyorum. Satıp başka hisseye alayım mı? / Güneş Özgür

Güneş, bir hissenin çıkışının durması firmanın gelir ve kârlılığının azalması halinde gündeme gelecektir. Eğer şirket gelir ve kâr büyümesini sürdürüyorsa hissenin değerlenmesi için uygun zemin var demektir. Bununla birlikte kimi zaman fiyat, mali performanstan daha hızlı çıkış sergileyebileceği gibi bazı durumlarda geride kalmış da olabilir. Fiyat hızlı çıktığında yatay ya da düşen bir harekete dönüş olurken, geride kaldığı zamanlarda da hızlı çıkış söz konusu olabilmektedir. Sonuçta mali yapı ile fiyat arasındaki makas aralığı açılsa da bir süre sonra aradaki denge korunur.

Haziran 2022’de borsaya gelen Kocaer Çelik, ilk üç ay yatayda inişli çıkışlı bir seyir izlerken sonrasında fiyatı yükseldi. Geçtiğimiz şubat ayında 68,77 TL’ye kadar çıktı. Buradan gelen kâr satışları ile gerilerken özellikle mayıs ayından bu yana satış baskısı daha belirgin gözleniyor. Geçtiğimiz yıl çelik sektöründeki daralmanın etkisiyle geliri azalan Kocaer Çelik, bu yılın ilk çeyreğinde de gelirdeki düşüşünü sürdürdü. Dönem sonunda ise kârını %3 geriletti. Ocak ayından bu yana paylaştığı yeni işlerin toplamı geçen yılın gelirinin %42’si civarında. Gelirdeki artış ivmesi daha da güçlenmeli.

YATIRIM FONLARI

Risk değeri 6 olan 15 yatırım fonu yılbaşından bu yana ortalama yüzde 52,94 kazandırdı. Yıllık ortalama getiri ise yüzde 81,91 oldu. Fonların genel olarak yıllık getirileri %69,29 ile %99,36 arasında değişiyor. Bu fonlar arasında en yüksek yılbaşından bu yana getiriyi %67,99 ile İş Portföy İş’te Kadın Hisse Senedi Fonu elde etti. En yüksek portföy değeri ise 8,060 milyon TL ile Ak Portföy His. Sen. Fonu’na ait. Yatırımcı sayısı en yüksek fon ise 91,875 ile İş Portföy İş’te Kadın Hisse Senedi Fonu oldu.

EMEKLİLİK FONLARI

Risk değeri 6 olan 15 emeklilik fonu yılbaşından bu yana ortalama %54,67 oranında getiri sağladı. Bu fonların yılbaşından bu yana getirisi %46,13 ile %66,91 arasında değişti. Yıllık bazda bakıldığında, 15 emeklilik fonunun yıllık ortalama getirisi %66,28 seviyesinde gerçekleşti. Bu fonların yıllık getirileri ise %49,72 ile %92,05 arasında değişti. Getiride öne çıkan risk değeri 6 olan emeklilik fonları arasında portföy değeri en yüksek olan fon, 24,1 milyar TL ile Allianz Hayat Em. His. Sen. EYF (AZH) oldu. Bu fon yıllık bazda %53,18 oranında kazandırdı. Fonun yatırım stratejisi, portföyünün en az %80’ini BIST’ de işlem gören şirketlerin ortaklık paylarına yatırarak, ulusal ortaklık payları piyasasındaki değer artışlarından maksimum şekilde yararlanmak. Risk değeri 6 olan emeklilik fonları, yılbaşından bu yana yüksek getiri sağladı. Bu noktada fon seçimleri önem arz ediyor. Uzun vadede yüksek kazanç sağlayacak olanlar, enflasyonun üzerinde getiri sağlayan fonlar olacaktır.

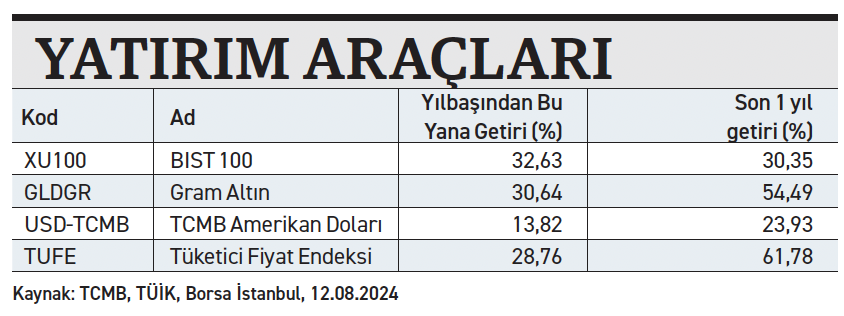

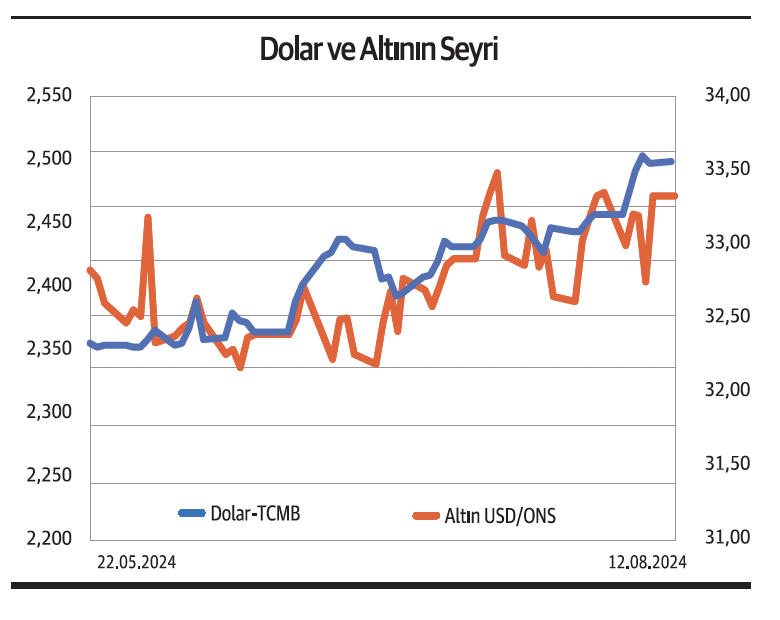

DÖVİZ PİYASASI

Dolar Kuru ve Altının Seyri

Dolar/TL ve Ons bazında altın yükselen bir seyirde hareket ediyor. Ancak ivme düşük. Altın jeopolitik gerilimlerin artması ile birlikte daha fazla talep görmeye başladı. 2024’ün ikinci yarısında altının ons başına 3.000 dolara ulaşması bekleniyor. Küresel gelişmelere bağlı olarak düşük ivme ile çıkış sürecektir.

TAHVİL

Atılım Faktoring, %61,41 yıllık bileşik faizden bono ihraç etti

Atılım Faktoring, 08.08.2024 günü finansman bonosu ihraç etti. Toplam tutarı 20.200.000 TL olan bononun, yıllık basit faizi %54,00 olurken, bileşik faizi de %61,41’e denk geliyor. Tek kupon ödemeli bono 180 gün vadeli olup ödeme tarihi 05.02.2025 olarak belirlendi. Kupona isabet eden faiz oranı da %26,63 olacak.

%54 YILLIK BASİT FAİZ

Diğer taraftan 8 Ağustos tarihli Gecelik Referans Faiz Oranı (TLREF) %52,95 seviyesinde bulunuyor. Atılım Faktoring’in çıkardığı bononun yıllık %54 basit faiz oranı, TLREF’in 1,05 puan üzerinde bulunuyor. Şirketin önermiş olduğu faiz oranı, piyasa koşullarıyla kıyaslandığında yatırımcıları için cazip bir seçenek olarak değerlendirilebilir. Bono piyasada TRFATFK22511 ISIN kodu ile işlem görecek.

ŞİRKET PANOSU/ŞİRKET HABERLERİNDE BUGÜN ÖNEMLİ NE VAR?

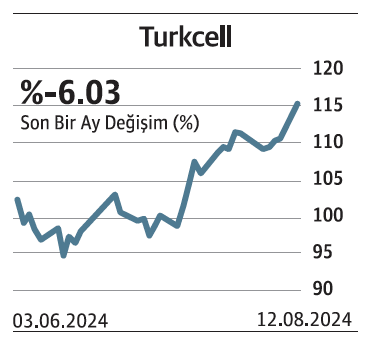

TURKCELL

İştirakinin tasfiyesine karar verdi. Mal varlıklarını diğer iştirakine devredecek. Amaç verimlilik

Turkcell Yönetim Kurulu, son dönemde içinde bulunduğu sektörün büyüme potansiyelinin sınırlı kalması sebebiyle Ultia Teknoloji Yazılım’ın tasfiye edilmesine karar verdi. Firma aldığı karar doğrultusunda gerekli işlemleri yerine getirecek.

Tasfiye sürecinde, Ultia'ya ait fikri mülkiyet hakları dahil her türlü malvarlığı, bir değerleme şirketine yaptırılacak değerleme üzerinden %100 iştiraki Turkcell Teknoloji Araştırma firmasına devredilecek. Devrin amacı, mevcut varlıkların en verimli şekilde değerlendirilmesi. Devralan iştirak bu şekilde teknolojik kapasitesini geliştirme imkanı bulurken Turkcell de kaynaklarını daha verimli kullanma olanağı elde edecek.

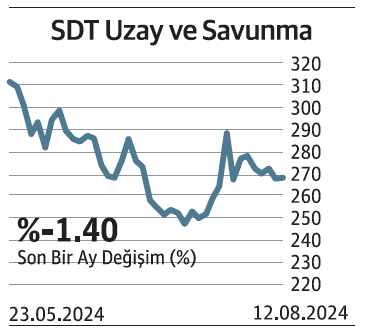

SDT UZAY VE SAVUNMA

Aldığı siparişlerle gelirlerini artırıyor. Bu yılın ilk çeyreğinde de geliri arttı ama zarar açıkladı

SDT Uzay ve Savunma, yurt içi bir müşterisinden savunma sistemleri alanında toplam 1.960.296 dolar tutarında sipariş aldı. Bedel, güncel kurdan yaklaşık 65,8 milyon TL’ye denk geliyor. Alınan sipariş, şirketin savunma sanayisindeki büyümesine ve güçlenmesine önemli bir katkı sağlayacak. Siparişe konu ürünlerin teslimatları önümüzdeki yıl içinde tamamlanacak.

Anlaşma, SDT Uzay ve Savunma firmasının savunma sistemleri üretimindeki yetkinliğini ve yurt içi pazardaki güvenilirliğini güçlendirmesine destek verecek. Ocak 2023’te borsaya gelen şirket, geçtiğimiz yıl hem gelirini hem de kârını artırdı. Bu yılın ilk çeyreğinde ise geliri artarken dönem sonunda zarar açıkladı.

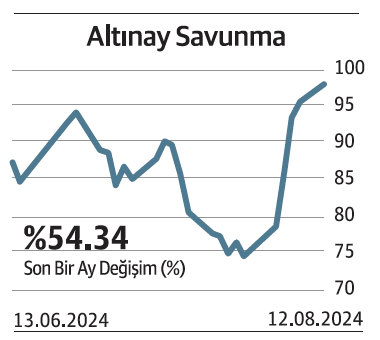

ALTINAY SAVUNMA

Hedeflediği GES projelerini tamamladı. Yıllık yaklaşık 29 milyon TL gider avantajı sağlayacak

İştiraki önemli bir anlaşmaya imza attı. İlk çeyrekte geliri arttı. Dönem sonunda ise zarar etti Altınay Savunma’nın %50 bağlı ortaklığı TAAC Havacılık, TUSAŞ ile önemli bir sözleşme imzaladı. Sözleşme, TUSAŞ tarafından geliştirilen platformların ihtiyaçlarının karşılanmasına yönelik olduğu belirtildi. Anlaşmanın toplam tutarı 93.582.907 dolar. Bedel, güncel kurdan yaklaşık 3,14 milyar TL’ye denk geliyor.

Altınay Savunma, borsaya geçtiğimiz mayıs ayında 32 TL’den geldi. İlk iki hafta sürekli tavan işlemler gören hisse, sonrasında da çıkışını sürdürdü. Ağustosun ilk günü en yüksek 132,70 TL’ye kadar çıkarken şimdilerde zirve seviyesine yakın fiyattan işlem görüyor. Şirket, 2024’ün ilk çeyreğinde gelirini %21 artırırken dönem sonunda 115,9 milyon TL zarar açıkladı.

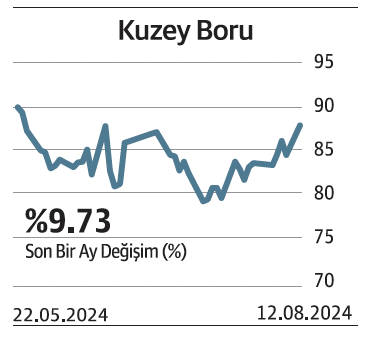

KUZEY BORU

DSİ’nin açtığı ihalede 1. oldu. Ocak ayından bu yana açıkladığı işler satışların %88’ine ulaştı

Kuzey Boru, DSİ tarafından gerçekleştirilen Ankara-Bala Göletleri (Süleymanlı, Evciler ve Çavuşlu) Sulamaları 4. Kısım HDPE Boru Alımı ihalesine katıldı. Şirket, ihalede en avantajlı fiyatı vererek birinci oldu. İhalenin toplam bedeli kdv hariç 10.106.017 TL olduğu belirtildi. İhale kapsamında Kuzey Boru, DSİ’ye HDPE boru tedariki yapacak.

Kuzey Boru’nun yılbaşından bu yana açıkladığı siparişlerin toplam tutarı yaklaşık 1,8 milyar TL’ye denk geliyor. Söz konusu tutar geçtiğimiz yıl gerçekleşen satış gelirinin yaklaşık %88’i seviyesinde bulunuyor. Geçtiğimiz yıl 2 milyar TL satış geliri elde eden firma, bu yılın ilk çeyreğinde gelir ve kâr büyümesini sürdürdü.

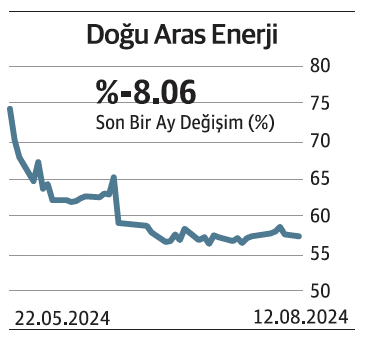

DOĞU ARAS ENERJİ

Rekabet Kurulu, incelemesinde sona geldi. Sarıyer’deki arsasının imar süreci ise devam ediyor

İştiraki temmuz ayında 1,2 milyar TL tutarlı satış gerçekleştirdi. İlk çeyrekte satışları geriledi Doğu Aras Enerji’nin %100 bağlı ortaklığı Aras Elektrik, temmuz ayında 478.150 MWh’lık enerji satışında bulundu. Satışın toplam tutarı KDV hariç 1.240.572.446 TL’ye denk geliyor. Gerçekleştirilen satış, dolaylı olarak Doğu Aras Enerji’nin gelirlerine olumlu yönde katkı sunuyor.

Şirketin geçtiğimiz şubat ayından bu yana aylık açıkladığı satışlar, mayıs ayı hariç 1 milyar TL ve üzeri seviyelerde. Temmuz ayında en yüksek bedel olan 3,47 milyar TL’ye kadar çıkarken ortalama aylık satış açıklamaları 1 milyar TL civarında bulunuyor. Doğu Aras Enerji, geçtiğimiz yıl gelirlini düşürürken bu yılın ilk çeyreğinde artırmayı başardı. Dönem sonunda ise zarar açıkladı.