İlk çeyrekte enflasyon üzeri yüksek getiriler

HABER ANALİZ/ YATIRIM ARAÇLARI

İlk çeyrekte enflasyon üzeri yüksek getiriler

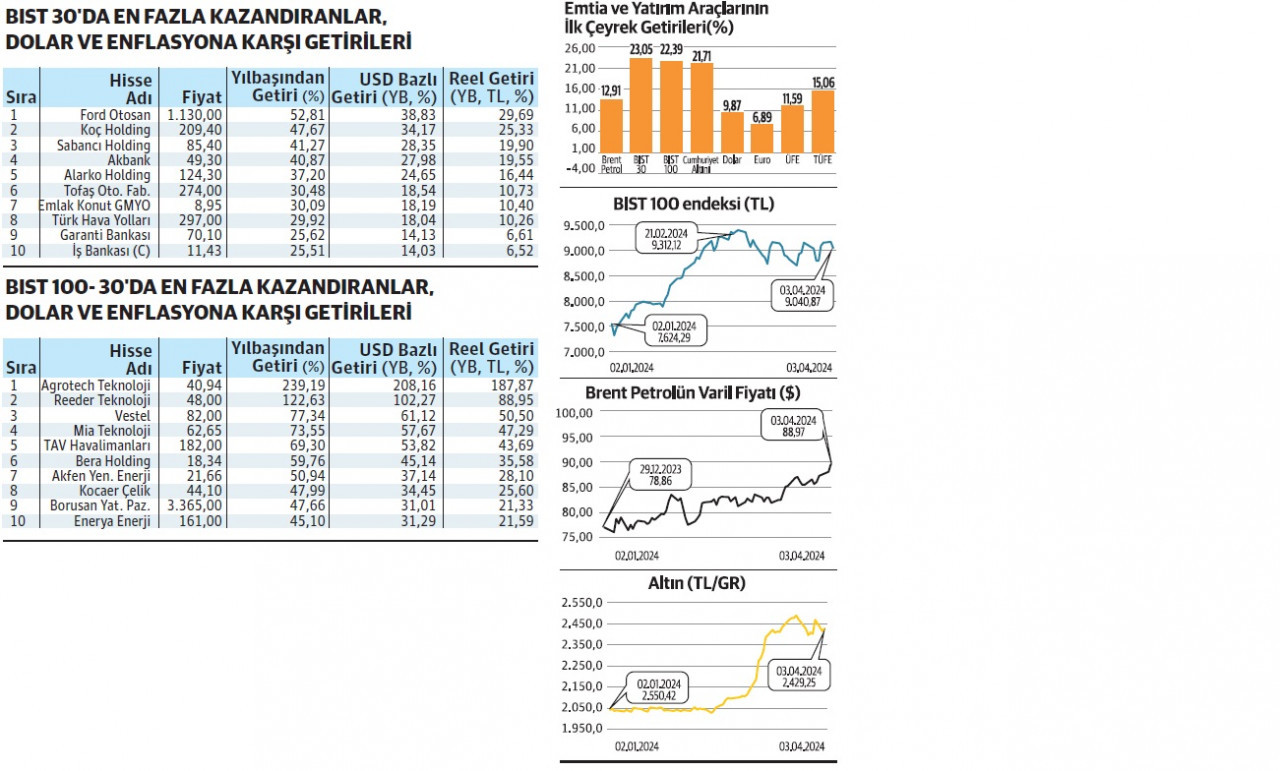

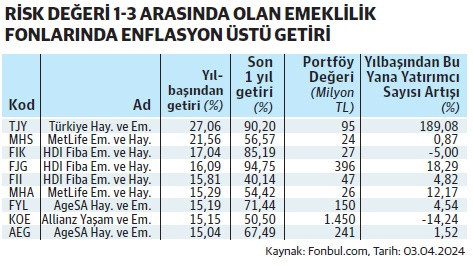

Yatırım araçlarında ilk çeyrekte enflasyon üstü performans sergileyenler borsa ve altın oldu. Dolar ve euro enflasyonun gerisinde kalırken hisse bazında enflasyon üstü yüksek getiriler de oluştu.

Mart ayı enflasyonu açıklandı. TÜİK’in verilerine göre enflasyon, beklentiler dahilinde aylık yüzde 3,16 geldi. İlk çeyrek enflasyonu yüzde 15 seviyesinde gerçekleşti. Enflasyondaki artış dolar ve euro kurunun üzerinde gözlendi. Öte yandan altın ve borsanın performansı enflasyonun üzerinde oldu. Yatırım fonlarında da enflasyon üstü yüksek getiriler oluştu.

Yatırım çıtası yükseliyor

Yüksek enflasyon ortamı yatırımcıların bilgilenme çıtasını yukarı taşıyor. Getiri odaklı yatırımlar öne çıkıyor. Yılın ilk çeyreğinde holdingler, otomotiv ve ulaştırma sektörü performanslarıyla öne çıktı. En zayıf sektörler; demir çelik cam ve çimento oldu. Yatırım fonlarında tema bazlı getiriler öne planda oldu. En yüksek getiriler teknoloji temalı fonlarda yaşandı.

Borsa 30’da enflasyonu yenenler

Borsa 30 hisselerinin yarısı enflasyonun üzerinde kazandırırken diğer yarısının getirisi zayıf kaldı. Endeks kapsamında yer alan Ford Otosan, Yapı Kredi Bankası, Koç Holding, Sabancı Holding, Akbank, Alarko Holding, Tofaş Fabrika, Emlak Konut GMYO, Türk Hava Yolları yüzde 30 ve üzerinde kazandırdı.

Güçlüler getiriler ve uyarı

BIST 100-30 Endeksi’nde ilk çeyrekte yüzde 200’e varan getiriler oluştu. Agrotech Teknoloji ve Reeder Teknoloji yılbaşından bu yana yüzde 239 ve yüzde 122 prim yaptı. BIST100-30’da aşırı primli hisselerde kâr realizasyonları gözlenebilir. Tav Havalimanları birçok kurumun öneri listesinde yer almaya devam ediyor.

PİYASALARIN NABZI

BORSADA YATIRIMCILARIN RADARINDA HANGİ HİSSELER VAR?

NEDEN YÜKSELDİ?

-

Yayla Enerji (#YAYLA): Hacmi 3 gündür artıyor. Yılbaşından bu yana %213 prim yaptı.

-

Federal Mogul İzmit Piston (#FMIZP): Son 1 aylık zirvesinde. Son 1 haftada %18 prim yaptı.

-

Beşiktaş Futbol Yat. (#BJKAS): Son 1 haftalık zirvesinde. Yıllık seyirde %592,81 prim yaptı.

-

Fonet Bilgi Teknolojileri (#FONET): 2 gündür fiyat artarken hacmin de artıyor.

-

Agrotech Teknoloji (#AGROT): Halka arzından bugüne %614 artış yaşadı.

NEDEN DÜŞTÜ

-

Niğbaş Niğde Beton (#NIBAS): 7 gündür fiyat düşerken hacim azaldı. Bir haftada %16 düştü.

-

Teknosa İç ve Dış Ticaret (#TKNSA): Son 1 aylık dibinde. Aylık %23,38 değer kaybetti.

-

Ereğli Demir Çelik (#EREGL): Son 1 aylık dibinde. 3 haftalık düşüş trendinde. Aylık %15 düştü.

-

DO-CO (#DOCO): Son 1 aylık dibinde. Fiyatı düşerken hacim de düşüyor.

-

Eczacıbaşı Yatırım (#ECZYT): 8 haftalık düşüşte. 1 aydaki zirvesine göre %15 değer kaybetti.

NE OLDU?

-

Petrol OPEC+ toplantısı öncesi yükselişe devam etti; varil başına 89 dolar civarında.

-

İki Fed yetkilisinin 2024’te üç kez faiz indirimini işaret etmesi ons altını 2.288’e taşıdı.

-

Aylık enflasyon Mart'ta yüzde 3,16 oldu. ÜFE %3,29 arttı.

-

Yabancı payı 5 gündür sürekli artanlar: VBTYZ, HLGYO, ADESE, DURDO, POLTK, TAVHL, ARCLK.

-

Yabancı payı 8 gündür sürekli azalanlar: AKSA, DOBUR, MGROS, SNPAM, DGATE, GOODY.

NE OLACAK?

-

TCMB Fiyat Gelişmeleri Raporu ve Reel Efektif Döviz Kuru yayımlanacak.

-

BDDK bankacılık verileri açıklayacak.

-

5 Nisan Cuma günü hazine nakit dengesi verileri İzlenecek.

5 Nisan Cuma günü ABD tarım dışı istihdam ve işsizlik oranı verileri yayımlanacak.

ZEYNEP’E SOR

GENÇ Mİ, KÖKLÜ MÜ?

Genç firma; yeni kurulmuştur. Hızlı büyür, yenilikçi ve dinamiktir. Yüksek risk ve yüksek getiri potansiyeline sahiptir.

Köklü firma; Uzun geçmişe sahiptir. İstikrarlı performans ve dayanıklılığa sahiptir. Düşük risk ve düşük büyüme hızına sahiptir.

Gelir ve kâr düşüyor. Büyüyeceğine dair işaret görmemişsen küçülen şirkete ortak olma

Anatolia Tani (Angen) hissesine uzun vadeli yatırım yapmayı düşünüyorum. Şirketin faaliyet alanında yeni sayılması sebebiyle çekincelerim var. Sizin görüşünüz nedir? Teşekkür ederim./ Ahmet Teker

Ahmet, Anatolia Tanı ve Biyoteknoloji firması borsaya 2021 yılında gelmiş olsa da 2010 yılından bu yana faaliyet yürütüyor. Ülkemiz koşullarında bir şirket 10 yıldır faaliyet yürütüyorsa artık rüştünü ispatladığı kabul edilebilir. Bu süre aynı zamanda gençlik döneminin de aşılması anlamına gelecektir. Angen’in 14 yaşında olması gençlik dönemini aştığı şeklinde değerlendirilebilir. Ancak firmanın daha tecrübeli olması tek başına büyüyeceği şeklinde okunmamalı. Sektördeki köklü firmalara nazaran daha genç olması yeniliğe açıklığı güçlendirirken büyüme ihtimalini de artırmakta.

Bununla birlikte büyümeye ilişkin tespit Angen için erken olacaktır. Gelirleri ağırlıklı olarak yurt dışı kaynaklı olan şirketin son üç yıllık faaliyet döneminde hasılatı düzenli olarak geriledi. Kâr ise inişli çıkışlı bir seyir yaşandı. Son açıkladığı 2023 dokuz aylık dönemde de satışlar düşüşünü sürdürdü. Satışlardaki %46 gerilemeye paralel dönem sonu kârı %68 düşerek 97,8 milyon TL’ye indi. Veriler küçülmenin devam ettiğine işaret ediyor. Eğer büyüyeceğine dair güçlü bir beklentin yoksa uzun vadede küçülen bir şirkete ortak olmak için bir sebebin de olmayacaktır.

Dört yıldır kârda ama daha geçmiş yıl zararlarını kapatamadı. Bu yıl kapatır artık

Teknosa için değerlendirmenizi merak ediyorum?/Ferhat Başol

Ferhat, Teknosa fiziki mağazacılık yerine internet üzerinde satışı merkezine almasının ardından gelirlerinde artış kaydettiği gibi zarardan da kâra geçmeyi başardı. Merkezine aldığı dijitalleşme yaklaşımında herhangi bir değişim söz konusu değil. Bu da satışlarındaki büyümeyi sürdürmesine olanak veriyor. Sahip olduğu internet platformunda satış yaparken maliyet ve gider avantajı geliri destekleyen en önemli faktör. Buna ilave olarak üçüncü satıcılara yer açmasından kaynaklı ek gelir de, kârlı yapısını destekleyen önemli bir diğer unsur.

Vizyon değişikliği Teknosa’ya 2020’den bu yana kârını büyüttürmekte. Son açıkladığı 2023 yıl sonu mali tablolarda da büyüme devam ediyor. Enflasyon muhasebesine göre hasılattaki büyüme yüzde 45 olurken kârı da yüzde 43 yükselerek 747,5 milyon TL’ye çıktı. Göstergeler büyümenin devam edeceğinin işaretini veriyor. Öte yandan dört yıllık kârlı yapıya rağmen firma henüz geçmiş yıl zararlarını kapatamadı. Son mali tablolara göre geçmiş zarar toplamı 842,8 milyon TL. Önemli bir sorun yaşamaması halinde bu yıl geçmiş yıl zararlarını kapatması sürpriz olmaz.

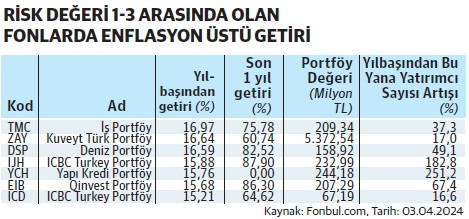

YATIRIM FONLARI

Riski düşük tutarak enflasyona yenilmemek

Sabit getiride 1-3 arası fonlar tercih edilmeli

Düşük riskli yatırım fonları, yatırımcılara enflasyonla mücadelede önemli bir alternatif sunuyor. Risk dereceleri 1 ile 3 arasında olan bu fonlar, ilk çeyrekte enflasyon oranlarının üzerinde getiri sağlayarak döviz karşısında da değerlerini korudular. İş Portföy Tema Değ. Fon (TMC) gibi spesifik temaları barındıran fonlar, çeşitlilikleri ile öne çıkarken, para piyasalarının ötesinde alternatif yatırım imkanları sunuyor. Kuveyt Türk (ZAY) gibi katılım bankacılığına dayalı fonlar veya ICBC Turkey Portföy (IJH ve ICD) gibi karma fonlar, yatırımcıların değerlendirmesi gereken seçenekler arasında yer alıyor. YCH ve EIB’de ilk çeyrekte enflasyon üzeri getiri sağladı.

EMEKLİLİK FONLARI

İlk çeyrekte 9 Emeklilik fonu öne çıkıyor

Düşük riskle (1-3 arası) enflasyon üzeri kazanç

Düşük riskli emeklilik fonları istikrar arayan yatırımcılara hitap ediyor. Bu türdeki emeklilik fonları, korunma ve büyüme arasında dengeli alternatifler sunuyor.

İlk 10 Emeklilik Fonunun Yıllık Getirileri, yüzde 15,04 (AEG) ile 27,06 (TJY) arasında gerçekleşti. En yüksek yıllık getiri, Türkiye Hayat ve Emeklilik Üçüncü Yaşam Döngüsü (TJY) fonunda elde edildi.

10 emeklilik fonunun toplam portföy değeri 2,454 milyon TL'ye ulaştı. Bu fonlar arasında en yüksek portföy değerine sahip olan Allianz Yaşam ve Emeklilik Koç H.E.Vak.1.Değer Grubu (KOE) emeklilik fonu oldu.

Yatırımcıların bu emeklilik fonlarını tercih etmelerinin nedeni, düşük riskle enflasyonun üstünde getiri sağlama potansiyeli. Öte yandan döviz karşısında da değerlerini koruma yetenekleri yatırımcıları çekiyor. Ayrıca, bu fonlar yatırımcılara piyasa dalgalanmalarında portföylerini dengede tutma fırsatı sunarak, uzun vadeli yatırım hedeflerine ulaşmalarına katkı sağlıyor.

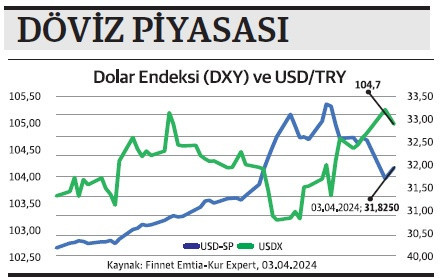

DÖVİZ PİYASASI

DXY 104,72 ve Dolar/TL 32’nin altında

TL'nin yüksek faiz oranları, dolar talebini sınırlarken, seçimlerin ardından piyasalarda bir dengeleme sürecine girildiğini gözlemliyoruz. Dolar/TL kuru, 32 gibi psikolojik bir eşiğin hemen altında salınım yaptı. Seçim öncesi dövizde pozisyon alanların kurlarda bir hareket olmaması ile birlikte yeniden nakde geçmeleri de kur fiyatını baskılayan bir başka faktör. Öte yandan DXY faiz indirim beklentilerine göre yön tayin ediyor. DXY 0,09 düşüşle 104,72’de.

TAHVİL

Tera Yatırım, %74,87 yıllık bileşik faizden bono ihraç etti

Tera Yatırım, 2 Nisan 2024 günü finansman bonosu ihraç etti. Toplam tutarı 240.000.000 TL olan bononun, yıllık basit faizi %60 olurken, bileşik faizi de %74,87’ye denk geliyor. Tek kupon ödemeli bono 92 gün vadeli olup ödeme tarihi 3 Temmuz 2024 olarak belirlendi. Kupona isabet eden faiz oranı da %15,08 olacak.

Diğer taraftan 2 Nisan 2024 tarihli Gecelik Referans Faiz Oranı (TLREF) 52,20 seviyesinde bulunuyor. Tera Yatırım'ın çıkardığı bononun yıllık %60 basit faiz oranı, TLREF’in üzerinde yer alıyor. Şirketin önermiş olduğu faiz oranı, piyasa koşullarıyla kıyaslandığında yatırımcıları için uygun bir seçenek olarak değerlendirilebilir.

ŞİRKET PANOSU/Şirket haberlerinde bugün önemli ne var?

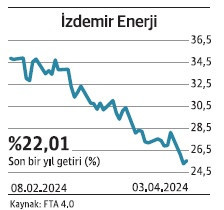

İZDEMİR ENERJİ

GES yatırımının ilk etabı devreye girdi. Üretilen elektriğin tamamı sisteme aktarılacak

İzdemir Enerji, Manisa/Salihli’de gerçekleştirdiği GES yatırımının ilk etabını tamamlayarak elektrik üretimine başladı. Santralin yatırım maliyeti yaklaşık 22.000.000 dolar olduğu belirtildi. Yıllık 55.000.000 kWh elektrik enerjisi üretmesi beklenen santral, ürettiği elektriği yine GES yatırımları kapsamında yapılan trafo merkezi aracılığıyla sisteme verecek.

Şirket son açıkladığı 2023 dokuz aylık mali dönemde hasılatını %1,39 geriletirken dönem sonu kârı da %34,73 gerileyerek 553,25 milyon TL’ye düştü. Hasılatın zayıf seyrine rağmen maliyet ve giderlerdeki artış şirketin kârının gerilemesinde etkili oldu.

EREĞLİ DEMİR ÇELİK

Adil rekabet için talepte bulundu. İnceleme devam ediyor. İlk karar yıl içinde çıkar

Ereğli Demir Çelik’in talebi üzerine, Güney Kore menşeli "rulo halinde olmayan sıcak haddelenmiş yassı çelik" ürünleriyle ilgili damping soruşturması başlatıldı. Soruşturma İthalatta Haksız Rekabeti Değerlendirme Kurulu tarafından yürütülecek.

Ereğli ve İskenderun Demir Çelik, daha önce de Çin, Hindistan, Japonya ve Rusya menşeli "sıcak haddelenmiş yassı çelik" ürünlerine yönelik soruşturma talebinde bulunmuştu. Bu soruşturmanın ise yıl içerisinde sonuçlanması bekleniyor. Her iki soruşturma Ereğli’nin ticarette adil rekabet koşullarına kavuşmasına olanak vereceği gibi gelir ve kârını da büyümesine katkı sunacaktır.

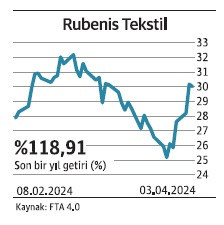

RUBENİS TEKSTİL

Anlaşmaların bedelini peşin aldı. Hâkim ortak ise satış için hisselerini borsaya getirdi

Rubenis Tekstil, yurt içinde 12 farklı şirketle toplam 113.750.000 TL tutarında ürün satış sözleşmesi imzaladı. Anlaşmalar kapsamında satış bedelinin tamamını ön ödemeli olarak tahsil etti. Gerçekleştirilen anlaşma şirketin gelirini olumlu yönde desteklerken kârını güçlendirmesine olanak vermesi bekleniyor.

Şirket son açıkladığı 2023 dokuz aylık mali dönemde hasılatını %72,36 artırmasına rağmen dönem sonu kârı %8 gerileyerek 123,37 milyon TL’ye indi. Öte yandan şirketin %64,11 ile hakim ortağı konumundaki Osman İpek, sahip olduğu paylardan 7,45 milyon adedini satmak için işlem gören tipe dönüştürdü.

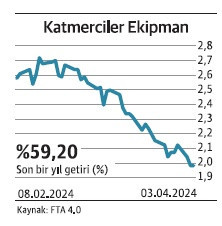

KATMERCİLER EKİPMAN

Üretimi olmayan fabrikasını sattı. Geliriyle ileride yeşil fabrika dönüşümüne gidecek

Katmerciler Ekipman, Ankara Başkent Organize Sanayi Bölgesi’nde bulunan ve üretimi olmayan 10.800 m²'lik alan üzerinde kurulu fabrika binasını arsasıyla birlikte toplamda 140 milyon TL bedelle sattı. Satış işlemi, şirketin orta vadeli yeşil fabrika dönüşüm hedefine ve üretim verimliliğinin artırılmasına yönelik bir adım olarak değerlendiriliyor.

Satıştan elde edilen gelirin 100 milyon TL’si sözleşme tarihinde, geri kalan 40 milyon TL’si ise nisan ayı sonuna kadar tahsil edilecek. Öte yandan şirket son açıkladığı 2023 dokuz aylık dönemde kârını %55 artırarak 97,69 milyon TL’ye çıkardı.

ÖZSU BALIK

Balıkların konforu için ÇED raporu alacak. Bakalım ikna edecek mi?

Özsu Balık, çeşitli veri dağıtım ve sosyal medya platformlarında yer alan Kültür Balığı (çipura ve levrek) Üretim Tesisi Kapasite artışı hakkındaki haberlerin gerçeği yansıtmadığını açıkladı. Şirket, balık refahını artırmaya yönelik bir Çevresel Etki Değerlendirmesi (ÇED) başvurusunda bulunduğunu belirtti.

Firma yıllık 5.900 ton üretim kapasitesini sabit tutarak, ek kafes oluşturmak ve kafeslerdeki balık sayılarını azaltmak istiyor. Bu şekilde balıkların daha elverişli şartlarda üretmeyi amaçlıyor. Özsu Balık'ın bu adımı hem üretim kalitesinin artırılmasına da imkan verecek.