Hangi çekirdek?

Para politikasının bir anlamda beklentileri yönetme sanatı olduğunu söyleyebiliriz. Bu sanat icra edilirken sıkça kullanılan iletişim araçlarından bir tanesi çekirdek enflasyon göstergeleri. Merkez Bankaları TÜFE enflasyonunu hedeflese de zaman zaman iletişimde vurguyu “öz” yani “çekirdek” enflasyon göstergelerine kaydırır. Özellikle enflasyondaki hareketin arızi (geçici) faktörlerden kaynaklandığı düşünüldüğünde çekirdek göstergeler ön plana çıkarılır. Böylelikle geçici unsurlar ortadan kalktıktan sonra enflasyonun yöneleceği ana trend konusunda bir netlik oluşturulmaya çalışılır. Bunu sisli havada farklı dalga boyları yayan farları açarak görüş mesafesini artırmaya benzetebiliriz.

Dünyada en sıklıkla kullanılan çekirdek gösterge gıda ve enerji kalemlerini dışlayan TÜFE. Ülkemizde TÜİK tarafından yayınlanan 6 adet özel kapsamlı (çekirdek) TÜFE göstergesi var: A, B, C, D, E, F. Merkez Bankası raporları ve politika iletişim metinlerinde en çok kullanılan göstergeler B ve C endeksleri. B endeksi TÜFE’den enerji, işlenmemiş gıda, alkol-tütün ve altını dışlıyor; C ise bunlara ilave olarak işlenmiş gıdayı da dışarıda bırakıyor.

Yakın dönem piyasa raporlarında ve tartışmalarında ise vurgunun biraz daha C’ye kaydığını söylemek mümkün. Ancak C’nin ne kadar sağlıklı bir çekirdek gösterge olduğu tartışılır.

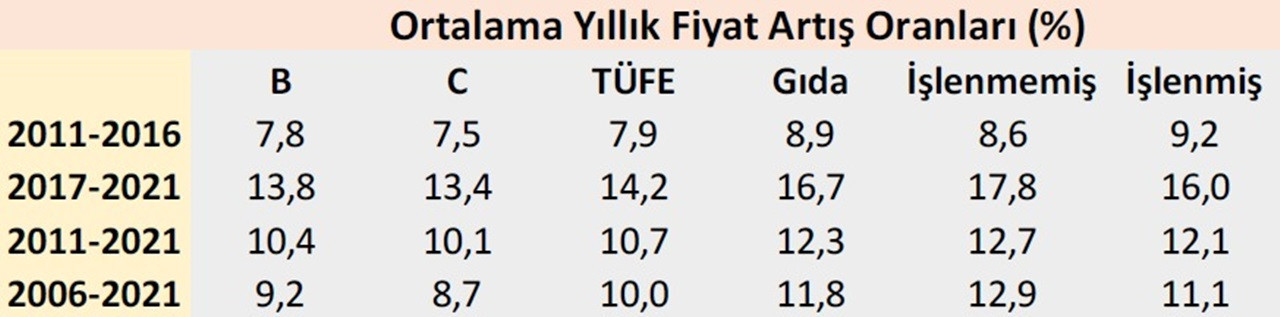

Bir çekirdek göstergenin sağlaması gereken üç temel kriter var. Birincisi ortalamada TÜFE’ye yakın bir enflasyon oranına sahip olması, yani TÜFE’nin çekirdek gösterge etrafında dalgalanıyor olması. Gıda fiyatlarının yıllık ortalama artış hızı son 10 yıldır manşet enflasyonun 1,6 puan üzerinde olduğundan C endeksi bu anlamda yetersiz kalabiliyor. İkincisi TÜFE’yi temsil gücünün olabildiğince yüksek olması. C endeksi TÜFE’nin neredeyse yarısını dışlıyor. Yani C’nin ilk iki kritere göre gerçek yaşam maliyetini temsil gücü düşük.

Üçüncü kriter, dışlanan kalemlerin para politikasından bağımsız ve daha oynak olması. C endeksi bu konuda da iyi bir sınav vermiyor çünkü işlenmiş gıda gibi para politikasına oldukça duyarlı bir kalemi dışarıda bırakıyor. Oysa ki TCMB’nin 2021 Ocak Enflasyon Raporunda yaptığı bir çalışma gıda enflasyonunun toplam talep ve kura belirgin tepki verdiğine işaret etmekte. Örneğin TL’de %10’luk bir değer kaybı gıda fiyatlarını 2 puanın üzerinde artırıyor. Döviz kuru ve beklentilerin etkileşimine göre bu etki daha da yüksek olabiliyor. Para politikası temelde beklenti, kur ve talep kanalından çalıştığına göre gıdanın tamamının çekirdekten dışlanması ne kadar doğru tartışılır. Hadi bahsettiğim çalışmada da olduğu gibi taze sebze-meyve kısmı aşırı oynak deyip bu kalemi veya işlenmemiş gıdanın tamamını çıkaralım, ama her halükârda işlenmiş gıdanın dışarıda bırakılması makul olmayabilir. Çünkü işlenmiş gıda hem genel fiyatlama davranışına dair önemli bilgi içeriyor, hem de işlenmemiş gıda kadar oynak değil.

Dolayısıyla genel çekirdek tanımlamasına uygun, ama işlenmiş gıdayı dışlamayan bir gösterge kullanılması daha isabetli olabilir. B endeksi tam olarak bunu yapıyor: enerji, işlenmemiş gıda, tütün ve altını dışlıyor ama işlenmiş gıdayı dışlamıyor. Bu nedenle ülkemizde C’den çok B endeksinin ön plana çıkarılması daha sağlıklı olabilir. Hem temsil gücü daha yüksek (TÜFE’nin %70’ini kapsıyor) hem de işlenmiş gıda gibi para politikasının kontrol alanındaki makro değişkenlerden önemli derecede etkilenen bir kalemi dışlamıyor.

Nitekim TCMB, sunumlarında B ve C göstergelerini birlikte paylaşıyor. Fakat son dönemde Eylül ayı PPK kararına yönelik piyasa tartışmalarında, faiz indirimi beklentileriyle de daha uyumlu olduğundan (veya faiz indirimini meşrulaştırdığından olabilir), odağın C’ye kaydığını görüyoruz. Ağustos 2021 itibarıyla TÜİK’e göre TÜFE enflasyonu %19,25 iken B enflasyonu %18,46, C ise %16,76 düzeyinde. Son dönemde C endeksinin daha iyimser bir tablo çizmesine yukarıda bahsettiğimiz nedenlerden dolayı temkinle yaklaşmak lazım. Nitekim enflasyon beklentilerinin bozulmaya devam ettiği, genele yaygın bir enflasyonist süreçten geçiyoruz. Önümüzdeki aylardaki baz etkilerini bir kenara koyduğumuzda, enflasyon eğiliminde yavaşlamaya dair halen net bir sinyal görülmüyor.

Aslında yakın dönemde tüm dünyada çekirdek göstergelere yapılan atıf güçlendi. Merkez bankaları kamuoyunu enflasyonun geçici olduğuna ikna etmeye çalışıyor, çünkü ederlerse erken faiz artırmak zorunda kalmayacaklar. Fakat uygun çekirdek gösterge bulmak hiç kolay değil çünkü pandeminin sıra dışı etkileri enflasyonun ana eğilimine dair resmi bulanıklaştırıyor. Geçici/kalıcı faktörleri ayrıştırmak daha zor. Ayrıca geçici olduğu düşünülen arz yönlü etkiler tahmin edilenden uzun sürmekte. Yani arz yönlü unsurlar beklentiler kanalıyla enflasyon üzerinde dolaylı etkiler oluşturabilir ve bu da merkez bankalarının tepki vermesini gerektirebilir.

Böyle bir konjonktürde döneme özgü farklı göstergelerin türetilmesi gündeme geliyor. Mesela ABD’de pandemi sonrası dönemde kiralık araç ve konaklama hariç enflasyona sıkça bakılmaya başlandı. Çünkü geçici olarak bu hizmetlere talep patladı. Bu faktörlerden arındırılmış TÜFE’yi izlemek enflasyonun ne kadar kalıcı olduğuna dair kısmen de olsa bilgi verebiliyor. Bu durum aynı zamanda tek bir göstergeye takılmamak gerektiğini de bize hatırlatmakta. Çünkü ekonomiye gelen geçici şokların kaynağı ve niteliği zaman içinde değişebiliyor.

Bütün bu tecrübelere baktığımızda çekirdek göstergelerle yapılan iletişimde iki hususa dikkat etmek gerektiği ortaya çıkıyor. Birincisi, merkez bankalarının tek bir çekirdek göstergeye bağlı kalmaması gerekiyor. İkincisi, dışlama yaklaşımına tamamlayıcı olarak, farklı yöntemlerle hesaplanan göstergelerin de kullanılmasında fayda var: örneğin medyan fiyat artışı, budanmış (trimmed) enflasyon oranı, yayılım endeksi, hizmet fiyatları, beklentiler. Enflasyonun genel fiyatlama davranışlarına ne kadar yayıldığına dair fikir vermesi açısından bu göstergelerin eş zamanlı olarak takip edilmesi gerekiyor. Elbette bazı dönemlerde bazı göstergeler daha fazla ön plana çıkacaktır ancak tercih edilen göstergenin neden ön plana çıktığına dair ikna edici teknik bir perspektif sunulması önemli. Aksi takdirde iletişimde yapılan anlık manevraların para politikası kredibilitesine zarar vermesi kaçınılmaz.

Şunu da belirtmeden bitirmeyelim: Ülkemizde son yıllarda genel enflasyon beklentilerindeki bozulma nedeniyle çekirdek enflasyon göstergelerinin bilgi değeri oldukça zayıfladı. Enflasyonla ciddi mücadele edilmediği için birçok sektörde fiyatlama davranışı kontrolden çıkmış durumda. Böyle bir konjonktürde gıda fiyatlarındaki artışın gerçekten arz yönlü mü yoksa genel enflasyonun bir uzantısı mı olduğunu ayrıştırmak çok zor olduğundan pratikte çekirdek göstergelerin de bir önemi kalmıyor. Aynen yoğun sisli havada görüş mesafesi sıfıra indiğinde hangi farı kullandığınızın artık fark etmemesi gibi.

Özetle, mevcut dönemde ülkemizde çekirdek enflasyonun ön plana çıkarılması ne kadar doğru tartışılır; ancak yine de bir çekirdek yaklaşımına ihtiyaç duyuluyorsa, B endeksinin bilgi değeri fiyatlama davranışına dair diğer tamamlayıcı çekirdek göstergelerle birleştirilerek makul bir iletişimle kullanılabilir. Bundan daha önemlisi ise para politikası ve iletişiminde zikzak yapmadan sistematik, veri odaklı ve şeffaf bir yaklaşımın tesis edilmesi.