Gerçek ve sözde politika faizi

Başlık anlamsız gelmiş olabilir; gelmesin. Şu andaki politika faizi bilinenin aksine yüzde 40 değil ve ne düzeyde olduğunu ne yazık ki biz faniler bilemiyoruz; Merkez Bankası (MB) biliyor sadece. Neden?

Enflasyon, toplam talep ve arz tarafından belirleniyor. Arzı azaltan unsurlar -mesela döviz kurundaki artışın enflasyonun üzerinde olması (maliyet artışı yoluyla)- ve talebi yükselten nedenler -mesela mevduat, kredi ve tahvil faizlerinin enflasyonun altında olması- mevcut enflasyonu yükseltiyorlar. Bu çerçevede, enflasyonla mücadelenin yolu döviz kurunu, mevduat, kredi ve tahvil faizlerini enflasyonu düşürecek yönde etkilemekten geçiyor. Elbette bu sayılan değişkenlerin tümü aynı zamanda beklenen enflasyon ile de şekilleniyorlar. Dolayısıyla, ileriye yönelik beklenen enflasyonu da düşürmek gerekiyor. Çoğu merkez bankasının temel amacı ‘fiyat istikrarını sağlamak’. MB’nin kanununda da aynısı yazılı. Bu amaç doğrultusunda hükümetle birlikte enflasyon hedefi saptanıyor ve hedefe ulaşmak için MB Kanunu’nda belirtilen politika araçlarını kullanıyor. Bu çerçevede temel politika aracı da politika faizi. Merkez bankalarının enflasyonu arzuladıkları düzeye getirebilmeleri için az önce saydığım değişkenleri etkilemeleri gerekiyor. Nasıl olması bekleniyor bunun?

Şöyle: Bir ülkenin bankacılık sektörünü ele alın. Ya likidite fazlası olur ya da likidite açığı. Bir bankanın likidite açığı varken diğer bankanın likidite fazlası olabilir elbette. Ama sonuçta alt alta toplandığında biri ağır basar. 2001 krizinden sonraki dönemde, kamu bankalarını ayağa kaldırmak için, Hazine onlara tahvil vermiş, o tahviller bir gecede MB’ye geçmiş ve kamu bankaları aracılığıyla piyasaya bol miktarda likidite çıkmıştı. 2010’un ortalarına kadar MB bankalardan bu likiditeyi çekmişti. Yani, onlardan borçlanmıştı. Bu süreçte bir A bankasının likidite ihtiyacı ortaya çıktığında elbette likidite fazlası olan B bankasından borç alabilir. Ama toplamda sistemde likidite fazlası olduğu için, bankaların kendi aralarında borç alıp verme işlemleri sonucunda yine bol miktara likidite kalıyordu ve kalan likiditeyi MB çekiyordu. Dolayısıyla, politika faizi koridorun alt sınırını oluşturan MB’nin borçlanma faiziydi. MB bu faizi değiştirerek banka fonlarının maliyetini etkiliyor ve bu yolla da kredi, tahvil ve mevduat faizleri ile kur ve bekleyişleri şekillendirmeye çalışıyordu.

2010’un sonlarından itibaren ise bankacılık sisteminde likidite açığı var. Çoğu ülkede de -anormal dönemler dışında- durum böyle. Bu koşullarda sistemin likidite açığını merkez bankaları bankalara borç vererek kapatıyorlar. Bankalar o merkez bankasından borç alabilmek için genellikle o ülkenin hazinesinin tahvilini Merkez Bankası’na teminat olarak yatırıyorlar. Vade sonunda, tahvil bankaya geri dönüyor sağlanan likidite de merkez bankasına (repo işlemi). Türkiye’de bu işlemin vadesi bir hafta. Burada önemli olan nokta şu: bankalar bu işlem için MB’ye bir faiz ödüyorlar. Şu anda o faiz %40. Beklenen şu: Bu faiz artırılınca bankaların fon maliyetleri yükselecek ve bu onların kredi ve mevduat faizlerini yukarıya çekecek. Aynı ortamda kısa vadeli tahvil faizleri yukarıya gidecek. Politika düzgün ve anlamlı bulunuyorsa risk primi düşecek; bir yandan bu düşüş diğer yandan faiz yükselişi ile kur artışı azalacak (muhtemelen reel olarak değerlenecek lira) ve bekleyişler olumlu etkilenecek.

Ama dikkat: Bunların önemli bir kısmının olabilmesi için MB’nin politika faizinin -yani bankalara aktardığı fonların faizinin- enflasyonla mücadele amacına uygun bir yerde olması gerekiyor. 2024 sonu için tahmin edilen enflasyon %36. Tahmin aralığının üst sınırı ise %40’ın biraz üzerinde. Para politikasındaki değişikliklerin enflasyon üzerindeki gecikmeli etkileri dikkate alındığında, %40 politika faizinin -beklenen enflasyona göre yeterli ölçüde yüksek olmasa da (%45 olsaydı, yeterli diyebilecektik)- fena olmadığı belirtilebilir. Daha doğrusu belirtilebilirdi. ‘Di’; çünkü MB bu faizle bankalara fon aktarmıyor. Perşembe günkü yazımdaki grafiğe bir daha bakarsanız görmek mümkün olacak: Temmuz’dan bu yana neredeyse tümüyle döviz karşılığı TL swap ile fon aktarıyor. Bu işlemde, bankalar MB’ye döviz veriyorlar, karşılığında ondan lira alıyorlar. Vade bitiminde, döviz bankalara lira da MB’ye dönüyor. Vade üç aya kadar olabiliyor. MB bankaların dövizini geçici olarak sahiplendiği için onlara döviz faizi ödüyor. Bankalar da geçici olarak TL cinsi borçlandıkları için MB’ye TL faizi ödüyorlar. Kuralları belli ihaleler ile swap işlemi gerçekleşiyor.

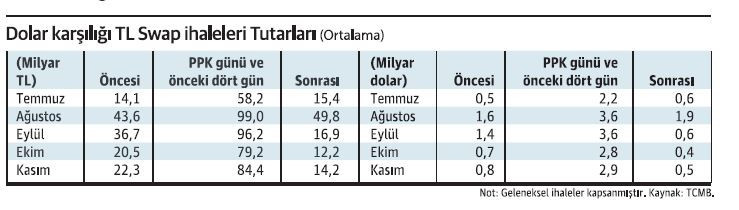

Tabloda Temmuz-Kasım aylarında ihaleler ile MB’nin bankalara aktardığı TL cinsi likidite ve karşılığında aldığı dövize ilişkin bilgiler var. Tablo Para Politikası Kurulu (PPK) günleri ile ondan önceki dört günü bir pencere olarak ele alıyor. Pencereye yüzünüzü döndüğünüzde pencerenin solunda kalan o ayın günleri ‘öncesi’, sağında kalanlar ise ‘sonrası’ olarak tanımlanıyor. Ve her ayın bu farklı üç dönemindeki ortalama işlem tutarları Tabloda gösteriliyor. Dikkat: Pencereye ait günlerde bankalara ödünç verilen fon miktarı sıçrıyor. Ele alınan dönemde her ay böyle. İhalelerin (asıl olarak) sabah saatlerinde gerçekleştiğini, PPK toplantısında alınan kararın ise 14’te açıklandığını da not edeyim.

Ne önemi var. Şu: 23 Kasım’daki PPK toplantısında politika faizi %35’ten %40’a yükseltildi. Büyük çoğunluğumuz -ben dahil- 2024 sonu enflasyonuna yaklaşık bir düzeye çıktığı için bunu çok olumlu bulduk. Ama bir dakika. O gün saat 11’de hem bir aylık hem de üç aylık Euro karşılığı TL swap ihalesi vardı. Üç aylık ihalede ortaya çıkan faiz -ki gerçek politika faizi- 23 Şubat 2024’ün birkaç gün sonrasına kadar geçerli. Bir aylık da en azından 23 Aralık’a kadar geçerli. 21 Aralık günü PPK var. O gün faiz %45’e yükseltilse bile asıl politika faizi bu olmayacak. Eylül, Ekim ve Kasım aylarında ya da Aralık ayının PPK toplantısına kadar olan günlerindeki ihalelerde gerçekleşen ağırlıklı ortalama swap faizi olacak. Bir fikir versin diye belirteyim: 21-23 Kasım günlerindeki ihalelerde ortaya çıkan ‘gerçek’ politika faizi %34.4 dolaylarında. Ekim ayındaki PPK’dan önce gerçekleşenler daha da -beş puan kadar- düşük.

Bu durumda, MB’nin ‘sözde’ politika faizi – ‘gerçek’ politika faizi tanımlamasından kurtarması gerekiyor bizleri. Gerçek politika faizini açıklamasında çok fayda var. Para politikasının etkinliği açısından çok ama çok önemli bu ayrım.