Genel risk meselesi

Böyle dönemlerde hem bireysel yatırımcılar hem şirketler döviz ve altın tutmanın TL varlıklara göre hala avantajlı olup olmadığını merak ederler. Nedeni açıktır: Faizler inanılmaz bir hızla derin biçimde negatif reel faiz bölgesine kadar indirilmiş, bu gidişatın sürdürülebilir olmadığı sonunda görülünce artırılmaya başlanmıştır. Ancak acaba yeteri kadar yüksek midir? Şu anda yüzde 14 enflasyon olduğuna ve sokaktaki adam enflasyonun daha yüksek olduğunu düşündüğüne göre tasarrufu olan bireyler yüzde kaç faizde dolar veya altın tutmanın dezavantajlı olduğuna karar verirler? Hisse senedi ek risk primi içerdiği için onun yatırımcısını ayrı tutuyorum. Enflasyonun bir miktar düşeceği düşünülse bile çoğunlukla üç aydan düşük vadeli mevduat tutulduğuna bu beklenti pratikte o kadar da önemli değil. Şirketler döviz borçlusu oldukları veya dövizle iş yaptıkları için haliyle bir miktar döviz tutmak durumundalar. Ancak aşağı yukarı aynı insanların şahsi hesaplarında hangi cinsten varlıkları tercih edecekleri kritik önemde. Kritik önemde çünkü net rezerv yok.

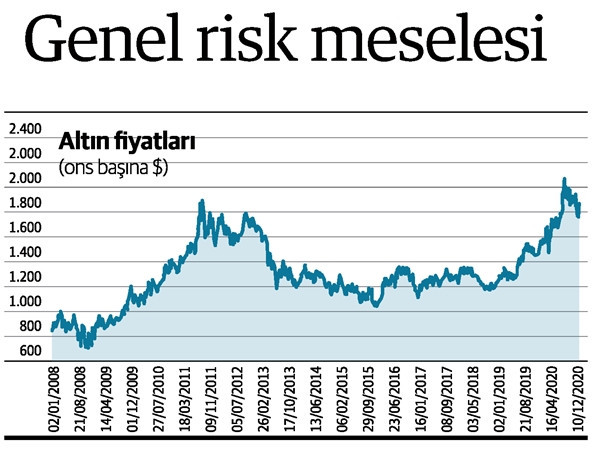

Bakalım altın, dolar ve hatta petrol fiyatlarında ne gibi dalgalanmalar olmuş. Keynes varlık piyasalarının kaotik olabileceğini ancak mal piyasaların kararlı (denge hipotezi) seyredeceğini öne sürerek bir anlamda Marshall’a taviz vermiş, ikili bir piyasa dinamiği öngörmüştü. Altın fiyatları Ocak 2018’de 1312 iken Ağustos 2020’de tepe noktasında 2067 olmuş. Şimdi 1844 dolar. 2 Ocak 2020’de 1527 olan ons başına fiyatın 1600 üzerinde ne kadar kalabileceği tartışılıyordu. Salgının büyük etkisi oldu. Hem güvenli liman hem de dolar-altın ilişkisi değer kaybeden dolar endeksinin de çekişiyle altını çok yukarı taşıdı. 2000 yılının başında 282 dolar olan altın ilk defa 2009 yılında 1000 doları geçti. 2011 yazında 1878’i görüp düşen altın fiyatı 2019 Haziran ayında yeniden 1400’ü geçti. “Daha ne kadar yükselebilir ki” sorusu sorulurken bugün yeniden artışa geçip geçmeyeceğini tahmin etmenin zor olduğu bir seviyede.

Dolar endeksi de kendisine göre hayli oynak seyretti. 2018 Şubat küresel piyasa oynaklığı sırasında Ocak ayındaki 91.9’dan 88.6’ya düşmüştü. Ancak yeniden yükseldi ve 19 Mart 2020’de 103’ü gördü. Şimdi yine düşük ve 90.7’de. Bu bir endeks ve en çok kullanılan dövizin endeksi -yani iki kere kararlı olması lazım: Kendi ölçeğinde son 35 ayda yüksek oynaklık sergilemiş sayılabilir. Petrol fiyatı karmaşık bir hikâye de olsa hızla göz atabiliriz. Brent 1 Ocak 2018’de 66.7 dolar iken Ekim 2028’de 85,6’ya kadar yükselip şimdi 50’ye düşmüş durumda.

Son üç yılda TL aşırı derecede değer kaybederken dünya piyasalarında dolar-altın-petrol üçlüsüyle ölçebileceğimiz ciddi dalgalanmalar da yaşanmadı değil. Petrolde bundan önceki en yüksek dalga boyu 2008 krizi sonrası görülmüştü. Bunu çok özel durum diye pas geçersek 2018 dalgalanması son 20 yılın en yükseği.

Standart bakışla gelişmekte olan piyasalarda düşük çarpanlar ve yabancı yatırımcı için kur riski düşük görülürse hayli yüksek sayılacak faizler nedeniyle risk iştahı sürecek diyebiliriz. Bu görüş “sorun yok, aşılar geliyor” bakışıyla destekleniyor. Ancak ya böyle olmazsa? Ya gelişmiş ülkeler tekrar tekrar devasa kamusal gelir desteği paketleri açıklamak zorunda kalırlarsa? Yabancı yatırımcıya kur oynaklığı konusunda en büyük garantiyi sağlayacak gelişme evet, 35 milyara dolara giden cari açığın 2021’de sert biçimde düşeceği beklentisi. Ancak daha sağlam bir çıpa lazım. 2021 yılı küresel olarak Keynes’in kaotik dediği türden finans piyasası dalgalanmalarına açık görünüyor.