Fitch sonrası şirketlerin piyasa hareketleri güçlü

Haber ANALİZ / KREDİ NOT ARTIŞLARI VE ŞİRKETLERİN PİYASA DEĞERİ

Fitch sonrası şirketlerin piyasa hareketleri güçlü

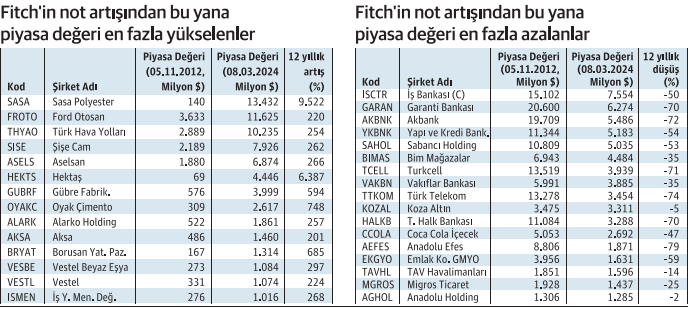

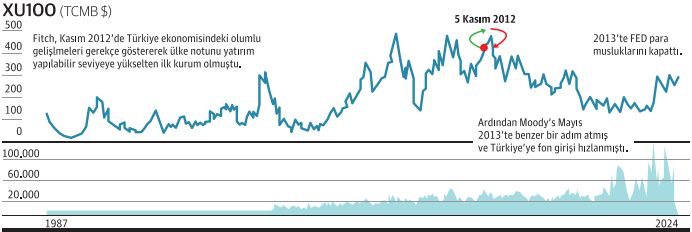

Fitch yaklaşık 12 yıl aradan sonra Türkiye’nin kredi notunu B’den B+’ya yükseltti. Bundan önceki son not artırımı 5 Kasım 2012’de gerçekleşmişti. Peki, geride kalan sürede şirketlerin piyasa değeri nasıl değişti?

Fitch'in Türkiye’nin kredi notunu yükselttiği 5 Kasım 2012’den bu yana 11 yıl üç ay geçti. 2021’de Fitch’in ardından Moddy’s’ten not artırımı gelmişti. Not artışı öncesi borsada satın alınan beklentiler ve 2013’te FED’in para musluklarını kısması ile dengeler değişirken global ölçekte gelişmekte olan ülkeler için zor bir sürece girildi. Bölgesel gerilimler, müdahaleler, savaşlar, seçimler, pandemi… Son 12 yılda bazı şirketlerin piyasa değeri dolar bazında %200’lere varan artışlar gösterirken bazılarında da yüzde 70’lere varan düşüşler yaşandı. Sasa ve Hektaş’ta hızlı büyümenin etkisi dolar bazında piyasa değerine de yansıdı. Endüstrilerin büyük oyuncuları olan Ford Otosan ve Türk Hava Yolları gibi şirketlerin piyasa değeri dolar bazında %200’ün üzerinde arttı. Bankaların piyasa değerinde dolar

Fitch'in Türkiye’nin kredi notunu yükselttiği 5 Kasım 2012’den bu yana 11 yıl üç ay geçti. 2021’de Fitch’in ardından Moddy’s’ten not artırımı gelmişti. Not artışı öncesi borsada satın alınan beklentiler ve 2013’te FED’in para musluklarını kısması ile dengeler değişirken global ölçekte gelişmekte olan ülkeler için zor bir sürece girildi. Bölgesel gerilimler, müdahaleler, savaşlar, seçimler, pandemi… Son 12 yılda bazı şirketlerin piyasa değeri dolar bazında %200’lere varan artışlar gösterirken bazılarında da yüzde 70’lere varan düşüşler yaşandı. Sasa ve Hektaş’ta hızlı büyümenin etkisi dolar bazında piyasa değerine de yansıdı. Endüstrilerin büyük oyuncuları olan Ford Otosan ve Türk Hava Yolları gibi şirketlerin piyasa değeri dolar bazında %200’ün üzerinde arttı. Bankaların piyasa değerinde dolar

YATIRIM FONLARI

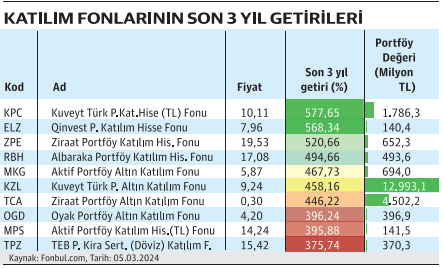

Katılım fonlarında yüksek kazançlar

Katılım fonları İslami finans prensiplerine uygun olarak yönetiliyor. Faiz hassasiyeti olan yatırımcıların tercihleri arasında yer alıyor. Son üç yılda BIST Katılım Tüm Endeksi %507 yükselirken BIST 100, %498 artış gösterdi. Aynı dönemde gram altın %469, dolar ise %319 değer kazandı. Katılım fonları içerisinde en yüksek kazancı sağlayan fonlar %375 ile %577 arasında değişen oranlarda getiri sağladı.İlk 10 fon ortalama %470 kazandırdı. Bunun üzerinde getiri sağlayan fonlar KPC, ELZ, ZPE ve RBH oldu.

Katılım fonları İslami finans prensiplerine uygun olarak yönetiliyor. Faiz hassasiyeti olan yatırımcıların tercihleri arasında yer alıyor. Son üç yılda BIST Katılım Tüm Endeksi %507 yükselirken BIST 100, %498 artış gösterdi. Aynı dönemde gram altın %469, dolar ise %319 değer kazandı. Katılım fonları içerisinde en yüksek kazancı sağlayan fonlar %375 ile %577 arasında değişen oranlarda getiri sağladı.İlk 10 fon ortalama %470 kazandırdı. Bunun üzerinde getiri sağlayan fonlar KPC, ELZ, ZPE ve RBH oldu.

EMEKLİLİK FONLARI

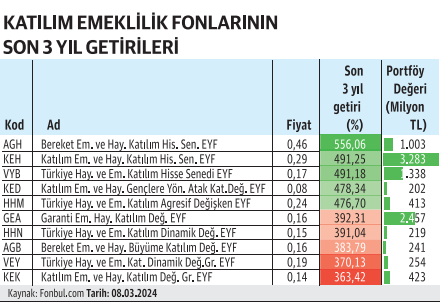

Katılım emeklilikte yüksek getiri hangi fonlarda?

Kazandıran fonlar dinamik ve büyüme odaklı

Emeklilik fonları içerisinde katılım endeksine göre getiri oranlarına baktığımızda, en yüksek kazancı sağlayan fonlar %363 ile %556 arasında bir getiri elde ettiler. Bu fonlar arasında portföy büyüklüğü en yüksek olanı 3,2 milyar TL ile Katılım Emeklilik ve Hayat Katılım Hisse Senedi Emeklilik Yatırım Fonu (KEH) olarak karşımıza çıkıyor. İlk 10 fonun ortalama getirisi ise yaklaşık %439 oldu. Bu oranın üzerinde getiri sağlayan fonlar arasında AGH %556 ile öne çıkarken, AGH %556,06, KEH %491,24, VYB %491,18, KED %478,34 ile yatırımcılarına yüksek kazançlar sundu. Bu oranlar, katılım esaslı emeklilik fonlarında dinamik, büyüme odaklı ve hisse fonların yatırımcılar için cazip getiri potansiyeli sağladığını gösteriyor.

Emeklilik fonları içerisinde katılım endeksine göre getiri oranlarına baktığımızda, en yüksek kazancı sağlayan fonlar %363 ile %556 arasında bir getiri elde ettiler. Bu fonlar arasında portföy büyüklüğü en yüksek olanı 3,2 milyar TL ile Katılım Emeklilik ve Hayat Katılım Hisse Senedi Emeklilik Yatırım Fonu (KEH) olarak karşımıza çıkıyor. İlk 10 fonun ortalama getirisi ise yaklaşık %439 oldu. Bu oranın üzerinde getiri sağlayan fonlar arasında AGH %556 ile öne çıkarken, AGH %556,06, KEH %491,24, VYB %491,18, KED %478,34 ile yatırımcılarına yüksek kazançlar sundu. Bu oranlar, katılım esaslı emeklilik fonlarında dinamik, büyüme odaklı ve hisse fonların yatırımcılar için cazip getiri potansiyeli sağladığını gösteriyor.

YATIRIM ARAÇLARI

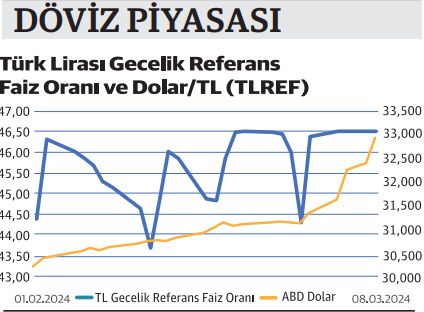

TLREF VE Dolar / TL’nin şubattan bu yana seyri

29 Şubat ile 1 Mart arasında dolar kurunda yükseliş ivme kazanırken Türk Lirası Gecelik Referans Faiz Oranının yüzde 46’nın üzerindeki seyri göze çarpıyor. Mart ayının ilk haftasında dolar/TL’nin yüksek seyrini koruması şirketlerin daha yüksek maliyetle borçlanmaya razı olduğunu gösteriyor.

PİYASALARIN NABZI

Borsada yatırımcıların radarında hangi hisseler var?

NEDEN YÜKSELDİ?

* Alves Kablo (ALVES) halka arzından bu yana her gün yükseliyor. Klasik halka arz eğilimi var.

* MMC Sanayi (MMCAS) bir haftada yüzde 58 yükseldi. Hacim günlük ortalama hacmin 6 katına çıktı.

* Derimod (DERIM), son 5 gündür sürekli yükseliyor. İşlem hacmi 5 katına çıktı. 6,5 milyar TL’lik ciro hedefi ile çıkış ivmelendi.

* Ral Yatırım Holding 9 gündür aralıksız yükseliyor. %51 iştirakinin Viranşehir’de devam eden yatırımları ile ilgi açıklama yükselişi güçlendirdi.

NEDEN DÜŞTÜ?

* 1000 Yatırımlar 12 Şubat’tan bu yana düşüyor. 6 gündür aralıksız geriliyor. Halka arz sonrası 137,5’ten 710 TL’ye çıktı. Kâr satışları sürüyor.

* Türker Proje Gayrimenkul (TURGG), 29 Şubat ile 5 Mart arasında yaşadığı yükseliş sonrası kâr satışları var.

* Sekuro Plastik (SEKUR) yılbaşından bu yana yüzde 118 yükseldi. Bir haftada yüzde 10 geriledi. Kâr satışları var.

NE OLDU?

* Fitch, Türkiye’nin kredi notunu "B"den "B+"ya, not görünümünü "durağan"dan "pozitif"e çıkardı.

* TÜFE beklentilerin üzerinde arttı. Yıllık enflasyon %67,07 oldu.

* AMB 4. toplantıda üst üste faiz oranlarında değişiklik yapmadı.

* FED Başkanının faiz düşüşüne ilişkin açıklamaları ile altının Onsu 2.182 dolarla rekor yeniledi.

* JPMorgan TCMB'den Nisan'da 500 puan faiz artırımı bekliyor.

* Yabancı payı 5 gündür sürekli artanlar: KUYAS, SEKFK, OYAKC, RYSAS, DITAS.

* Yabancı payı son 5 gündür sürekli azalanlar: KFEIN, AVHOL, MIPAZ, PKART, ALBRK.

NE OLACAK?

* BIST 100, yönünü yukarı çevirdi. Teknik göstergeler yeniden alım yönünde sinyal verdi. Alıcıların güçlü.

* İşsizlik ve perakende satış verileri izlenecek.

* Cuma günü TCMB Piyasa Katılımcıları Anketi sonuçları açıklanacak.

* DENGE, DOBUR,TETMT 5 Nisan 2024’e kadar üzerinde tedbirle işlem görecek.

TAHVİL

QNB Finansbank, %58.06 Yıllık bileşik faizden bono ihraç etti

QNB Finansbank, nitelikli yatırımcılara yönelik 8 Mart 2024 başlangıç vadeli bono ihraç etti. Toplam tutarı 131,380,000 TL olan bononun yıllık basit faizi %50,50, bileşik faizi ise %58.06’e denk geliyor. 154 gün vadeli bononun vadeye isabet eden faiz oranı ise %21,31 olacak.

Diğer taraftan 8 Mart tarihli Gecelik Referans Faiz Oranı (TLREF) 46,50 seviyesinde bulunuyor. QNB Finansbank’ın çıkardığı bononun yıllık %50,50 basit faiz oranı Gecelik Referans Faiz Oranının yaklaşık 4,00 puan üzerinde bulunuyor. Şirketin önerdiği faiz oranı, emsalleri ile kıyaslandığında yatırımcısı açısından cazip değerlendirilebilir. Bononun vade başlangıç tarihi 8 Mart 2024 olurken itfa tarihi 9 Ağustos 2024 olacak.

ŞİRKET PANOSU / Şirket haberlerinde bugün önemli ne var?

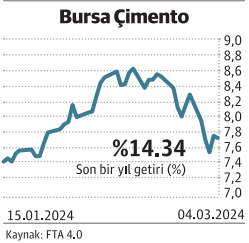

BURSA ÇİMENTO

Sorarsan temettü verecek. Ne kadar; 6 kuruş. Ne Zaman; 6 ay sonra

* Bursa Çimento, 2023 yıl sonu verilerini açıklarken dağıtacağı kâr payını da yatırımcısıyla paylaştı. Firmanın, toplam 1.802.158.843 TL dağıtılabilir net dönem kârı oluşurken ortaklarına brüt 100 milyon TL ödemede bulunacak. Bu tutar hisse başına 6 kuruşa denk geliyor. Şirket bir önceki yıl hisse başına 5 kuruş temettü ödemesinde bulunmuştu. Bursa Çimento, 2023 faaliyet döneminde oldukça güçlü bir kâr tutarı elde etmesine rağmen dağıtılabilir kârın önemli bir kısmını bünyede tutacak. Dağıtmayı düşündüğü kâr payını ise Genel Kurul’da değişmemesi halinde 30 Eylül 2024 günü ödemeyi düşünüyor. Şirket yüksek enflasyon ortamında temettüyü geç öderken bu süre zarfında kâr payının nemasından da yararlanacak.

* Bursa Çimento, 2023 yıl sonu verilerini açıklarken dağıtacağı kâr payını da yatırımcısıyla paylaştı. Firmanın, toplam 1.802.158.843 TL dağıtılabilir net dönem kârı oluşurken ortaklarına brüt 100 milyon TL ödemede bulunacak. Bu tutar hisse başına 6 kuruşa denk geliyor. Şirket bir önceki yıl hisse başına 5 kuruş temettü ödemesinde bulunmuştu. Bursa Çimento, 2023 faaliyet döneminde oldukça güçlü bir kâr tutarı elde etmesine rağmen dağıtılabilir kârın önemli bir kısmını bünyede tutacak. Dağıtmayı düşündüğü kâr payını ise Genel Kurul’da değişmemesi halinde 30 Eylül 2024 günü ödemeyi düşünüyor. Şirket yüksek enflasyon ortamında temettüyü geç öderken bu süre zarfında kâr payının nemasından da yararlanacak.

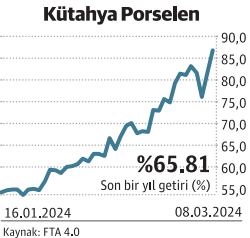

KÜTAHYA PORSELEN

O da GES kuruyor. 2 milyon dolar yatırımla bakın ne kadar tasarruf sağlayacak

* Kütahya Porselen, elektrik giderlerini azaltmak ve kendi elektrik ihtiyacını karşılamak gayesiyle güneş enerjisi santrali kuracak. Fabrikalarının çatılarında toplam 50.500 m2 alan üzerine 5.1 MWp kurulu güce sahip GES kuracak. Hedeflenen yatırımla, fabrikalarının yıllık elektrik enerjisi tüketiminin yaklaşık %30’unu karşılayacak. Şirket bu projeyle önemli bir elektrik tasarrufu sağlamayı hedefliyor. Yatırımın toplam maliyeti yaklaşık 2.075.000 dolara mal olacak ve şirketin özkaynaklarıyla finanse edilecek. Söz konusu yatırımla hem finansal verimliliğini artıracak hem de çevresel sürdürülebilirliğe katkı sağlayacak.

* Kütahya Porselen, elektrik giderlerini azaltmak ve kendi elektrik ihtiyacını karşılamak gayesiyle güneş enerjisi santrali kuracak. Fabrikalarının çatılarında toplam 50.500 m2 alan üzerine 5.1 MWp kurulu güce sahip GES kuracak. Hedeflenen yatırımla, fabrikalarının yıllık elektrik enerjisi tüketiminin yaklaşık %30’unu karşılayacak. Şirket bu projeyle önemli bir elektrik tasarrufu sağlamayı hedefliyor. Yatırımın toplam maliyeti yaklaşık 2.075.000 dolara mal olacak ve şirketin özkaynaklarıyla finanse edilecek. Söz konusu yatırımla hem finansal verimliliğini artıracak hem de çevresel sürdürülebilirliğe katkı sağlayacak.

YAPI KREDİ BANKASI

1 milyar liralık alacağını 460 milyon liraya sattı. Olmaz demeyin. Bir de sebebini dinleyin

* Yapı Kredi Bankası, tahsili gecikmiş alacaklarını aktiften çıkarma kararı doğrultusunda toplam 1.076.246.775 TL tutarındaki gecikmiş alacaklarını üç varlık şirketine sattı. Açıklamada satışa konu alacakların Sümer Varlık Yönetim, Dünya Varlık Yönetim ve İstanbul Varlık Yönetim’e 459.750.000 TL’ye satıldığı belirtildi. Bu satış bankanın bilançosundaki riski azaltmayı ve finansal sağlığını iyileştirmeyi amaçlıyor. Alacak satışı ile şirkete fon girişi sağlanırken finansal performansını ve aktif kalitesini güçlendirmeye yardımcı olacak. Bu tür finansal yaklaşımlar bankaların kredi risklerini yönetmeleri ve operasyonel verimliliklerini artırmaları açısından kullanılmakta.

* Yapı Kredi Bankası, tahsili gecikmiş alacaklarını aktiften çıkarma kararı doğrultusunda toplam 1.076.246.775 TL tutarındaki gecikmiş alacaklarını üç varlık şirketine sattı. Açıklamada satışa konu alacakların Sümer Varlık Yönetim, Dünya Varlık Yönetim ve İstanbul Varlık Yönetim’e 459.750.000 TL’ye satıldığı belirtildi. Bu satış bankanın bilançosundaki riski azaltmayı ve finansal sağlığını iyileştirmeyi amaçlıyor. Alacak satışı ile şirkete fon girişi sağlanırken finansal performansını ve aktif kalitesini güçlendirmeye yardımcı olacak. Bu tür finansal yaklaşımlar bankaların kredi risklerini yönetmeleri ve operasyonel verimliliklerini artırmaları açısından kullanılmakta.

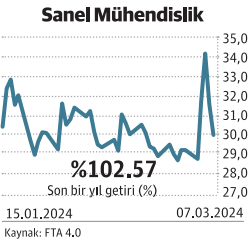

SANEL MÜHENDİSLİK

İki yıl sonra yine tahsisli kararı aldı. Bu defa da vazgeçmezse 170 milyon lira gelir elde edecek

* Sanel Mühendislik, 18.255.333 TL olan çıkarılmış sermayesini, mevcut hissedarların rüçhan haklarını kısıtlayarak 170 milyon TL gelir elde edecek şekilde sermaye artırımına gidecek. Artırılan sermayeyi temsil eden paylar tahsisli olarak Yönetim Kurulu Başkanı Abdurrahman Yıldırım’a satılacak. Sermaye artırımı sonrasında ihraç edilecek bu paylar, borsada işlem görebilir nitelikte olacak. Ancak bir yıl süreyle payların borsada işleme konu edilmemesi için taahhütte bulunulacak. Şirket 2022 yılında da tahsisli sermaye artırım kararı almış ancak sonrasında bu kararından dönmüştü. Alınan yeni tahsisli kararı SPK’nın onayının ardından gerçekleşebilecek.

* Sanel Mühendislik, 18.255.333 TL olan çıkarılmış sermayesini, mevcut hissedarların rüçhan haklarını kısıtlayarak 170 milyon TL gelir elde edecek şekilde sermaye artırımına gidecek. Artırılan sermayeyi temsil eden paylar tahsisli olarak Yönetim Kurulu Başkanı Abdurrahman Yıldırım’a satılacak. Sermaye artırımı sonrasında ihraç edilecek bu paylar, borsada işlem görebilir nitelikte olacak. Ancak bir yıl süreyle payların borsada işleme konu edilmemesi için taahhütte bulunulacak. Şirket 2022 yılında da tahsisli sermaye artırım kararı almış ancak sonrasında bu kararından dönmüştü. Alınan yeni tahsisli kararı SPK’nın onayının ardından gerçekleşebilecek.

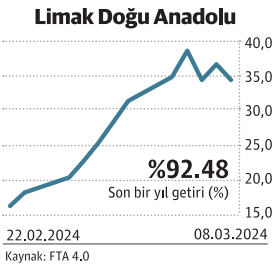

LİMAK DOĞU ANADOLU ÇİMENTO

Büyük ortaktan çimento fabrikası satın aldı. Tabi alır. Bu iskontoya geç bile kaldı

* Limak Doğu Anadolu Çimento, yüzde 69,79 ile büyük ortağı konumundaki Limak Çimento’dan Diyarbakır, Ergani’deki çimento fabrikasını satın aldı. Toplam alım bedeli 2.472.000.000 TL olarak açıklandı. Fabrikanın alımı ile şirketin kapasitesi, cirosu ve kârlılığı da olumlu etkilenecek. Geçtiğimiz şubat ayında borsaya gelen Limak Doğu Anadolu Çimento’nun halka arz gerekçesi de fabrikanın satın alınması. Hazırlanan değerleme raporuna göre fabrikanın değeri 3.065.000.000 TL olarak tespit edildi. Söz konusu değere göre fabrikanın alım bedeli 593 milyon TL iskontolu. Şirketin hisseleri ise borsaya geldikten sonra 10 tavanın ardından çözüldü.

* Limak Doğu Anadolu Çimento, yüzde 69,79 ile büyük ortağı konumundaki Limak Çimento’dan Diyarbakır, Ergani’deki çimento fabrikasını satın aldı. Toplam alım bedeli 2.472.000.000 TL olarak açıklandı. Fabrikanın alımı ile şirketin kapasitesi, cirosu ve kârlılığı da olumlu etkilenecek. Geçtiğimiz şubat ayında borsaya gelen Limak Doğu Anadolu Çimento’nun halka arz gerekçesi de fabrikanın satın alınması. Hazırlanan değerleme raporuna göre fabrikanın değeri 3.065.000.000 TL olarak tespit edildi. Söz konusu değere göre fabrikanın alım bedeli 593 milyon TL iskontolu. Şirketin hisseleri ise borsaya geldikten sonra 10 tavanın ardından çözüldü.

ZEYNEP’E SOR

ALTIN MI, KATILIM FONU MU?

Altın, belirsizliklere karşı güvenli liman kabul edilir, uzun vadede enflasyona karşı değerini koruma eğilimindedir, istikrarlıdır, riski düşüktür. Katılım fonları; İslami kurallara uygun yatırım seçeneği sunar, yatırım çeşidine göre riski ve getirisi artabilir.

Hem son üç yılda hem de yılbaşından bu yana getirisi altının üzerinde

Bes hesabımdaki birikimimle Bereket Emeklilikten AGH fonu aldım. Aldığımdan beri altın çıkmasına rağmen bu fon niye düşüyor? / Mehmet Cildoğan

Mehmet, fon alımında bulunurken portföyün içeriğine bakman şart. Eğer bunu yapmıyorsan en azında fonun açık unvanına bak. Aksi taktirde beklemediğin bir sonuçla karşılaşabilirsin. Aldığın fonun unvanı “Bereket Emeklilik Katılım Hisse Senedi Emeklilik Yatırım Fonu”. Fon hisse ağırlıklı ve altınla bir ilgisi yok. Şüphesiz altının performansıyla kıyaslayabilirsin ama altın çıkarken bu fonun çıkmasını bekleme. Öte yandan eğer bilinçli şekilde bu fonu seçmişsen uzun vadede katılım hisselerinin altından daha iyi getiri sağlayacağı beklentin var demektir. Bunda da haksız sayılmazsın. Son 3 yılda altından daha fazla yükselmiş. Bu da riski kabul edenlerin karşılığını aldığını gösteriyor.AGH, katılım fonu ve İslami finans prensiplerine göre yönetiliyor. Portföyünün yüzde 86,41’i hisse senedinden oluşuyor. Fon, stratejisi gereği uzun vadede gerçek değerinin altında kaldığını düşündüğü BIST Katılım Endeksi kapsamındaki hisseleri alıyor. Portföyünün %19’u kimya, ilaç; %14’ü perakende; ayrı ayrı olmak üzere %13’ü elektrik ve ana metal hisselerinden oluşuyor. Yılbaşından bu yana %19,87 getiri sağladı. Bu sürede altın %14,50 ve BIST 100 ise %21,20 yükseldi.

Önce alıp sonra öğrenmeyin; maliyeti yükseltirsiniz. Önce öğrenin, sonra alın; maliyeti düşürürsünüz

Eylül 2023’te ortalama 42,4 TL’den Bagfs aldım. Zararım nerdeyse yüzde 40’larda. Ne yapayım?

Bozayım mı? Bekleyelim mi? / Ömer Paliğa

Ömer, yatırımcıların ağırlıklı kesimi önce alıyor, sonra bilgi ediniyor. Bu, yaklaşım yatırımcılar için ciddi bir risk nedeni. Olması gereken önce araştırma, ardından işlemdir. Doğrusu bunu sadece borsada da görmüyorum. İnsanlarımız çok rahat istim sonra gelir diyerek hareket edebiliyor. Hareketi düşüncenin önüne koyuyor. Şansı yaver gittiği sürece sorun çıkmıyor. Ama işler terse döndüğünde o zaman da bu sorunu nasıl aşarım diye araştırmaya geçiyor. Bu da gereksiz yere yüksek maliyet altına girmesine sebep oluyor.

Bagfas, geçtiğimiz yıl gelirlerinde ciddi bir düşüş yaşadı. Hem yurt içi hem de yurt dışı satışları geriledi. Buna ilave olarak gider ve maliyetleri daha hızlı artınca zarara döndü. Son açıkladığı 2023 dokuz aylık dönemde oluşan zarar 676,17 milyon TL. Dahası ThyssenKrupp firmasının 24,5 milyon euro tutarlı davada mahkeme kararı aralıkta kesinleşti. Bu tutar şirketin aktif toplamının %17,49’una denk geliyor. Bagfaş, uzun vadede yaşadığı sıkıntıyı aşabilecek gücü sahip. Ancak kısa vadedeki gelişmeler yatırımcısı açısından satış gerekçesi oluyor ve hisse üzerinde baskıya yol açıyor.