Faiz dışı makro ihtiyati para politikası uygulamaları

Dr. Sinan Şahin

TRASTA – Bankacılık Partner

Türkiye Bankalar Birliği tarafından yayımlanan haziran ayı protestolu senet ve karşılıksız çek istatistikleri ekonominin ödeme kanallarında yaşanmakta olan sıkışıklığın giderek derinleştiğini göstermektedir.

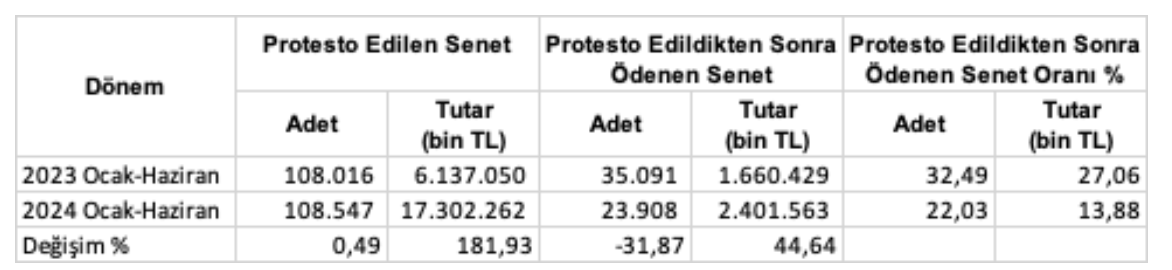

Verilere göre protestolu senet adedi yatay seyrederken tutarda %182 oranında artış olmuştur. Protesto edildikten sonra ödenen senet adedi geçtiğimiz senenin aynı dönemine göre %32 oranında düşmüş, tutar ise %44 artmıştır. Protesto edildikten sonra ödenen senetlerin hem adet hem de tutar bazında toplam protestolu senetlere oranı da geçtiğimiz yılın aynı dönemine göre ciddi boyutta düşmüştür. Rakamlar protesto edilen senetlerin arttığını, protestodan sonra ödeme eğiliminin ise azaldığını göstermektedir.

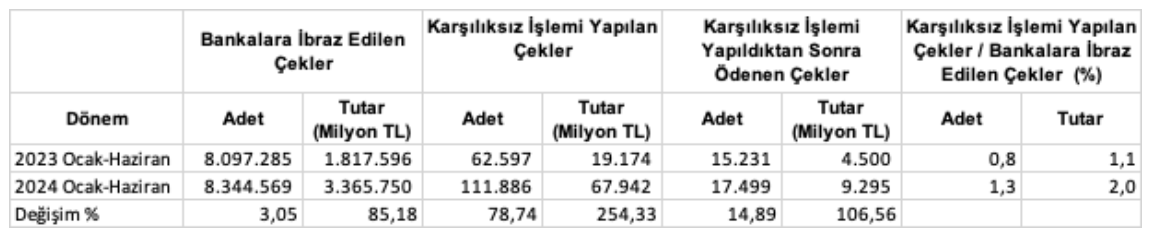

Benzer bir eğilimi karşılıksız çek istatistiklerinde de görmek mümkündür. Ocak-Haziran 2024 döneminde bir önceki döneme göre karşılıksız işlemi yapılan çek adedi %78, tutarı ise %254 oranında artmıştır. Tutardaki artış reel anlamda çok hızlı büyüyen bir karşılıksız çek hacmine işaret etmektedir. Karşılıksız işlemi yapılan çeklerin bankalara ibraz edilen çeklere oranı da adet bazında %0,8’den %1,3’e, tutar bazında %1,1’den % 2’ye yükselmiştir. Karşılıksız çıkan çeklerin toplam ibraz edilen çeklere oranı nisbeten düşük olsa da trend hızlı bir yükseliş içerisindedir.

BDDK tarafından yayımlanan takipteki alacakların toplam nakdi kredilere oranını gösteren takipteki alacaklar rasyosu 2024 yılı mayıs ayı sonu itibariyle %1.52’dir. 2022 yılı sonunda %2.10, 2023 yılı sonunda %1.60 olan rasyo bankacılık sektörünün kredi yönetiminde henüz herhangi bir sorun yaşanmadığını göstermektedir. Bununla birlikte ekonominin ödeme kanallarında yaşanan sıkışıklığın, ödemeleri mümkün olduğunca erteleme ve fonlama yükünü karşı tarafa aktarma istek ve eğiliminin devam etmesi halinde kredi piyasasının da gelişmelerden olumsuz yönde etkileneceği gözden uzak tutulmamalıdır.

Ekonominin ödeme kanallarında yaşanan sıkışıklıkta geçtiğimiz yılın ikinci yarısından itibaren uygulanmaya konulan sıkı para politikasının etkilerinin olduğu aşikardır. Yükselen enflasyonu dizginlemek üzere 23 Haziran 2023 tarihinden başlamak üzere T.C. Merkez Bankası politika faiz oranını kademeli olarak artırmaya başlamış, % 8.50 seviyesinde olan oran en son 22 Mart 2024 tarihinde yapılan artışla birlikte % 50’ye yükseltilmiştir. Politikanın sonucu olarak 2023 yılı Haziran ayı sonunda % 17.64 olan TL ticari krediler ağırlıklı ortalama faiz oranı 2024 yılı Haziran ayı sonunda % 62.33’e yükselmiştir. Aynı tarih itibariyle TÜİK tarafından yayımlanan resmi TÜFE oranının % 71.60 olduğu dikkate alındığında T.C. Merkez Bankası’nın sıkı para politikasının ticari kredi faizlerini enflasyonla mücadele için gerekli olan düzeye çektiği görülmektedir.

Ancak T.C. Merkez Bankası sıkı para politikası çerçevesinde bir yandan politika faiz oranını yükseltirken diğer yandan “sıkılaşma sürecini destekleyen adımları tamamlayıcı olarak” Türk Lirası kredilere miktar sınırlaması uygulayagelmiştir. TL kredilerin faiz oranlarındaki artış, miktarsal sınırlama ve döviz kurlarındaki yatay seyir sebebi ile bankacılık sektörünün YP cinsinden kredilerinde TL kredilere nazaran hızlı bir artış yaşanması üzerine 2024 yılı mayıs ayında yabancı para krediler de miktarsal sınırlama kapsamına alınmıştır. Halihazırda TL kredilere % 2, YP kredilere % 1.5 aylık büyüme sınırı uygulanmakta ve oranı aşan kredi tutarı kadar TL cinsinden zorunlu karşılığın bloke olarak tesisi gerekmektedir. İhracat, yatırım, tarım ve esnaf kredileri sınırlamalardan istisnadır.

Politika faiz oranındaki yükselmenin etkisi ile TL ticari faiz oranlarında yaşanan artış ve önce TL kredilerde sonra YP kredilerde yapılan sınırlamalar sonucunda bankacılık sektörünün mali olmayan kesime kullandırılan toplam kredileri 19.07.2024 tarihi itibariyle yıl başına göre %20.34 oranında artarken, mevduat bankalarının yurt içi mali olmayan kesime yönelik TL kredileri % 14.22, YP kredileri % 42.95 oranında artmıştır. YP kredilerin toplam içindeki payı % 26’dan % 30’a yükselmiştir. Katılım bankalarında ise yurt içi mali olmayan kesime TL cinsinden kredileri % 0.77 azalırken YP krediler % 39.10 artmış, YP kredilerin toplam içindeki payı % 32’den % 40’a çıkmıştır.

Para politikasının etkisinin güçlendirilmesi için politika faiz oranındaki artışa ilaveten önce TL kredilere, sonra da gecikmeli olarak YP kredilere getirilen miktarsal kısıtlamaların, YP kredilerin toplam krediler içindeki payının artması gibi arzu edilmeyen yan etkisinin yanı sıra yazımızın başında ifade edilen ödeme sistemlerinde yaşanan sıkışıklıkta da payının olduğu düşünülmektedir.

TL ticari kredi faiz oranları zaten yeterince yüksek iken, ilaveten miktar kısıtlamasına gidilmesi enflasyon sebebi ile işletme sermayesi ihtiyacı artan reel kesimin, yüksek faizi ödemeye razı olsa da finansmana ulaşımını engelleyebilmekte, piyasa ödemelerinin mümkün olduğunca geç yapılması ve fonlama yükünün üretim ve ticaretin karşı tarafına aktarılması eğilimlerinin güç kazanmasına sebep olmaktadır. Ödemelerin gecikmesi zincirleme bir etki ile karşılıksız çıkan çek ve protestolu senet rakamlarını yükseltmektedir. Bu trendin devam etmesi ilgili firmaların önümüzdeki dönemde kredi değerliklerinde de düşmeye ve kredi süreçlerinin aksamasına sebep olabilecektir.

Kredilere getirilen miktarsal sınırlamanın bir diğer yan etkisi para politikasının aktarım mekanizmaları üzerinde görülebilecektir. T.C. Merkez Bankası politika faizini yüksek tutarak piyasadaki TL mevduat faizlerinin yüksek kalmasını hedeflerken, bankaların miktar kısıtlaması sebebi ile ellerindeki TL mevduatı krediye dönüştürememesi TL mevduat faiz oranları üzerinde aşağı doğru baskıya sebep olabilecektir.

Sonuç olarak, piyasadaki TL ticari kredi faiz oranlarının düzeyinin sıkı para politikasının uygulanması için yeterli olduğu düşünülmektedir. “Tamamlayıcı” maksatla TL ticari kredilere uygulanan miktarsal artış sınırlamasının devam ettirilmesi ödeme sistemlerindeki sorunları ağırlaştırabilecektir. Bu tür kısıtlamalar yerine para politikasının sıkı maliye politikası ile desteklenmesi yönünde önlemler alınması hem talebi sınırlamak hem de kamuoyundaki enflasyon beklentilerini aşağıya çekip, ekonomi politikalarının bir bütün olarak güvenilirliğini artırmak açısından yararlı olacaktır.