Enflasyonla mücadele, vergiler ve “ekonomik hoşnutsuzluk”

Doç. Dr. Ata Özkaya

Galatasaray Üniversitesi İktisat bölümü Öğretim üyesi

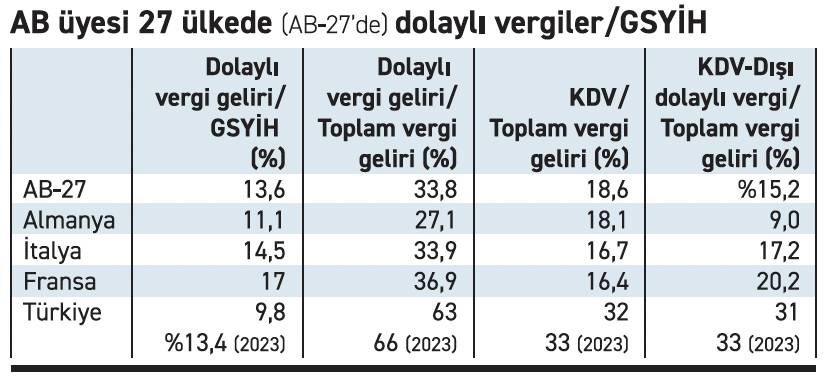

2024 yılı Ocak-Haziran 6 aylık döneminde Hazine-Merkezi Yönetim Bütçesi’ne bakıldığında 3,2 trilyon TL toplanan vergiden 1,1 trilyon TL’si gelir, kazanç ve mülkiyet vergisi iken; dolaylı vergilerin miktarı 2,1 trilyon TL ve toplam içindeki payı ise %65’tir. Uluslararası karşılaştırmalarda dikkate alınan ölçülerden birisi de vergilerin GSYİH’ye oranıdır. Sayın Hazine Bakanı Mehmet Şimşek de son dönemdeki vergilendirme çalışmaları hakkındaki açıklamalarında bu karşılaştırmaya sık sık vurgu yapmakta. Buna vurgu yapılmasının nedeni vergilendirme yönünden AB üyesi ülkelerin ve OECD ülkelerin ortalamalarından düşük olduğumuz yönündeki gözlemdir. Böylelikle Hazine Bakanlığı ve Hükümet, topladığı vergileri artırabileceği yönünde kendisine dayanak elde ettiğini düşünmektedir. Peki, GSYIH ölçüsü ile bakıldığında bu izlenimi veren toplanan vergi miktarı, başka ekonomik-finansal değerlendirme ölçütleri ışığında da benzer sonuca varmamıza ve vergileri artırma yönünde karar alabilmemize imkân tanır mı?

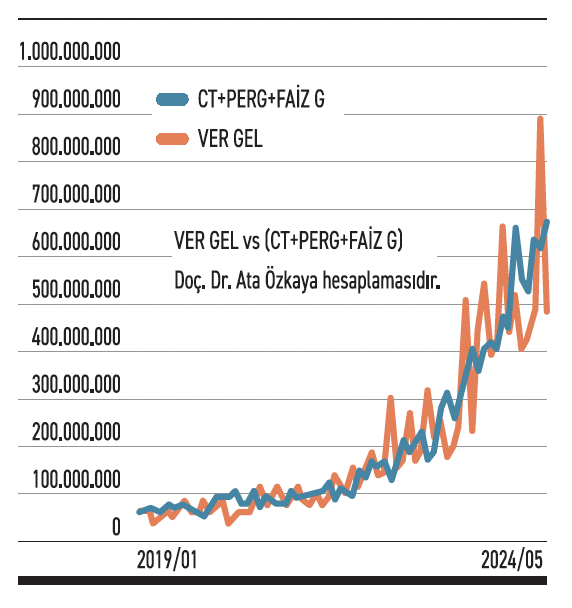

2024 yılı sonu bütçe hedeflerini hatırlatırsam, 11,1 trilyon TL harcama öngörülmüştür. 8,3 trilyon TL gelir öngörülmüştür. Bu gelirin 7,5 trilyon TL’si vergi geliri, onun da 5 trilyon TL’si dolaylı vergi gelirinden mürekkeptir. Şekil 1’de bütçedeki giderlerden belli başlıları olan cari transferler (CT), Personel gideri (PER G) ve Faiz gideri (Faiz G) toplamı mavi grafik ile gösterilmiştir. Vergi gelirleri ise turuncu grafikler gösterilmiştir.

O halde, şöyle bir ölçüt tasarlayabiliriz: acaba ülkede yıllık kişi başına ne kadar vergi ödüyoruz? Kişi başı 90 bin TL yıllık vergi ödemekteyiz. Peki, Hükümet, kişi başına yıllık ne kadar harcama yapıyor? Onun da yanıtı 135 bin TL’dir. İki bilgi ortaya çıkmaktadır: Birincisi, vatandaşların kendileri için bir yılda 135 bin TL’lik bir harcama yapılması refahlarını ne ölçüde artırmaktadır? Hissedilen enflasyona benzer hissedilen refah artışı olarak değerlendirilebilir. Bu soruya “birçok hizmet yapılıyor” yanıtı verilebilir ancak bu hizmetleri kullanmak için ayrıca ücret ödendiğini hesaba katılmalıdır.

Dolaylı vergiler AB ülkelerinde: Katma değer vergisini (KDV) ve alkol, tütün ve enerji üzerindeki özel tüketim vergilerini içermektedir. Ortak KDV sistemi genel olarak AB'de kullanım veya tüketim amacıyla alınıp satılan mal ve hizmetlere uygulanır. Belirli ürünlerin satışı veya kullanımı üzerinden özel tüketim vergisi alınır.

TÜİK verisine göre Türkiye'de yıllık ortalama eşdeğer hane halkı kullanılabilir fert geliri 2023 yılında 83 bin 808 TL olmuştur. 2024 yılında bunun %50 ücret artışı altında ve ölçüm hatası ile birlikte yaklaşık 140 bin TL olduğunu varsayabiliriz. Bu gelirinin tamamen harcandığı varsayılırsa 60 bin TL harcamalar üzerinden vergiye gidecektir. Dolayısı ile fert, yıllık net olarak 80 bin TL’lik bir sepet tüketecektir. Bir TL harcayarak 0,55 TL tüketim yapmaktadır, yani Türkiye’de kazanıp Türkiye’de harcadığında “aldığı verim” kabaca %50 olarak düşünülebilir. Fertlerin hanede tüketiminin yaş gruplarına göre uniform bir dağılım olmadığı bilindiği üzere, dolaylı vergi artışı neticesinde ortaya çıkan refah düşüşünü genç/orta yaş fertler daha çok hissedecektir.

Almanya’da yıllık ortalama eşdeğer hane halkı kullanılabilir fert geliri 28 bin Euro’dur. Bu gelirin tamamı harcandığında, kişi başına 3 bin 400 Euro dolaylı vergi ödendiği için, fert harcanabilir gelirinin %12’sini daha devlete vermekte ve ödediği sepetin %88’ini tüketmiş olmaktadır.

Fransa’da yıllık ortalama eşdeğer hane halkı kullanılabilir fert geliri 26 bin Euro’dur. Bu gelirin tamamı harcandığında kişi başına 3000 Euro dolaylı vergi ödeneceği için, bu oran %11,6’dır.

İtalya’da yıllık ortalama eşdeğer hane halkı kullanılabilir fert geliri 21 bin Euro’dur. Bu gelirin tamamı harcandığında kişi başına 2 bin 400 Euro dolaylı vergi ödeneceği için, bu oran %11,4’tür.

Ülkemizde bu oranın en az %45-50 civarında olduğunu yukarıda bulmuştuk.

Veriler ve diğer ülkeler ile karşılaştırma için https://ec.europa.eu/eurostat/databrowser/view/ilc_di04 custom_12551674/default/table?lang=en baktığımızda burada, karşılaştırmalar satın alma gücü paritesi değişkeni üzerinden de yapılabilir. Analizimin sonucu değişmemektedir. 27 Avrupa Bölgesi ülkesinden 25. sıradayız.

Bu durumun sağlaması açısından OECD verilerine de bakılabilir (https://www.oecdbetterlifeindex.org/countries/turkiye/). Sonuç aynıdır.

Bu noktada, kişi başı GSYIH verisinden faydalanıp faydalanmayacağımızı da düşünebiliriz. Kişi başı GSYIH verisi, yukarıdaki bulgular ile birleştirildiğinde bizi şu sonuca götürecektir. Orta gelir tuzağında olan ülkemizde, fert başına “pasta” büyümemekte iken, kamu her yıl bu pastadan daha çok pay almaktadır. Böylece, fertlerin “ekonomik hoşnutsuzluğu” artar, oy verme davranışı etkilenebilir. Yurt dışına göç veriliyor olmasının da nedenleri bu tabloda görülmektedir.

Aynı hesaplar asgari ücretli bir vatandaş ve/veya emekli bir vatandaş için de yapılabilir. Her hâlükârda, AB-27 ülke içerisinde konumumuz değişmemektedir. Asgari ücretli bir vatandaşın yıllık geliri 204 bin TL’dir. Bunun tamamını harcadığını varsayarsak 60 bin TL vergi ödemesine gitmektedir. Tükettiği sepetin değeri 144 bin TL olmaktadır. Bir orta seviye-emekli vatandaş için düşündüğümüzde yıllık 180 bin TL yaklaşık emekli maaşı aldığında ve hepsini harcadığında 60 bin TL’lik vergi verecektir, net tüketimi 120 bin TL olur.