Check-up: Dış ticaret

Ağustos’ta ithalat ve dış ticaret açığı aylık bazda rekor kırarken, ihracat ise en yüksek Ağustos ihracatı olarak kayıtlara geçmişti. Dün sabah, Ticaret Bakanı Mehmet Muş ve TİM Başkanı Mustafa Gültepe Eylül ayına ait geçici dış ticaret verileri açıkladı. İhracat Eylül’de yüzde 9,2, ithalat yüzde 41,5 yükseldi.

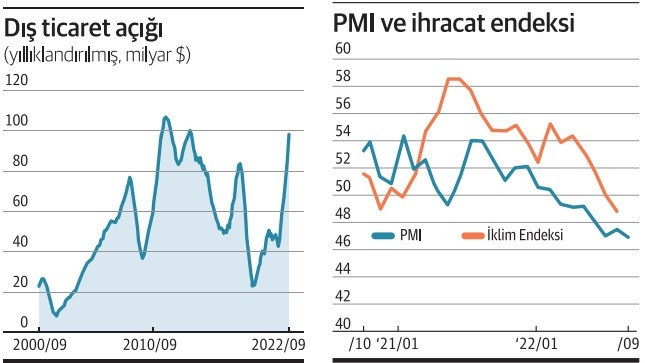

İhracat artış hızı yavaşlarken, ithalatın aynı hızla yükselmeye devam ettiğini görüyoruz. Eylül’de şimdiye kadarki en yüksek aylık ithalat yapıldı. 9 aylık dış ticaret açığı 84 milyar, 12 aylık dış ticaret açığı 97 milyar dolara çıktı.

İhracat artışı hala iyi durumda

Aylık ihracat artışı 2021 başından bu yana en düşük seviyesine indi ama ilk 9 aydaki artış, Türkiye’nin hedef pazarlarını ve ürün kompozisyonunu dikkate aldığımızda iyi durumda. Birazdan diğer ülkelerdeki durumu göreceksiniz. Türkiye AB ülkelerinin hemen hepsinden daha yüksek bir ihracat performansına sahip. Türkiye’den daha iyi durumda olanlar ise büyük miktarlarda emtia ihracatı yapan ülkeler ve hammadde fiyatlarındaki yükselişin meyvesini yiyorlar. Türkiye ise hem hedef pazarlarındaki yavaşlamaya, hem paritedeki gerilemeye rağmen satışlarını kayda değer oranda artırmaya devam ediyor. Ancak bu artışta geçen yıla göre 6 milyar dolar yükselen ve önceki tüm yılların 12 aylık toplamını da geçen enerji ürünleri ihracatının payını unutmamak gerekiyor.

İthalat artışı ihracat artışının iki katından fazla

İthalat artışı, ihracat artışının çok üzerinde. Bunun temelinde petrol, doğalgaz, kömür gibi enerji ürünü fiyatlarındaki artışın, üretiminde yüksek miktarda enerji girdisi olan ürünlerdeki fiyat artışlarının, hububat ve gübre başta olmak üzere gıda fiyat artışlarının ve metal ürünlerindeki fiyat artışlarının büyük etkisi var. 2021’in ilk 9 ayında 31,5 milyar dolar olan enerji ithalatımız, bu yılın aynı döneminde 72 milyar doları aştı. Sadece Türkiye değil, bu ürünleri ithal eden tüm ülkeler aynı sorunları farklı şiddetlerde yaşıyor. Öyle ki; son haftalarda Avrupa’daki pek çok metal, gübre ve cam üreticisinin üretimlerini azalttığını ya da durdurduğunu görüyoruz.

Ancak ortada bir gerçek var: dış ticaret açığı ilk 9 ayda 84 milyar dolara ulaştı ve yıl sona erdiğinde 110 milyar dolar civarına ulaşmış olacak.

Diğer ülkelerde durum ne?

Dünyadaki her ülke verilerini aynı zamanda açıklamadığı için homojen bir karşılaştırma yapmak mümkün değil. Ancak belli başlı ülkelerdeki en güncel durum şöyle: Ocak-Ağustos verileri açıklanan Norveç’in ihracatı %92, Brezilya’nın %19, Çin’in %13,6, Güney Kore’nin %13,5; Ocak-Temmuz verileri açıklanan Endonezya’nın ihracatı %38, Hindistan ve Kanada’nın %25, ABD’nin %20,5, İtalya’nın % 9,4, Fransa ve Polonya’nın % 7, Güney Afrika’nın %2,3, Almanya’nın % 1,4 ve Japonya’nın binde 2 artmış durumda

AB ülkelerinin ihracat performansının diğer ülkelerin gerisinde olmasının iki önemli nedeni var. Birincisi, AB ülkelerinin en büyük ticaret partnerleri diğer AB ülkeleri ve bu bölgenin ekonomisindeki yavaşlama talebi de aşağı çekiyor. İkincisi, ihracat artış oranları Dolar değerleri üzerinden hesaplanıyor ve Euro’daki değer kaybı, dolar bazlı değişimin daha düşük olmasına neden oluyor. Yani aynı hesaplama Euro ile yapılsa ihracat artışları daha yüksek çıkacaktır. Listenin tepesindeki ülkelerin hemen hepsinin ihracatında hammaddelerin büyük payı var ve hammadde fiyatlarındaki yükseliş, ihracat artışını da yukarı çekiyor. Her ne kadar son aylarda emtia fiyatlarında düşüş olsa da yılın ilk yarısında fiyatlar geçen yılın çok üzerindeydi.

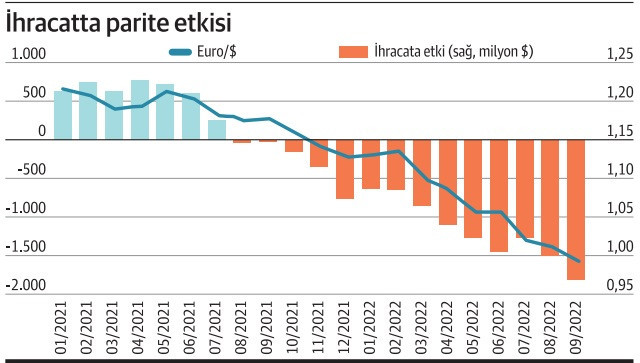

9 Aylık parite etkisi ihracatta 10, ithalatta 8 milyar dolar

Dolar, Dünya genelinde değerlenmeye devam ederken, Dolar endeksi 110’un üzerinde seyrediyor. Türkiye, ihracatının yüzde 45’ini Euro ile yapıyor. Euro’nun dolara karşı değer kaybı, euro ile yaptığımız ihracatın, dolar karşılığının azalmasına neden oluyor. 2021’in Ağustos ayından itibaren paritedeki gerileme ihracatımızı dolar bazında azaltıcı bir etkiye sahip. Bu etki 2022 Ocak’ından itibaren gücünü artırmaya başladı. Ocak-Ağustos döneminde 8,6 milyar dolara ulaşan bu etkinin Eylül’de ne olduğunu henüz TÜİK verileri net olarak açıklanmamış olduğu için tam olarak bilemiyor; ancak 1,8 milyar dolar civarında gerçekleştiğini tahmin ediyoruz. Bu durumda 9 aylık dönemde paritedeki gerilemenin ihracatımızı dolar bazında düşürücü etkisi 10 milyar doları aşmış oluyor.

Benzer bir durum ithalatımız için de geçerli, paritedeki gerileme sadece ihracatı değil, ithalatı da dolar bazında aşağı çekiyor. İlk 8 ayda 6,7 milyar dolar olan etkisi, bugün açıklanan Eylül verisinin detayları henüz netleşmemiş olsa da Ocak-Eylül döneminde 8 milyar dolara ulaştığını söylemek mümkün.

İhracat iklimi bozuluyor

Geçen ay OVP açıklandığında, bu yılın tamamında 255 milyar olması beklenen ihracatın, 2023’te sadece yüzde 4 artmasının tahmin edildiğini görmüştük. Bu, önceki yılların ihracat artış hedeflerine göre çok daha mütevazı bir hedef gibi görünüyordu. Ancak son derece mantıklı bir hedef olduğunu yeniden hatırlatmak isterim. Çünkü

1-Hedef pazarlarımızda büyüme hızları yavaşlıyor. 2023’ün en azından ilk yarısında bu böyle devam edecek.

2-Çin ekonomisi Covid-19 dönemini hariç tutarsak son dönemin en yavaş büyüme döngüsü içinde ve bu gelecek yıl da devam edecek.

3-Dünya ekonomisindeki yavaşlama 2022 içinde rekor kıran emtia fiyatlarının 2023’te muhtemelen gerilemesi ile sonuçlanacak. Hammadde fiyatlarının düşmesi, hem ithalatımızı hem ihracatımızı (fiyat bazında) aşağı çekecek.

4-Şu sıralarda 1’in altında seyreden Euro/Dolar paritesi 2023’te de (en azından ilk yarısında) zayıf kalmaya devam edecek ve bu da muhasebe etkisiyle ihracatı aşağı çekecek

Hedef pazarlardaki yavaşlamanın neden önemli olduğunu, ihracat iklim endeksi ile daha net görebiliyoruz. İSO’nun açıkladığı ihracat iklimi endeksi Ağustos’ta 50’nin altına inerek, ihracatta gerileme işareti vermeye başladı. Endeks, zaten son aylarda giderek yavaşlıyordu. İşin ilginç olan bir boyutu ise, Covid-19 dönemi hariç tutulduğunda endeksin 2013’ten bu yana ilk kez 50’nin altına inmiş olması. İşte bu nedenlerle önümüzdeki aylarda ihracat artışının giderek yavaşladığını ve bir süre sonra da gerilemeye başladığını görebiliriz.

Pozitif olasılıkları değerlendirelim

Bunlarla birlikte, hala Türkiye için pozitif etkili bazı olasılıklar var.

Son dönemde gaz sıkıntısı yaşayan ve maliyetleri sıçrayan Avrupalı üreticilerin ya üretimlerini azalttıklarını ya da durdurduklarını görüyoruz. Demir-çelik, cam, gübre gibi enerji yoğun sektörlerde yaşanan bu sıkıntı, Türkiye’de bu sektörlerde faaliyet gösteren firmalar için bir avantaj olabilir.

İkincisi, son dönemde Dolar’a karşı değer kaybetmeyen ender para birimlerinden biri Çin yuanı. Yuan, Dolara sabitlendiği için Dolar yükseldiğinde yuan da diğer paralara karşı değer kazanıyor ve dolayısıyla Çin malları biraz daha pahalılaşmış oluyor. Her sektörde ve üründe olmasa da, Türkiye’li üretici ihracatçılar, rekabet güçleri yüksek olan ve fiyat esnekliği yüksek olan mallarda Çin’li rakiplerine kısa vadeli avantaj sağlayabilir.

Birkaç ay önce Ticaret Bakanlığı, Uzak Ülkeler Stratejisi’ni açıkladı. Bu her ne kadar uzun vadeli bir stratejisi olsa da, kısa vadede yeni bir gelişme Uzak-Doğu ve Güney Amerika’ya ihracat yapan firmalarımıza destek verebilir. Navlun fiyatları, küresel resesyon işaretleri ile çok hızlı geriledi. Şu anda 2 yıl öncesine dönen maliyetler artık uzak pazarlara yönelik ihracat maliyetlerini aşağı çekiyor. Avrupa pazarındaki zayıflık, düşen navlun maliyetleri ve yeni bir tutundurma karması ile uzak pazarlarla ikame edilebilir.