2021’e ilk bakış

Parasal genişleme –ister M2 iste M3 ister Rezerv Para + kredilerde aşırı artış + bütçe açığını sürekli artıran maliye politikası bileşimi yüksek döviz borçluluğu –artık kamu da dövize endeksli borçlanıyor, şirketlerin açık pozisyon taşımaları ve GSYH daralması dışında daima yüksek olan cari açıkla birleşince ne olur? Faizlerin aşırı derecede düşürülmesi de eklenince kurun yükselmesi, maliyet enflasyonunun artması ve en önemlisi dolarizasyonun yeniden tetiklenmesi gerçekleşir. Bunlara rezervlerin erimesi ve döviz dengesinin bankalarla yapılan swaplara dayandırılmasını da eklersek ortaya tehlikeli bir kokteyl çıkar. Unutmamak gerekir ki kendi mantığı içinde tutarlı ve sonuç alıcı bir program olan Derviş-IMF programı bile dolarizasyonu ancak 5-6 senede kırabilmişti. Varlık (para) ikamesi –dolarizasyon- uzun dönemli hafızaya yol açar ve inersi gösterir. Kırabilmek için uygun politikalarda ısrarlı olmak şarttır.

Gelelim TL faizlere: Yabancı yatırımcı veya yerli döviz yatırımcısı açısından faizin önemi kurda dengeyi sağlayabilecek olup olmamasında yatar. Yoksa yabancılar için faiz 15 mi 17 mi çok da önemli değildir: Gördüğümüz faiz denge faiz mi sorusunu sorarlar. Para politikası ve genel makro çerçeveyle birlikte bakılınca kur yeniden zıplamayacak ve yatırımcıya zarar yazdırmayacak bir noktada mıdır? Soru budur. Yerleşikler için değişik nedenler ve davranışlar söz konusudur. Döviz ile iş yapan veya döviz borçlusu olan şirketler elbette sürekli döviz talebi yaratacaklardır. Hane halkı ise dövizin bir yatırım aracı olup olmadığına bakar. Yoksa kimse beklenen enflasyondan ki bu ‘resmi’ enflasyondur beklenen reel faizi hesaplayıp ‘evet 3-4 puan reel faiz elde edebilirim, TL varlıklara geçeyim’ demez. Miktar büyükse savunmacı bir tavır alınacak ve portföy çeşitli varlık sınıfları arasında paylaştırılacaktır. Miktarlar o kadar büyük olmadığı zaman dahi bireyler beklentilerini ‘kura ne olabilir?’ sorusu üzerine bina ederler. Her şey bir yana mevduatın vadesi kısadır ve 12 ay sonra ex post ne olabileceği tercihleri fazla etkilemez. Bugün yüzde 14-15 enflasyon varsa bundan biraz daha yüksek bir nominal faiz elbette talep edilecektir –ki tasarrufun riske maruz değerini korumak için az da olsa reel faiz olsun- ama bu kadarı döviz tutma davranışını sonlandırmaz; yani dolarizasyonun yönünü birden bire değiştirmez. Yine de ivme kazanmasını önleyeceği için işe yarayacaktır. Bilançolar açısından da sabit ve göreceli olarak düşük kur faydalıdır.

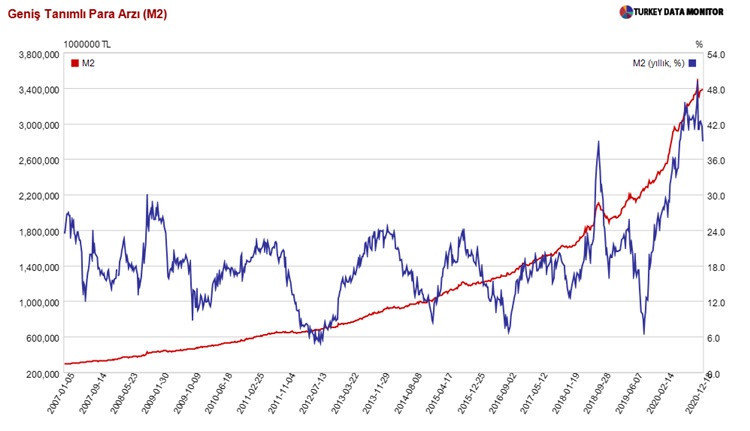

Hem faizi baskılamak hem parasal genişlemeyi körüklemek –ki genişleyen para arzı dönüp döviz talebi yaratmaktadır- artık mümkün olmadığı, rezervler eridiği için sıkı para politikası kaçınılmaz hale gelmiş bulunuyor. Kaldı ki yüzde 17 faiz ve yüzde 14 enflasyondan bakınca politikanın o kadar da sıkı olmadığını düşünenler olabilir. Kanımca faizin artması gerektiği açıkça görüldüğü andan itibaren gecikilmese döngüyü –evet ‘dur kalk döngüsü’, ‘para arzını genişlet sıkılaştır döngüsü’, ‘kredi pompala durdur döngüsü’ gibi döngüler var- daha düşük bir faiz oranıyla çevirmek mümkün olabilirdi.

Ne olabilir? Öngörülebilir gelecekte mevcut para politikasının kalıcı olacağını ve kuru dengeleyerek kurdan geçiş etkisini önümüzdeki iki ayda göğüsledikten sonra enflasyonu çapalamaya başlayacağını düşünenler var. Gelinen noktada yeni duruştan kolay kolay vazgeçilmeyeceğini veya vazgeçilemeyeceğini, dolarizasyonun birden bire tersine dönmesinin zor olduğunu fakat şimdilik ivme kaybetmesinin yeteceğini düşünmekteyim. Yüksek faizin bir maliyeti var ancak yüksek kurun birden çok ve daha yüksek maliyetleri oluyor. Kurun dengelenmesini sağlayacak netlikte devam edilmesini bekliyorum.