Mahfi Hoca 'Asıl olan Servet Vergisi değil' dedi, öneride bulundu!

Ekonomist Dr. Mahfi Eğilmez, Servet Vergisi tartışmalarına değinerek, "Ülkelerde asıl olan Servet Vergisi almak değil kayıt dışı kazançları yakalamaya ve vergilendirmeye çalışmak olmalıdır. Bunun da en kestirme yolu geçmişte uygulanan gider beyanı ve servet beyanı esaslarının yeniden vergi sistemine getirilmesidir" dedi. Eğilmez, Sevet Vergisi uygulayan ülkeleri de tek tek yazdı.

Erdemoğlu Holding Yönetim Kurulu Başkanı İbrahim Erdemoğlu'nun, EKONOMİ Gazetesi yazarı Vahap Munyar'a verdiği röportajda, "Yüzde 1 Servet Vergisi gelsin, 150 milyar dolar ‘deprem kaynağı’ yaratılsın" önerisi, ekonomi gündeminin önemli başlıklarından biri haline geldi.

Öneriyi kaleme aldığı yazıyla değerlendiren Mahfi Hoca, Servet Vergisi uygulayan ülkeleri tek tek listeledi. Eğilmez, 1942 yılında çıkarılan Varlık Vergisi'ni hatırlattığı yazısında, söz konusu uygulamanın Türk maliye tarihinin en kara sayfalarından birisi olduğunu ifade etti..

Eğilmez 'Servet Vergisi' başlıklı yazısında şunları aktardı:

"Bütçenin rekor açık verecek olması nedeniyle son günlerde servet vergisi uygulanması yolunda bazı öneriler medyada ve sosyal medyada yer almaya başladı.

Servet Vergisi; gerçek ve tüzel kişilerin sahip oldukları servetlerine dâhil olan menkul ve gayrimenkul mallar, para ve alacakları üzerinden alınan dolaysız bir vergi çeşididir. Devamlılık gösteren bir vergi olarak alınmak yerine genellikle ülkenin sıkıntılı dönemlerinde, mesela savaş hali, doğal afetler (pandemi gibi olaylar da dâhil), büyük bir ekonomik kriz yaşanması gibi durumlarda geçici olarak uygulanmış bir vergi türü olarak öne çıkmaktadır. En tipik örneği miras bırakanın ölümü halinde varlığının geçtiği mirasçılarına ya da bağışlayanın yaptığı bağış nedeniyle bu mal varlığını edinen kişilere bu varlıklar üzerinden tahakkuk ettirilen veraset ve intikal vergisidir.

Türk maliye tarihinin en kara sayfalarından biri

Türkiye’de, emlak vergisi, motorlu taşıtlar vergisi ve veraset ve intikal vergisi dışında servet vergisi uygulaması 1942 yılında çıkarılan Varlık Vergisi yasasıyla yapılmıştır. Karşılaşılan büyük eleştiriler sonucu, 1944 yılında, o tarihe kadar tarh edilmiş, ancak tahsil edilememiş vergilerin silinmesiyle Varlık Vergisi uygulaması ortadan kalkmıştır. Kısa süre uygulanmış olsa da Türk maliye tarihinin en kara sayfalarından birisi olarak hatırlanmaktadır.

Bazı Avrupa ülkeleri kısmi olarak uyguluyor

Emlak vergisi, motorlu taşıtlar vergisi ve veraset ve intikal vergisi bir kenara bırakılırsa, çoğu ülkede olağanüstü hallerde geçici olarak uygulanan servet vergisi, özellikle küresel kriz ve pandemi sonrasında bazı ülkelerde sürekli olarak uygulanan vergiler arasında yer almaya başlamıştır. Avrupa’da bazı ülkeler net servet vergisi adı altında bu vergiyi sürekli uygulamaktadır (net servet; kişinin varlıklarından borçları düşüldükten sonra kalan miktarı ifade ediyor.) Avrupa’da bazı ülkeler de belirli bazı servet kalemleri üzerinden servet vergisi (buna da kısmi servet vergisi diyebiliriz) uyguluyorlar.

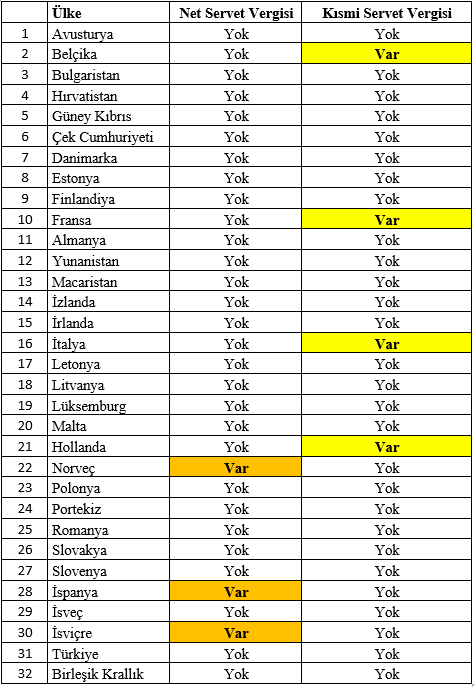

Ekte yer alan tablo Avrupa ülkelerinin servet vergisi karşısındaki durumunu gösteriyor (kaynak: Cristina Enache, Wealth Taxes in Europe, 2024, Tax Foundation Europe, February 27, 2024. https://taxfoundation.org/data/all/eu/wealth-taxes-europe-2024/ )

Buna göre Avrupa’daki 32 ülkeden dördünde (Belçika, Fransa, İtalya ve Hollanda) belirli varlıklar üzerine uygulanan kısmi servet vergisi, üçünde de (Norveç, İspanya, İsviçre) net servet vergisi sürekli olarak uygulanmaktadır.

Gerek net servet vergisi gerekse kısmi servet vergisi uygulayan ülkelerin hepsi gelişmiş ülkelerdir. Gelişmiş ülkelerin geri kalanında ve gelişmekte olan ülkelerin hiçbirinde servet vergisi uygulaması yoktur.

Sıkıntılar içeren bir vergi türü

Servet Vergisi, uygulanması sıkıntılar içeren bir vergi türüdür. Her şeyden önce böyle bir vergi uygulayabilmek için kayıt dışı ekonominin yaygın olmaması gerekir. Aksi takdirde böyle bir vergi zaten vergiye muhatap olmamayı becermiş bir kesimi kapsamayacağı için vergilemede adaletsizliği daha da artıracaktır. Kayıt dışı kazanç elde etmiş, vergisini ödemeyerek elde ettiği kazancı sistem dışına çıkarmış olanlar vergilendirilmeden kalırken, kayıt içinde olan ve elde ettiği geliri beyan edip vergisini ödemiş olanlar bir kez de servet vergisi ödeyerek cezalandırılmış olacaklardır.

O nedenle bizim gibi kayıt dışılığın yaygın olduğu ülkelerde asıl olan servet vergisi almak değil kayıt dışı kazançları yakalamaya ve vergilendirmeye çalışmak olmalıdır. Bunun da en kestirme yolu geçmişte uygulanan gider beyanı ve servet beyanı esaslarının yeniden vergi sistemine getirilmesidir.

Bütçe açıklarını kapatmanın bir başka yolu da kamu kesimindeki israfın kaldırılmasıdır. Bu, kâğıt, kalem tasarrufuyla değil, korumalar, arabalar, lüks binalar, saraylar, üçer dörder maaşlı görevler gibi uygulamalara son verilerek sağlanabilir. Kamu kesimi (belirli pozisyondaki yöneticiler ve siyasetçiler) lüks harcamalara yol açacak biçimde yaşarlarken vergisini doğru ödemiş kişilere belirli servetlerinden dolayı ek vergi çıkarılması varlık vergisi benzeri bir uygulama olur.

Ek Tablo: Avrupa’da Servet Vergisi Uygulaması: