Yüksek enflasyon dönemi tüketici ihtiyaçtan takipte

Yüksek enflasyon ve TL’deki değer kaybının yarattığı alım gücü kaybı ve hanehalkı bütçesini yönetme güçlüğü tüketicinin ihtiyaç kredisi taksitlerini de vurdu. Tahsili gecikmiş oranı ihtiyaç kredilerinde bir yılda yüzde 48,3 arttı.

Şebnem TURHAN

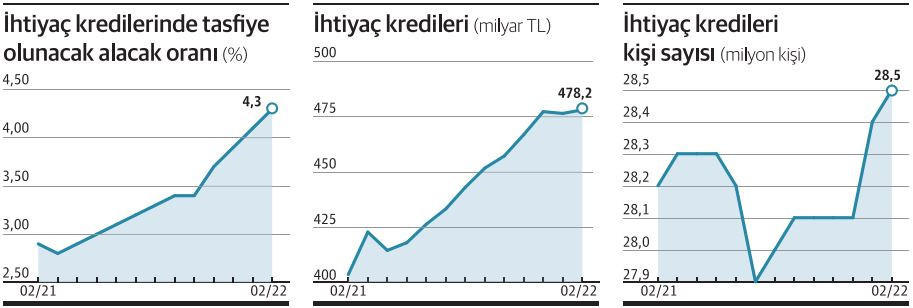

Türkiye Bankalar Birliği verilerine göre ihtiyaç kredisinde tasfiye olunacak alacak oranı son 1 yılda 1.4 puan arttı ve yüzde 4,3’e yükseldi. Hem Bankacılık Denetleme ve Düzenleme Kurumu’nun (BDDK) takibe atılacak alacak süresinde bankalara sağladığı esnekliğin sona ermesinin yanı sıra bu artışta yüksek enfl asyon ve TL’nin değer kaybı ile alım gücü gerileyen tüketicilerin borçlarının ödeyememeleri de etkili oldu. Bunun yanı sıra 50 bin liranın üzerinde tüketici kredilerinde vadenin 36 aydan 24 aya düşürülmesiyle yükselen aylık ödemeler de tüketiciye ağır geldi.

Bir yılda yüzde 48,3’lük artış

Pandemiyle birlikte BDDK sorunlu kredilerin takibe düşen alacağa atılma süresinde esneklik sağlamış ve 90 gün olan bu süre 180 gün olarak uygulanmıştı. BDDK bu uygulamayı 30 Eylül 2021’de bazı istisnalarla kaldırdı ancak 2022 Ocak itibariyle tamamen istisnalar da sona erdi. BDDK’nın sağladığı esnekliğin ortadan kalkmasıyla bankaların tasfiye olunacak alacak oranlarında ve takipteki kredilerinde yükseliş yaşandı. Ancak en dikkat çekici artış ihtiyaç kredilerinde oluştu.

Türkiye Bankalar Birliği’nin Şubat 2022 verilerine göre ihtiyaç kredisi 478.2 milyar liraya ulaştı. Geçen yıl şubatta bu rakam 403.6 milyar lira seviyesindeydi. Bir yılda ihtiyaç kredisi miktarı yüzde 18,4 artış gösterdi. Tasfiye olunacak alacaklar ise Şubat 2022'de 20 milyar 670 milyon liraya ulaştı. Bu da yüzde 4,3 tasfiye olunacak kredi oranına işaret ediyor. Geçen yıl şubatta bu oran yüzde 2,9 seviyesinde bulunuyordu. 1 yılda tasfiye olacak alacak oranında 1.4 puanlık yani yüzde 48,3’lük bir artış yaşandı.

Konutta aynı, taşıtta iyileşme

Konut kredilerinde uzun vadelerin ve ivme kaybeden talebin de etkisiyle tasfiye olunacak alacak oranında değişim yaşanmazken oran yüzde 0,3’te kaldı. Taşıt kredilerinde ise tasfiye olunacak alacak oranında iyileşme var. Bunun en büyük nedenlerinden biri ise BDDK’nın taşıt kredilerinde vadeyi uzatmış olması. Bankacılık kaynakları ihtiyaç kredilerinde faizlerin yüksek olması ve kamunun bu kredilerdeki büyümeyi sınırlandırmaya yönelik adımlar atmasına rağmen talebin canlı olduğunu dile getirdi. Güçlü talepte de en büyük etken yine yüksek enflasyon. Yüksek enflasyon ve TL’deki değer kaybıyla alım gücü gerileyen vatandaşların ihtiyaçlarını karşılayabilmek için hem kredi kullanımı hem de kredili mevduat hesabı kullanımı arttı.

Kredi büyümesine tasfiye olunacak alacak oranındaki artış da eşlik etti. Bankacılık kaynakları BDDK esnekliğinin sona ermesiyle bankaların sorunlu kredileri bekletmeden takibe atmalarının bu artışta etkili olduğunu belirterek vatandaşın alım gücü kaybı ve bütçe sorunlarına da dikkat çekti. Yüksek enflasyonun hane halkı bütçesinin yönetilmesini inanılmaz zorlaştırdığını vurgulayan bankacılık kaynakları ihtiyaç kredisi ödemelerinin de bu nedenle aksadığını dile getirdi. Bankacılık kaynakları bozulan enflasyon beklentileri ve yüzde 70’leri aşması beklenen önümüzdeki aylardaki tüketici enflasyonunun ihtiyaç kredilerinde takibe dönüşüm oranını artırmaya devam edeceğine de işaret etti.

Ticaride en yüksek oran inşaatta

Ticari krediler yüzde 51 artarak 4,379 milyar TL oldu. Ticari kredilerin toplam içindeki payı yüzde 80 düzeyinde gerçekleşti. Ticari krediler içinde imalat sanayii yüzde 29 ile en yüksek paya sahip. Payı yüzde 10 ve üzerinde olan diğer ana sektörler, toptan ve perakende ticaret, inşaat ve enerji olarak sıralandı. Şubat 2022 itibarıyla tasfiye olunacak alacak oranı en yüksek olan sektör; yüzde 7,5 ile inşaat sektörü oldu. Bu sektörü yüzde 5,3 ile enerji sektörü ve yüzde 4,9 ile turizm sektörü takip etti.

Tasfiye olunacak alacaklar 196 milyar TL

Türkiye Bankalar Birliği Risk Merkezi verilerine göre nakdi krediler Şubat 2022 ayı itibarıyla, bir önceki yılın aynı ayına göre yüzde 44 artarak 5 trilyon 444 milyar TL oldu. Nakdi kredilerin 5.271 milyar TL'si bankalar, 87 milyar TL'si finansal kiralama şirketleri, 44 milyar TL'si finansman şirketleri ve 43 milyar TL'si faktoring şirketleri tarafından kullandırıldı. Tasfiye olunacak alacaklar 2022 yılı Şubat ayı itibarıyla 196 milyar TL oldu. Tasfiye olunacak alacakların 185 milyar TL'si bankalara; 7,1 milyar TL'si finansal kiralama şirketlerine, 1,8 milyar TL'si faktoring şirketlerine ve 1,5 milyar TL'si de finansman şirketlerine ait bulunuyor. Tasfiye olunacak alacakların toplam kredilere oranı Şubat 2022 itibarıyla, bir önceki yıla göre 1 puan azalarak yüzde 3,5 oldu.

Bireysel krediler 1.1 trilyon TL'ye ulaştı

TBB verilerine göre bankalar ve banka dışı finansal kuruluşlar tarafından kullandırılan bireysel krediler yüzde 21 artarak 1 trilyon 65 milyar TL oldu. Bireysel kredilerin yüzde 45'ini ihtiyaç kredileri, yüzde 29'unu konut kredileri, yüzde 20'sini kredi kartları ve yüzde 5'ini taşıt kredileri oluşturdu. Bireysel kredilerde tasfiye olunacak alacak oranı bir önceki yıla göre 0,5 puan artarak yüzde 2,8 seviyesinde gerçekleşti. Şubat ayında 165 bin kişi ilk defa kredi kartı, 93 bin kişi tüketici kredisi kullanırken, konut kredisi kullanan kişi sayısı 15 bin oldu. 121 bin kişi ise ilk defa kredili mevduat hesabı kullandı. 121 bin kişi ise ilk defa kredili mevduat hesabı kullandı.