Deniz Yatırım, 2021'de yüzde 4 büyüme öngörüyor

Deniz Yatırım, 2021 yılında Türkiye ekonomisinin yüzde 4 seviyesinde büyüme gerçekleştirmesini ve turizmde toparlanmanın hız kazanmasını bekliyor.

Deniz Yatırım Araştırma Bölüm Müdür Orkun Gödek hazırladığı 2021 strateji raporunda 2021’de politika faizini yüzde 12,50 seviyesinde tahmin ederken, ilk faiz indirimi için adımı ise yılın ikinci yarısında öngördü. BİST 100 endeksini gelecek 12 ay vadede favori yatırım araçları arasında görmeye devam ettiğini belirten Gödek, “Ancak, gerek yerel bazda ulaşılan yüksek değerlemeler gerekse global çapta peşi sıra takip edilen rekor yüksekler nedeniyle yılın ilk çeyreğinde küresel fiyatlamalarla birlikte düzeltme olma ihtimalini yok saymıyoruz. Riskleri kısa vade açısından aşağı, orta- uzun vadede ise yukarı yönlü değerlendiriyoruz” dedi.

Deniz Yatırım Strateji Raporunda, 2021 yılında Türkiye ekonomisinin yüzde 4 seviyesinde büyüme gerçekleştirmesini, turizmde toparlanmanın hız kazanmasını, Türk Lirası’nın 2020’deki değer kaybının ardından ihracat performansına kısmen pozitif katkı sağlamasını ve iç tüketimin yüksek seviyelerden daha dengeli düzeylere gerileyerek yoluna devam etmesini bekliyor.

Enflasyonun yılı yüzde 11 seviyesinde tamamlamasını öngören raporda, enflasyon üzerinde şu risklere dikkat çekildi; Küresel emtia fiyatlarında yukarı yönlü risklerin olması, yurtiçinde gıda fiyatlarının seyrine dair belirsizlik, kuraklık riski, kur geçişkenliğinin henüz tamamlanmaması, ÜFE-TÜFE makasının 10 puanı aşması nedeniyle tüketimdeki canlanmanın üretici nezdinde fiyat artışlarına imkan tanıyabilmesi.”

Yılsonu Dolar/TL paritesi 8.30

Raporda, “Dolar/TL paritesi için modellerimizde kullandığımız yılsonu kapanış rakamı (teknik hesaplama) 8.30 seviyesinde bulunuyor. TCMB’nin yılın ilk yarısında sıkı para politikası duruşunu muhafaza etmesini ve politika faizinde herhangi bir değişikliğe gitmemesini bekliyoruz. Enflasyonda baz etkisi kaynaklı aşağı yönlü risklerin belirmesiyle ikinci yarıda faiz indirim süreci başlayabilir. 2021 sonunda politika faizini yüzde 12,50 düzeyinde değerlendiriyoruz. Ters dolarizasyon sürecinin ise zamana yayılmasını daha olası görüyoruz. Para politikasına olan güven arttıkça liraya olan yaklaşım da pozitif anlamda değişim gösterecek ve yabancı yatırımcıların ardından lokallerin de sürece katılmasına zemin hazırlayacak. Kısa vadede dolar/TL paritesinin 7.00’li seviyeleri ve hatta daha düşükleri test etmesini bekliyoruz” denildi.

BIST 100’de hedef fiyat 1900 seviyesi

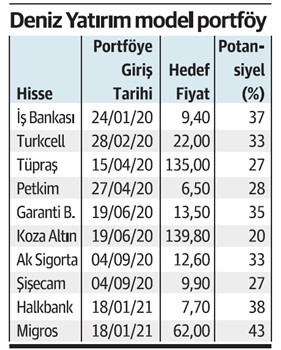

Tüm dünyada ve Türkiye’de hisse senetleri ve diğer finansal varlık gruplarında kısa vadede aşağı yönlü düzeltme riskinin yüksek olasılık görüldüğü belirtilen raporda, şöyle denildi: “Zamanlama açısından net bir şey söylemek mümkün olmasa da yılın ilk çeyreğinde bu durumun belirmesi bizler açısından şaşırtıcı olmayacak. Ancak, oyun değiştirici ciddi bir faktör belirmedikçe hisse senetlerine olan ilginin yerel ve global bazda 2021 yılında da sürmesi beklentisindeyiz. BİST 100 endeksi için 12 ay vadede hedef fiyat seviyesini 1900 puan olarak belirliyoruz.”

Yabancı yatırımcı sayısında azalışın gözlendiği dönemde yerli yatırımcı cephesindeki artış ve halka arzlara olan yüksek ilginin bankacılık endeksinin performans açısından görece geride kalmasına zemin hazırladığı kaydedilen raporda 2021’de bankalar için iyimserliklerinin arttığı vurgulandı. Rapora şöyle devam edildi: “En beğendiğimiz banka Halkbank. Halkbank’ın 2021 yılında yüzde 73 yıllık artış ile en yüksek kâr büyümesi elde edecek banka olmasını bekliyoruz. İkinci olarak İş Bankası’nı söyleyebiliriz. Değerleme açısından görece iyi kârlılığın yeterince fiyatlara yansımadığı fikrindeyiz. Bu iki hisseyi takiben Garanti, Yapı Kredi, Akbank ve Vakıfbank olarak sıralama yapılabilir. TSKB için ise olumlu dinamiklerin fiyata yansımış olduğunu düşünüyoruz.”