Buffett gibi uzun vadeli yatırımcı olmak gerçekten kârlı mı?

Sermaye piyasaları, sözlük anlamında uzun vadeli yatırımlara yönelik bir alan olurken, giderek kısalan hisse elde tutma sürelerine karşın son yıllarda “uzun vade” ya da popüler söylemle “değer yatırımları” ne kadar kazandırıyor?

Türkiye’de sermaye piyasalarına özellikle de Borsa İstanbul’a yönelik pandemiyle başlayan, enflasyon, kur ve halka arzlardaki getirilerin yüksek olmasıyla yoğunlaşan bir yatırımcı kitlesi oluştu.

Son yıllarda finansal özgürlük, temettü emekliliği gibi kavramlar giderek yükseliyor. Uzun vade hisse yatırımı denildiğinde akla ilk gelen isim Warren Buffett olurken, Türkiye’de de “al-unut” tarzında hisse yatırımlarının getirileri sıklıkla hesaplanıyor.

Türkiye Yatırımcı İlişkileri Derneği Başkanı (TÜYİD) verilerine göre, BİST 100 endeksinde elde hisse tutma süresi 2012 yılında yerli yatırımcılarda 40 gün olurken, yabancılarda 343 gün oluyor. 2023 yılına geldiğimizde bu süresinin 2022 dip seviyelerinden sonra yerli yatırımcıda 34, yabancı yatırımcıda 33 güne düştüğü görülüyor.

Uzun vade getiri

Yaklaşık bir hissede 1 ay kalabilen yerli ve yabancı yatırımcılar, Buffett tarzı uzun vade yatırımlar yaptığında gerçekten kâr edebilir mi?

ABD’de “muhteşem 7’li” diye geçen Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia ve Tesla hisselerinin 5 ve 10 yıllık getirileri Nvidia’nın son yıllardaki ivmesiyle ortalamada yüksek görünüyor.

Son 5 yılda ABD’de enflasyonun yüzde 22, 10 yılda da yüzde 31,82 oranında olduğu hesaplandığında bu 7 hissenin 5 yılda eşit ağırlıkta ortalamada yüzde 697,88, 10 yılda da yüzde 4.107 değer kazandığı görülüyor. Nvidia çıkarıldığındaysa 6 hissenin yükseliş ortalamaları sırasıyla yüzde 379 ve yüzde 851’e gerilese de yüksek görünüyor.

Türkiye’de aynı şekilde hisse getirileri nasıl değişiyor?

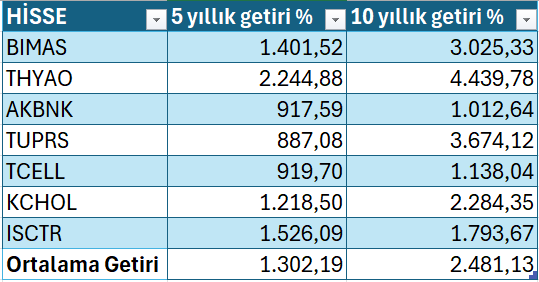

Muhteşem 7’li olarak Borsa İstanbul’da BİST 100 endeksinde ağırlığı en yüksek 7 hisse senedi şu şekilde oluyor:

Bim Mağazalar (BIMAS), Türk Hava Yolları (THYAO), Akbank (AKBNK), Tüpraş (TUPRS), Turkcell (TCELL), Koç Holding (KCHOL) ve İş Bankası C (ISCTR). (Hesaplamalarda bölünme, temettü hesaba katılmamıştır.)

5 yıllık süreçte bu 7 hissenin ortalama TL bazlı getirisi yüzde 1.302 seviyesinde olurken, 10 yılda ortalama getiri TL bazında yüzde 2.481 oranında oluyor.

Türkiye’de bu dönemde TÜİK TÜFE’ye göre enflasyondaki değişimler ise 5 yılda yüzde 460 oranında olurken, 10 yılda da yüzde 858 oluyor.

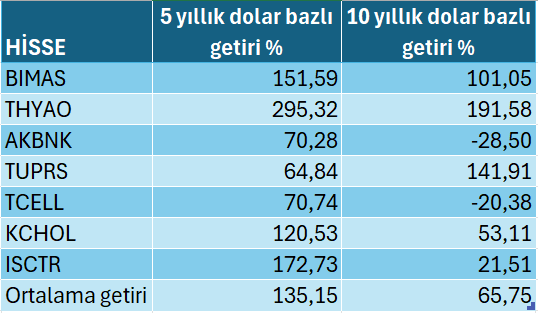

Türkiye’deki hisse senetlerinde asıl dikkat çekici kısım ise dolar bazlı getirilerde görülüyor. Özellikle son 5 yılda TL’nin değer kaybı da hesaba katılırsa getirilerin küresel karşılaştırmasında dolar bazlı fiyatlar üzerinden değişimi dikkat çekiyor.

Son 5 yılda BİST 100 endeksinde ağırlığı en yüksek olan 7 hissenin ortalama getirisi yüzde 135 olurken, 10 yılda ise zarar edenler de olduğu gibi ortalama yüzde 65,75 seviyesinde bir getiri sundukları görülüyor.

Altın ve ev ne kadar kazandırmış?

Alternatif alanlardaki getirilere bakıldığında da tablo netleşiyor.

5 yılda ons altının getirisi yüzde 69,51 olurken, 10 yılda ise yüzde 88,79 seviyesinde değer kazanıyor. Gram altın ise 5 yılda yüzde 912, 10 yılda yüzde 2.835 seviyesinde getiri sunuyor.

5 yılda TCMB’nin birim fiyatları üzerinden ev fiyatlarında değişim de yüzde 1.128 olurken, 10 yılda değişim ise yüzde 1.994 seviyesinde oluyor.

Her yatırımcının risk ve getiri beklentisi farklı olduğundan bu tabloyu da farklı değerlendiriyor.