TL’ye geçiş süreci firmalara ek döviz talebi yaratmadı

Merkez Bankası uzmanları, kur korumalı mevduat (KKM) hesapları için getirilen TL mevduata dönüştürme hedefl erinin, dövizden dönüşümlü mevduat (DDM) sahibi tüzel kişilerin, vade sonlarındaki döviz talebine etkilerini analiz etti.

TCMB ekonomistlerinin yaptığı analizde döviz dönüşümlü KKM ile ilgili başlatılan TL'ye geçiş sürecinin ek bir döviz talebi yaratmadığı, vadesi dolan firmaların nette döviz alıcısı olma ihtimalinin yapılan düzenlemeler sonrasında belirgin oranda düştüğünü yazdı.

Merkez Bankası bir yıl aradan sonra Merkezin Güncesi adlı araştırma analizlerine yeniden başladı. Merkez Bankası ekonomistleri Yusuf Emre Akgündüz ve Ünal Seven tarafından hazırlanan çalışmada döviz dönüşlü kur korumalı mevduat sahibi firmaların döviz alım davranışları incelendi. Piyasada ses getiren ve ekonomistler arasında tartışılan çalışmada Merkez Bankası ekonomistleri döviz dönüşümlü KKM ile ilgili başlatılan TL’ye geçiş sürecinin ek bir döviz talebi yaratmadığı, vadesi dolar firmaların nette döviz alıcısı olma ihtimalinin de yapılan düzenlemeler sonrası belirgin oranda düştüğü vurgulandı.

Çalışmada Merkez Bankası’nın uyguladığı sıkılaşma sürecinin bir hedefinin de Türk lirasına olan talebi artırmak olduğu vurgulanarak TL mevduatın toplam mevduattaki payını artırarak para politikası aktarım mekanizmasının güçlendirilmesi planlandığı kaydedildi. Bu doğrultuda 20 Ağustos’ta yapılan düzenleme, bankalara vadesi gelen kur korumalı mevduat (KKM) ve dövizden dönüşümlü kur korumalı mevduat (DDM) hesaplarını TL mevduata dönüştürme hedefl eri getirdiği hatırlatıldı.

28 bin 472 firma için haftalık veri seti oluşturuldu

Çalışmaya göre DDM vadesi dolan hesap sahipleri elde ettikleri TL likidite ile spot piyasada döviz talebi oluşturabiliyor. Dolayısıyla bahsedilen düzenlemenin başarılı olup olmamasının bir kriteri de vade bitiminde ortaya çıkan döviz talebindeki değişim. Çalışmada, ekonomistler DDM hesap sahibi tüzel kişilerin vade sonlarındaki döviz alım ve satımları ve 20 Ağustos 2023 tarihinde duyurulan makroihtiyati düzenlemelerinin bu işlemlere etkisi analiz edildi. Bu amaçla, 1 Mayıs 2023’ten sonra dönüşüm vadesi gelen firmaların vadenin dolduğu hafta içerisinde spot piyasada gerçekleştirdikleri döviz alım ve satım işlemleri incelendi. 1 Mayıs – 21 Kasım 2023 döneminde herhangi bir haftada DDM vadesi dolan 28 bin 472 firma için vadesi dolan hesaplara ait mevduat tutarları ve döviz alım-satım işlemleri birleştirilerek haftalık bir veri seti oluşturuldu.

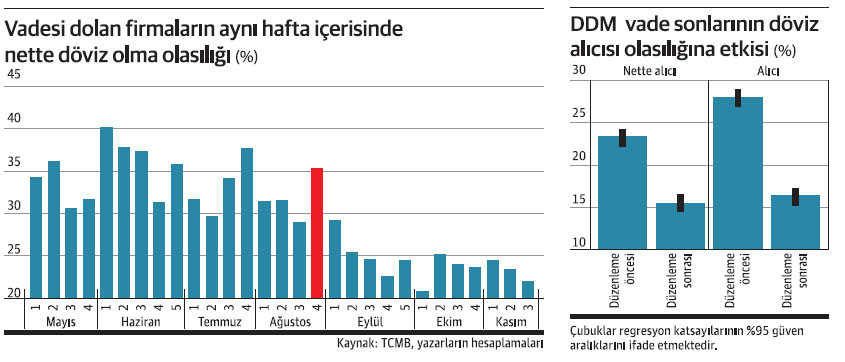

Çalışmaya göre analiz kapsamındaki firmaların yaklaşık yüzde 30’u dönüşüm vadesinde nette döviz alıcısı iken bu oran 20 Ağustos tarihli düzenleme sonrasında belirgin şekilde düşüş gösterdi. Düzenlemenin döviz talebi üzerindeki olumlu etkisi eylül sonrası dönemde de devam etti ve daha az oranda firmanın vade sonunda nette döviz alıcısı olduğu görüldü. Aynı örneklemdeki firmaların yaklaşık yüzde 8’inin ise vade sonu gelen DDM hesabının olmadığı haftalarda nette döviz alıcısı olduğu gözlendi.

Vade sonu net döviz alıcısı olma ihtimalleri geriledi

Merkez Bankası ekonomistleri çalışma için firma seviyesinde mikro verilerle regresyon analiziyle de test edildiğini ve regresyon analizlerinde, DDM hesaplarının vadesinin dolduğu haftalarda firmaların nette döviz alıcısı olma ihtimali ile 20 Ağustos 2023 tarihinde duyurulan ve 28 Ağustos haftası sonrasında uygulanan düzenlemelerin etkinliğinin ölçüldüğü belirtildi. Analizde farklı firmaların farklı döviz ihtiyaçları bulunduğu göz önüne alınarak, firma heterojenliğini kontrol etmek için firma sabit etkileri ve dönemsel etkileri kontrol etmek için hafta sabit etkiler kullanıldı. Diğer bir ifadeyle, aynı firmanın düzenleme öncesi ve sonrasında döviz alımına vade bitiminin etkisi ölçüldü. Bu ölçümlemelerin sonuçlarına göre DDM vadesi dolan firmaların nette döviz alıcısı olma ihtimali örneklemdeki diğer firmalara göre ortalamada yüzde 23,4 daha yüksek oldu. Bu oran 28 Ağustos sonrasında yüzde 15,4 seviyesine düştü. DDM vadesi dolan firmaların döviz alıcısı olma ihtimali örneklemdeki diğer firmalara göre ortalamada yüzde 27,8 daha yüksekken bu oran 28 Ağustos sonrasında yüzde 16,3 seviyesine geriledi.

Çalışmanın yazarları, yeni politika çerçevesinde yapılan düzenlemede tanımlanan hedefl er ve faiz oranlarındaki artışın bir sonucu olarak Türk lirası mevduat payının artışı hedefl enirken atılan adımların sonuçlarının da yakından izlendiğini vurgulayarak “Bu çalışmada özet bulgularına yer verilen etki analizlerine göre, DDM ile ilgili başlatılan TL’ye geçiş süreci ek bir döviz talebi yaratmadığı gibi, vadesi dolan firmaların nette döviz alıcısı olma ihtimali yapılan düzenlemeler sonrasında belirgin oranda düşüyor. Analiz bulguları, düzenlemenin bu boyutta başarılı olduğunu ve atılan adımlar sonrasında ek döviz talebi oluşturulmadan TL mevduata geçişin desteklendiğini gösteriyor” dedi.

TCMB'den dezenflasyon videosu

Öte yandan Merkez Bankası, Merkezin Güncesi’nin yanı sıra Herkes İçin Ekonomi videolarını da yeniledi. Merkez Banası Herkes İçin Ekonomi’de video ile dezenflasyon sürecini anlattı. Videoda dezenflasyonun neden istenen bir süreç olduğu vurgulandı. Videoda, dezenflasyonun ne olduğu, neden istenildiğine ilişkin bilgiler verilerek, şu noktalara dikkat çekildi: “Dezenflasyon fiyat artış hızının azalması anlamına gelmektedir. Yüksek enflasyondan düşük enflasyona geçiş sırasında düşen enflasyon sürecine dezenflasyon denir. Dezenflasyon sürecinde enflasyon oranı azalır. Dezenflasyonla birlikte paranın satın alma gücü kademeli olarak toparlanır. Ulusal paranın tasarruf işlevi öne çıkar.”

EKONOMİSTLER ÇALIŞMAYI NASIL TARTIŞTI

Ekonomist Uğur Gürses: KKM’si olan firmaların vade sonunda daha az oranda net döviz alıcısı olduğunu anlatıyor. Eski alışkanlık devam ediyor, ne kadar döviz cinsi yükümlülüğü olduğunu anlatmadan, ne kadar döviz karşılığı çözülme olduğunu söylemeden etrafında dolaşarak anlatmaya çalışıyorlar. Şeffaflığı deneyin, etkili olur.

Dr. Altuğ Özaslan: TCMB Blog’unda yayınlanan analize göre KKM dönüşlerinde kurumsalların ek döviz talebi oluşmadığı ve düzenlemelerin başarılı olduğu bulgusu paylaşılmış. Yönetilen ve yönlendirilen kur seviyesi TCMB 20 yıldaki en yüksek mevduat faizinin etkisinin daha yüksek olduğunu düşünüyorum. Çerçeveye bütünsel bakarsak, KKM düzenlemesinin etkisi bence tek başına yetersiz kalır.

Ekonomist Kerim Rota: Bu çalışmayla ilgili aklıma takılan iki konu şöyle: Birincisi yazıda bahsedilen şirketlerin DDM’den dövize dönüş talebinin azalması sadece 20 Ağustos’ta ilan edilen kur korumalı hesaplara yönelik düzenlemelerle ilişkilendirmek doğru mu? 28 Temmuz’da başkan yardımcıları değişimi sonrası yapılan ilk PPK toplantısında (24 Ağustos) yüzde 17,5’ten yüzde 25’e yükseltilen politika faizi ve para politikasının daha da sıkılaşacağı yönlendirmesi oyun değiştirici oldu. Haziran ve temmuz PPK’da alınan kararları “yerel seçime kadar makyaj” olarak okuyan aktörler, ağustos sonrası özellikle TL kredi ile hammadde veya stok finanse etmenin akıllıca olmadığını hızlıca gördüler. Bu da net döviz alımlarını düşürmüş olabilir. İkincisi bankalar hala seçim öncesinde olduğu gibi döviz alım/satım arasındaki makası yüzde 2-3 arasında belirlemeye devam ediyor. Bunun normalleşmesi için ekonomi yönetimi de bir adım atmıyor. DDM dönüşlerinde TCMB’nin saatlik belirlediği kurdan döviz alma hakkı olan firmalar gerçekte döviz ihtiyaçları olmasa bile bu kurdan dövizi TCMB’den satın alıp sonrasında bankalalra satmayı tercih ediyorlar. Bu da incelenen dönemlerden bağımsız olarak firmaların TCMB’den döviz satın almalarını teşvik eden bir durum ortaya çıkıyor. (Net döviz alıcısı olmasalar bile brüt alım tutarını arttırıyor.)