Yakın izlemeye alınan krediler alarm veriyor!

Anapara ve faiz ödemelerinde zayıflama olmakla birlikte kontrol altında tutulması durumunda ciddi risk oluşturmayan krediler olarak anılan “yakın izlemedeki krediler”de yukarı yönlü hareketlilik gözleniyor

Şebnem TURHAN

Bankacılık sektörünün canlı kredi olarak sınıflandırdığı ödemesi 30-90 gün geciken kredilerin yer aldığı yakın izlemedeki krediler son dönemde bir trend değişikliği yaşıyor. Üç bankacılık sektörü kaynağı yakın izlemedeki kredilerde yukarı yönlü hareket yaşandığını belirtirken sektörde dikkatlerin bu konuda yoğunlaştığını vurguladı.

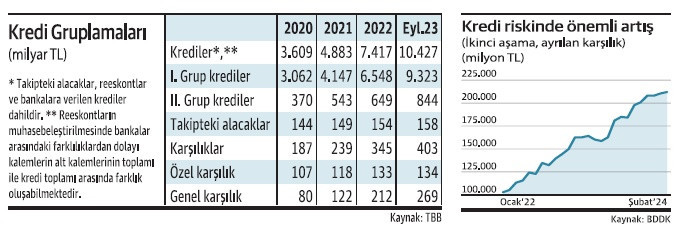

Yükselen faizler, yüksek enfl asyon ortamı ve sıkı para politikası bankacılık sektöründe kredilerin dağılımında değişikliğe yol açıyor. Üç bankacılık sektörü kaynağının verdiği bilgiye göre yakın izlemedeki kredilerde bir kıpırdanma var. Kaynaklar, şu an çok büyük bir hareket olmadığını söylerken bir trend değişimi yaşandığına ise dikkat çekti. BDDK şubat ayı verisine göre bankacılık sektörünün yakın izlemedeki krediler için ayırdığı karşılık 212.9 milyar lirayı bulurken geçen yıl şubata göre yüzde 30 artışa işaret ediyor.

30-90 gün ödemesi geciken yakın izlemede

30-90 gün ödemesi geciken yakın izlemede

Bankacılık sektöründe krediler başlıca üç grupta değerlendiriliyor. İlk iki grup canlı krediler olarak tanımlanıyor. Birinci grup standart nitelikli krediler, bunlar ödemeleri süresinde yapılan veya 30 günden fazla gecikmeyen, gelecekte de geri ödeme sorunları beklenmeyen, teminatlara başvurulmaksızın tamamen tahsil edilebilecek nitelikte olan krediler olarak sınıfl andırılıyor. İkinci grup ise yakın izlemedeki krediler olarak adlandırılıyor. Bu krediler makroekonomik şartlardaki veya borçlunun faaliyet gösterdiği sektörlerdeki veya bunlardan bağımsız olarak borçluya ilişkin olumsuz gelişmeler nedeniyle borçlusunun ödeme gücünde veya nakit akımında olumsuz gelişmeler gözlenen ya da bunun gerçekleşeceği tahmin edilen krediler diye belirtiliyor. Bu gruptaki kredilerin ödemeleri 30-90 gün arası geciken kredileri kapsıyor.

Varlık yönetim şirketlerine satış hızlandı

Son üçüncü grup ise takibe düşen krediler olarak biliniyor. Bu gruptaki krediler teminatların net gerçekleşebilir değerinin veya borçlunun özkaynaklarının borcun vadesinde ödenmesini karşılamada yetersiz bulunması nedeniyle teminata başvurulmaksızın tamamının tahsil imkanı sınırlı olan ve gözlenen sorunların düzeltilmemesi durumunda zarara yol açması muhtemel olan krediler olarak sınıflandırılıyor. Ve bankacılık sektörü bu tarz kredileri tahsili gecikmiş alacak olarak sınıfl andırıp dönem dönem de varlık yönetim şirketlerine satışını gerçekleştiriyor. Yeni yılla birlikte ise bankacılık sektörünün tahsili gecikmiş alacak satışı hızlandı, bu yılın tamamında sektörün varlık yönetim şirketlerine devretmesi beklenen miktarın 13 milyar lirayı aşması tahmin ediliyor.

Tahsili gecikmiş alacak olma potansiyeli

Birinci grup hiçbir sıkıntısı olmayan kredilerken ikinci grup yakın izlemedeki krediler üçüncü gruba tahsili gecikmiş alacak kısmına geçebilme potansiyeli olan krediler. Bu krediler ile ilgili veriyi Türkiye Bankalar Birliği üçer aylık dönemler itibariyle yayımlıyor. TBB’nin yakın izlemedeki kredilere ilişkin son verisi Eylül 2023 dönemine ilişkin. Henüz 2023 sonunun açıklamadı TBB. Buna göre ikinci gruptaki kredilerin büyüklüğü 844 milyar lira seviyesinde. Bu gruptaki krediler toplam kredilere oranı yüzde 8,1 seviyesinde. 2020 yılında bu oran yüzde 10,2, 2021'de yüzde 11,1, 2022 sonunda ise yüzde 8,8 idi. Hatırlanacağı üzere 2020 pandemi döneminde kredilerin tahsili gecikmiş alacak olarak sınıfl andırılmasına yönelik şartlarda bir gevşeme yapılmıştı. Kredilerde normale dönüş yavaş yavaş gerçekleşiyor.

Bankalarda yakın izlemeye yakın takip

Bankacılık sektörü kaynakları son dönemde yakın izlemedeki kredilerin büyüklüğünde bir kıpırdanma olduğunu dile getirdi. Bir bankacılık sektörü kaynağı banka kapsamında gerçekleştirdikleri toplantılarda yakın izlemedeki kredilerin artışının önemli bir gündem maddesi olduğunu ve bu artışın takip edilmesi gerektiğinin vurgulandığını söyledi. Bir özel mevduat bankası kaynağı ise yakın izlemedeki kredilerde kıpırdanma olduğunu vurgulayarak özellikle bireysel ihtiyaç kredisi ve kredi kartında kapasite üstü harcamaların bunda etkili olduğunu ifade etti. Bir başka özel banka kaynağı da çok artış olmasa da yakın izlemedeki kredilerde kıpırdanma olduğunu söyledi.

Yakın izleme için ayrılan karşılık 212.9 milyar lira

TBB verileri oldukça geride kalsa da bankacılık sektörü uzmanları yakın izlemedeki kredilerin seyrini takip için Bankacılık Düzenleme ve Denetleme Kurumu’nun aylık verilerini kullanıyor. BDDK aylık verilerinde bankacılık sektörünün üç gruptaki krediler için ayırdıkları karşılıkların bilgisi yer alıyor. Aylık verilerde bilanço kısmında beklenen zarar karşılıkları bölümünde birinci aşama standart krediler için ayrılan karşılığı, kredi riskinde önemli artış ikinci aşama bölümü ise yakın izlemedeki krediler için ayrılan karşılık miktarını içeriyor. Bankacılık sektörü uzmanı ortalama olarak bankaların yakın izlemedeki krediler için ayırdığı karşılık oranının kredi toplamının yüzde 20'si olarak hesaplandığını söyledi. BDDK'nın şubat verisine göre ikinci aşama yani yakın izlemedeki krediler için ayrılan karşılık 212 milyar 897 milyon lira seviyesinde. Basit bir hesaplama yapıldığı takdirde bankalar kredilerin yüzde 20'si kadar karşılık ayırdıysa yakın izlemedeki kredilerin 1 trilyon lira seviyesinde olması muhtemel.

Bankacılık sektörü kaynakları özellikle mart ve nisanda yakın izlemedeki kredilerdeki artışın daha belirgin olduğunu vurguladı. Yani 6 Mayıs’ta açıklanacak olan BDDK mart ayı verileri yakın izlemedeki kredilerde artış trendine ilişkin daha önemli bilgi verecek ancak şubat itibariyle geçen yıl şubat ayına göre yakın izlemedeki krediler için ayrılan karşılık oranında artış yüzde 30 seviyesinde bulunuyor.

Ayrılan karşılıkta en yüksek artış yabancı mevduatta

Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) şubat ayı verilerine göre yakın yakın izlemedeki krediler için ayrılan karşılıklarda geçen yıla göre en yüksek artış yabancı mevduat bankalarında gerçekleşti. Kamu mevduat bankaları şubat itibariyle 91.8 milyar lira karşılık ayırdı yakın izlemedeki kredileri için ve geçen yıla göre yüzde 24,22 artış yaşandı. Yerli özel mevduat bankaları ise 48.6 milyar lira karşılık ayırdı, geçen yıl şubata göre artış yüzde 30,2 seviyesinde. Yabancı mevduat bankaları ise şubatta yakın izlemedeki krediler için 57.5 milyar lira karşılık ayırdı. Bu geçen yıl şubat ayına göre artışın yüzde 34,6 olduğunu ortaya koyuyor.

Son iki ay daha yakından izlenecek

Bankacılık sektörü akademisyeni BDDK verilerinden ayrılan karşılık miktarının yakın izlemedeki kredilerin hareketinin çok hızlı olmadığını ancak bir trend değişikliğinden bahsedilebileceğini söyledi. Akademisyen yakın izlemedeki krediler için ayrılan karşılıktaki hareket için iki olasılıktan bahsedilebileceğini belirterek ya bu kredilerin tahsil edilerek birinci aşamaya çıktığını ya da yeni eklenen yakın izleme kredilere karşılık eskilerin tahsili gecikmiş alacak şekline dönüşmüş olabileceğini vurguladı. Bu nedenle de yakın izlemedeki kredilerde hızlı bir artış yaşanmamış olabileceğini söyleyen akademisyen son iki ayın verilerinin ise daha yakından izlenmesi gerektiğine işaret etti.