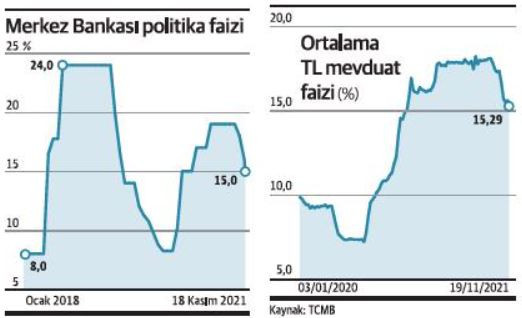

Politika faizi düşerken, mevduat faizi artıyor

Merkez Bankası'nın 4 puanlık indirimi politika faizini yüzde 15'e çekerken bankaların TL mevduata uyguladıkları faizi yüzde 15'in üzerinde yer alıyor. Bankacılık kaynakları geçen hafta TL mevduatta yaşanan hızlı çözülmeye karşı ve rasyoların bozulmaması için bu adımların atıldığını belirtti.

Şebnem TURHAN

Merkez Bankası eylül ayından bu yana politika faizinde 4 puan indirim yaptı ve politika faizini yüzde 15’e çekti. 16 Aralık’taki Para Politikası Kurulu toplantısında da indirimin sürmesi bekleniyor. İndirimlerin ardından Cumhurbaşkanı Erdoğan’ın da yeni ekonomik programa geçildiğini ve düşük faizin süreceğini sık sık vurgulaması Türk Lirası’nda büyük dalgalanmalar yaşattı. Dün de dolar/TL 12.5 liranın üzerinde hareketini sürdürdü. İşte Türk Lirası’ndaki son dönemde yaşanan sert değer kaybı TL mevduat yatırımcısını oldukça olumsuz etkiledi. Bankacılık kaynakları TL mevduatta çözülme ve dövize kayma yaşandığına işaret ederken bu durumun temel göstergelerini riske atmaması için de bankaların TL mevduat faizlerinde yeniden yükselişe geçtiğini dile getirdi. Kaynaklar, özel bankalar yüzde 16-18 arası TL mevduat faizi uygularken kamuda bu oranın yüzde 16,25-17 seviyesinde değiştiğini söyledi.

TL’deki değer kaybı öncelikle döviz kredilerinin TL karşılığını yükselttiği için bankaların sermaye yeterlilik oranlarına etki ediyor. Nitekim geçen hafta perşembe günü Merkez Bankası, Bankacılık Düzenleme ve Denetleme Kurulu ve Türkiye Bankalar Birliği üyesi banka genel müdürlerinin yaptığı toplantıda da edinilen bilgiye göre bu konu gündeme geldi. Hatta ihtiyaç durumuna göre sermaye yeterlilik oranı gibi düzenlemelerde bir değişiklik olma ihtimali olduğu ancak bunun uluslararası normlara uygun olarak yapılacağı da edinilen bilgiler arasında yer aldı.

Bankacılık sistemine yönelik yazılan raporlarda da 2018 yılı kur oynaklığı ve sonrası dönemde görüldüğü üzere, bankaların TL'nin değer kaybından döviz kredileri için ayrılan karşılıklar ve sermaye yeterlik rasyolarının baskılanması tarafında olumsuz etkilenme olasılıkları yüksek olduğu dile getirildi. Özellikle küçük ölçekli, sermaye yeterlilik rasyoları (SYR) sınırda olan kamu ve özel sektör bankalarında tedbir amaçlı sermaye artışı haberleri görülmesinin olası olduğu vurgulanıyor.

Uluslararası yatırım kurumu JPMorgan da, Türk bankacılık sisteminde şu anda fon sorunu yaşandığına dair işaretler görmediğini belirtti ve döviz hareketlerinin mevduatlarda volatilite ya da dış borç döndürme oranına dair sorun yaratması daha büyük endişe kaynağı. JP Morgan bu risklerin de uzak olduğunu düşünüyor.

Rasyolar için faizler yükseltiliyor

Tüm bu gelişmeler bankaları TL mevduat faizlerinde yeniden bir değerlendirme yapmalarına yol açtı. Öyle ki geçen hafta dolar/ TL’nin 13.49 liraya kadar çıktığı gün bazı küçük özel bankalar TL mevduata yüzde 18 faiz oranı verdi. Ki bu yüzde 15 politika faizi düşünüldüğünde oldukça maliyetli bir fonlamaya işaret ediyor. Küçük bankaların yanı sıra Türkiye’nin büyük yabancı sermayeli bankalarının da TL mevduat faizlerinde günden güne yükseliş yaşanıyor. Geçen hafta salı günü yüzde 15,5 mevduat faizi veren yabancı banka bunu yüzde 16’ya kadar yükseltti. Bankacılık kaynaklarından edinilen bilgiye göre kamu bankalarında da yüzde 16,5-17 arasında TL mevduat faizine rastlanabiliyor. Bu adımlar bir yandan olumlu karşılanıyor çünkü artan dolarizasyona çare olmasa da bir miktar hız kesmesine yarayabilecek TL mevduat faizindeki artış. Ancak bir yandan da risk çünkü politika faizi yüzde 15’e düşmüşken kredi faizlerinde düşüşün sürmesinin öne fonlama maliyetinin artmasıyla riske girmiş oluyor.

Bankacılık kaynakları bankalar için de bu durumun sıkıntılı olduğunu belirtirken tam net faiz marjı açılıyor ve bankalar kazanıyor derken tekrar marjın kapanıyor olması anlamına geldiğini kaydederken TL mevduat faizlerindeki artışın ticari kredi faizlerinde de yükseliş yaşatacağına dikkat çekti. Aynı kaynak geçen hafta çekilen TL mevduat sonrası bankaların bilançolarında TL’yi tutturmak daha doğrusu kredi mevduat rasyosu için faizlerde yükseliş yaptığını ifade etti.

Bir başka bankacılık kaynağı ise bankaların fonlama ihtiyacı için TL mevduat faizini yükselttiklerini kaydetti. Merkez Bankası’nın yüzde 15 fonlamasında azalma olduğunu ileri süren bankacılık sektörü uzmanı sermaye yeterlilik rasyosu için de bankaların TL mevduatı yüksek tutmaya çalıştıklarına işaret etti.

Bankalardan gelen bildirimlere göre mevduatın büyüklüğü arttıkça uygulanan TL mevduat faizi de yükseliyor. Ancak kaynaklar dolar/TL'de yükselişin nereye kadar süreceği konusunda öngörü yapılamadığı için yatırımcıların henüz faiz artışı olsa da TL mevduata doğru eğilim gözlemediklerini kaydetti.

Sektörde 10 ayda mevduat artışı %25,6

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) ekim ayına ilişkin bankacılık sektörü toplu bilançosunu açıkladı. Buna göre Ekim 2021 döneminde bankacılık sektörünün, aktif büyüklüğü 7 trilyon 374 milyar 436 milyon TL oldu. Sektörün aktif toplamı 2020 yılsonuna göre 1 trilyon 267 milyar 994 milyon TL arttı. Ekim 2021 döneminde en büyük aktif kalemi olan krediler 4 trilyon 181 milyan 923 milyon TL, menkul değerler 1 trilyon 242 milyar 945 milyon TL oldu. . 2020 yılsonuna göre sektörün toplam aktifi yüzde 20,8, krediler toplamı yüzde 16,9, menkul değerler toplamı yüzde 21,5 oranında arttı. Bu dönemde kredilerin takibe dönüşüm oranı yüzde 3,50 oldu. Bankaların kaynakları içinde, en büyük fon kaynağı durumunda olan mevduat 2020 yılsonuna göre yüzde 25,6 artışla 4 trilyon 340 milyar 506 milyon TL’ye yükseldi. 2020 yılsonuna göre özkaynak toplamı yüzde 10,9 artışla 664 milyar 932 milyon TL olurken, Ekim 2021 döneminde sektörün dönem net kârı 66 milyar 87 milyon TL, sermaye yeterliliği standart oranı ise yüzde 17,31 seviyesinde bulunuyor. Sektörün net karı geçen yıla göre yüzde 32,17 artış gösterdi.

Türkiye’nin CDS’leri 500’ü geçti

TL yeni haftaya negatif ayrışmayla başladı. Dolar/ TL 12.82 liraya kadar yükselirken gün içinde 12.5 liranın üzerindeki hareketini sürdürdü. Türkiye’nin 5 yıllık ifl as risk primi CDS’leri ise 502 puana yükseldi. Böylece risk primi dolar/TL'deki hızlı yükseliş sonrasında 1 yılın zirvesine tırmandı. CDS en son 2020 Kasım’ında ekonomi ve Merkez Bankası yönetiminde değişiklik yaşanmadan hemen önce bu seviyelerde idi. CDS, 2021 Mart ayındaki Merkez Bankası başkanı değişikliği sonrasındaki seviyesini de geride bıraktı. Öte yandan Türk hazine eurotahvilleri, daha çok kurda yaşanan yüksek değer kaybı sonrası satış görürken, varyantın EM ekonomilerine olumsuz yansıma ihtimalinin fiyatlanması da 5yıllık ülke risk primini 500 baz puanın üzerine çıkardı.

Değer kaybı Garanti hisselerinin alım maliyetini düşürüyor

Garanti Bankası'nın ana hissedarı İspanyol BBVA'nın CEO'su Onur Genç, Türkiye'de kısa vadeli risklerin farkında olduklarını, şu anda TL'deki değer kaybının bankaya fayda sağladığını belirtti. Genç, "İki konuda değişiklik var; para birimindeki değer kaybı alım teklifimizin değerinin değişmesini sağladı" dedi. Genç, anlaşmaya TL bazında varıldığı için değer kaybının ardından anlaşmanın maliyetinin 1.8 milyar Euro’ya gerilediğini ve BBVA'nın sermayesine olan etkisinin başlangıçta öngörülen 1.4 milyar Euro’dan yaklaşık 1.1 milyar Euro’ya düştüğünü belirtti.