Bankacılık sektöründe gözler risk analizinde

Bankacılık sektörü bir haftada karşı karşıya kaldığı düzenlemeler nedeniyle sıkıntıda. Özellikle gerçek kişilerin TL dönüşüm oranına ek hedef getirilmesi sektör kaynaklarının deyimiyle bankaları krize soktu. Sektör şu an KKM’ye yüksek faiz vermekle sabit kuponlu tahvil almak arasında seçim için risk analizi yapıyor.

ŞEBNEM TURHAN

Türkiye’de seçimlerin ilk turunun geride bırakıldığı geçen hafta Merkez Bankası iki önemli adımla piyasada etkili oldu. Pazartesi getirilen kredi kartı nakit avans ve kuyum harcamalarına yönelik düzenleme cuma kaldırılırken gerçek kişiler için TL mevduat dönüşüm oranı ek hedefi ise geçerli olmaya devam ediyor. TL dönüşüm oranı ek hedefi sektörü tam anlamıyla alt üst etti. Bankacılık sektörü kaynakları uygulamanın devreye alındığı çarşamba günü banka yönetimlerin acil toplandığını, ne yapacaklarının kararını vermeye çalıştıklarını söyledi. KKM’ye yüksek faiz vermeye yönlendiren uygulama bunu yapmayan bankanın ise sabit faizli menkul kıymet alımlarını artırması zorunluluğunu doğuruyor. Kaynaklar, sektörün iki zarardan birini seçebilmek için risk analizi yaptığını söyledi.

KKM ve döviz mevduatın payı yüzde 62,7

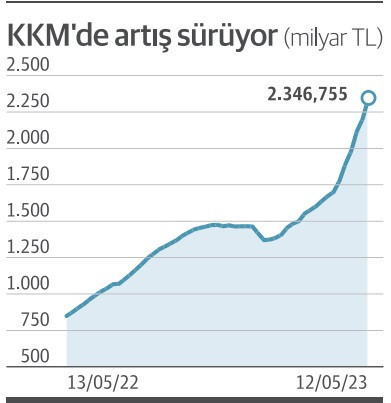

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) haftalık verilerine göre kur korumalı mevduat büyüklüğü 12 Mayıs itibariyle 2 trilyon 346 milyar 755 milyon liraya ulaştı. Geçen yılsonundan bu yana 931 milyar 452 milyon liralık artış var. Kaynaklar sektörün KKM faizinin üzerine prim uygulamaya da başlamasıyla tüzel kişilerin dövizden dönüşlü KKM hesaplarının çok daha hızlı arttığını vurguladı. Seçim öncesi 1.5 ayda KKM hesapları 31 milyar dolar arttı ve 119.9 milyar dolara ulaştı. KKM, BDDK verilerine göre toplam 532.8 milyar dolar olan döviz ve TL mevduatın yüzde 22,5’ini oluşturuyor. Ancak uzmanlar KKM’nin de döviz endeksli bir hesap olduğunu döviz mevduatıyla birlikte değerlendirildiğinde ise KKM ile yabancı para mevduatın toplam mevduatın yüzde 62,7’sine dayandığına dikkat çekti.

KKM dönüşleri son haftalarda yoğunlaştı

KKM vade sonları ise son haftalarda hızlandı. 14 Mayıs seçiminden önceki son üç işlem günü ve seçim sonrası ilk hafta sektör KKM dönüşlerinin yoğun olduğunu KKM’den çıkış yapanların ise dövizlerini istediğini ve bunun da piyasayı sıkıştırdığını vurguladı. Hesaplamalara göre her hafta yaklaşık 10 milyar dolarlık KKM vade sonu yaşanıyor. Geçen hafta bazı büyük bankaların faiz üzerine prim uygulamasına son verdiğini söyleyen bankacılık sektörü kaynakları geçen hafta çarşamba günü Merkez Bankası’nın ek dönüşüm hedefi uygulamasını getirmesinin arkasında yatan nedenlerden birinin de bu olduğunu kaydetti.

Nitekim Merkez Bankası verileri net uluslararası döviz rezervlerinin 2.33 milyar dolara, toplam rezervlerin ise 105.13 milyar dolara gerilediğini ortaya koydu.

Ek dönüşüm hedefi hesapları alt üst etti

İki farklı bankacılık sektörü kaynağı geçen çarşamba günü gelen ek dönüşüm hedefi sonrası sektörün durumunu “Bankacılar perişan. Sektör kriz yaşıyor” cümleleriyle özetledi. Kaynak, bankacılık sektörünün ek oranlarla birlikte temmuza kadar çok yoğun bir KKM dönüşü sağlamaları gerektiğini vurgulayarak dövizin nereden bulunacağı konusunun en büyük gündem olduğunu vurguladı. Döviz bulma sorununu sektörün yetkililere de ilettiğini belirten bankacılık sektörü kaynağı yetkililerin ise bankacılara “ister müşteriye eurobond veya yurtdışı hisse senedi portföyü bozdurun, ister yurtdışındaki parayı getirterek döviz dönüşümüyle KKM yapmayı başarın” dediğini ileri sürdü. TL mevduat faizlerinin bile yüzde 42 seviyelerine dayandığını dile getiren bir diğer kaynağın ise aylık ek dönüşüm hedefinin bankacılık sektörünü mahvettiğini kaydetti. Müşterileri nasıl ikna edeceklerini bilemediklerine işaret eden kamu bankasına yakın sektör kaynağı ise aylardır tek gündemlerinin KKM ve KKM hedefleri olduğuna dikkat çekti. Mevduat kredi faizlerinin yüzde 42’ye dayanmışken bankacılık sektörünün kredi vermesinin mümkün olmadığına vurgu yapan sektör kaynağı bankaların risk analizi yapmaya başladığını dile getirdi. Kaynak, yüksek KKM faizi vermenin de KKM hedeflerinin tutturamayıp sabit kuponlu tahvil alımlarının da sektör için zarara işaret ettiğini söyleyerek şimdi sektörün hangisinde daha az zarar olacağını ölçmeye çalıştığına dikkat çekti.

■ TL mevduat faizi oranı 4 yılın zirvesinde

Merkez Bankası haftalık verilerine göre TL mevduat faizleri hızla yükselmeye devam ediyor. 1 aya kadar vadeli TL mevduat faizi 12 Mayıs haftasında bir önceki haftaya göre 1.56 puan artarak yüzde 20,28'e çıktı, 3 aya kadar vadeli TL mevduat faizinde ise 1.42 puanlık artışla faiz yüzde 30,47'ye yükseldi. 1 yıla kadar vadeli TL mevduat faizinde ise bir haftada 1.91 puanlık artış oldu. Toplam TL mevduat faizinde ise 1.38 puanlık artışla faiz oranı yüzde 22,50'ye kadar çıktı. Bu oran 5 Temmuz 2019 haftasından bu yana toplam TL mevduat faizindeki en yüksek seviyeye işaret ediyor. TL mevduat faizinde yükseliş sürerken dolar mevduat faizlerinde ise 6 aya kadar vadeli mevduatlarda yüksek oranlar korunuyor. 28 Nisan haftasında 6 aya kadar vadeli dolar mevduat faizi yüzde 5,5'e çıkmıştı, 12 Mayıs haftasında ise yüzde 4,41 oldu. Toplam dolar mevduat faizi de yüzde 2,23 olarak hesaplandı.

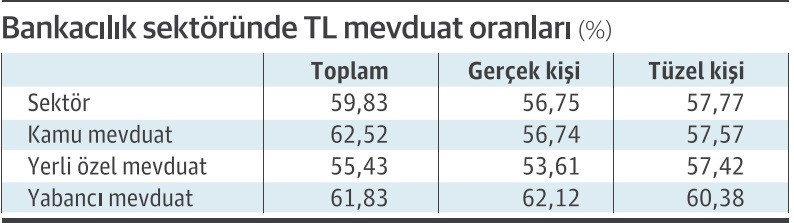

Gerçek kişilerde TL mevduat oranı %56,75

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre bankacılık sektöründe gerçek kişilerde TL mevduat oranı yüzde 56,75 seviyesinde bulunuyor. Tüzel kişilerde ise bu oran yüzde 57,77 olarak hesaplandı. Kamu mevduat bankalarında ise gerçek kişilerde TL mevduat oranı yüzde 56,74 iken tüzel müşterilerde yüzde 57,57 oldu. Yerli özel mevduat bankalarında gerçek kişilerde TL mevduat oranı yüzde 53,61 iken tüzel kişilerde yüzde 57,42. Yabancı mevduat bankalarında ise gerçek kişilerde TL mevduat oranı yüzde 62,12, tüzel kişilerde yüzde 60,38 seviyesinde bulunuyor. Mevduat bankaları arasında gerçek kişilerde yüzde 60'ın üzerinde TL mevduat oranına sahip sadece yabancı mevduat bankaları bulunuyor.

%62.7

KKM VE DTH'IN TOPLAM MEVDUATTA ORANI

%30.47

TL MEVDUATTA 1-3 AY VADEDE FAİZ

%59.83

BANKACILIK SEKTÖRÜNDE TL MEVDUAT ORANI