Ayı piyasası kış uykusunu uzun geçirecek

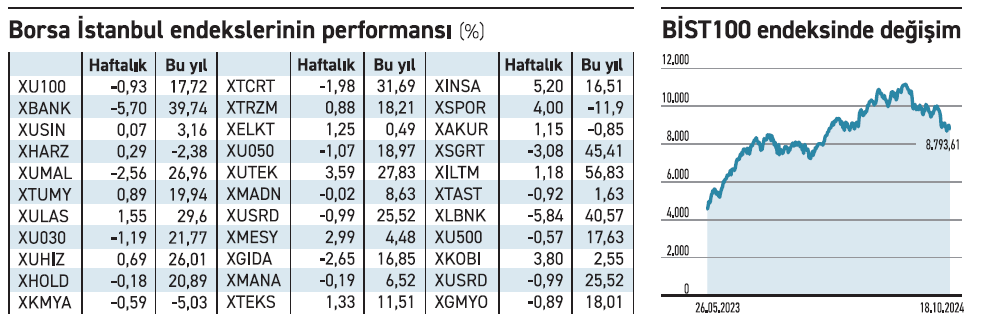

Bu yılki zirvesinden neredeyse yüzde 27 aşağıda bulunan BİST100 endeksinin yanı sıra bankacılık endeksi geçen hafta yaşadığı yüzde 5,7’lik kayıpla dikkat çekiyor. Üçüncü çeyrek bilanço dönemi sürecinde piyasa uzmanları yeni bir katalizör bulamayan endekste trend değişikliğini kısa zamanda öngörmüyor.

ŞEBNEM TURHAN

Yabancının yerel seçim sonrası hızlı çıkışı, not artırımı ve baz etkisiyle enflasyonda yaşanan gerilemeye rağmen Borsa İstanbul endekslerinde aşağı yönlü hareket devam ediyor. Bu düşüşe yükselişlerde de olduğu gibi bankacılık endeksi öncülük yaparken Borsa İstanbul BİST100 endeksi bu yıl temmuzda gördüğü zirvesinden cuma günkü kapanışa göre yüzde 27 daha aşağıda. Bu hafta bankalarda 24 Ekim’de Akbank ile bilanço dönemi başlıyor. Araştırma raporları bankalarda çeyreksel yüzde 20, geçen yılın aynı dönemine göre yüzde 48 seviyelerinde net kar düşüş beklerken yerel seçim sonrasında yabancı yatırımcının hisseden çıkışı 2.7 milyar doları buldu. Yıl sonuna kadar faiz indirimi beklentilerinin de son Para Politikası Kurulu kararıyla ertelenmiş görünüyor, bununla da yeni bir katalizörü olmayan borsa endekslerinde ayı piyasasının devam edeceği görüşü yükseliyor.

Geçen yıla göre yüzde 50’ye yakın daralma

Bu yılın ilk yarısında olduğu gibi araştırma raporları yılın üçüncü çeyreğinde de finansallarını enflasyon muhasebesine göre tutan şirketlerde geçen yıla göre performans karşılaştırmasında güçlük çekiyor. Ancak bilançosunu yabancı para cinsinden tutan ve enflasyon muhasebesinden muaf olan finans sektöründe de yayımlanan raporlar durumun pek iç açıcı görünmediğini ortaya koyuyor. Deniz Yatırım’ın raporuna göre araştırma kapsamında yer alan bankaların net karının üçüncü çeyrekte bir önceki çeyreğe göre yüzde 21, geçen yılın aynı dönemine göre yüzde 48 net kar daralması bekleniyor. Garanti BBVA Yatırım da çeyreklik olarak araştırma kapsamındaki bankaların net karının yüzde 19, geçen yıla göre ise yüzde 55 azalmasını öngörüyor. Oyak Yatırım da yine araştırma kapsamındaki bankaların üçüncü çeyrekte karlarının çeyreksel bazda yüzde 18, yıllık bazda yüzde 48 azalması yönünde tahminde bulundu. Bankacılık sektöründe net karlarda beklenen sert daralmanın en büyük nedeni ise net faiz marjlarının oldukça bozulmuş olması.

Politika faiz indirimi beklentileri ötelendi

Üçüncü çeyrek bilanço döneminin de ikinci çeyreğe paralel geçmesi bekleniyor. Sıkı para politikası kaynaklı iç talebin yavaşlaması, ekonomik faaliyetlerdeki hız kesimi ve kurdaki yatay seyir ile globalde yavaşlayan ekonomiler bilanço döneminde şirket performanslarına olumsuz yansıdı. Enflasyonun eylülde sürpriz yapması Merkez Bankası’nın da geçen haftaki Para Politikası Kurulu kararı ile bu yıl için politika faizi indirimine bir nevi kapıyı kapatması borsa endeksleri için yeni bir katalizör bulunmasını da erteledi. Bu duruma en çok bankacılık endeksi tepki gösterdi. Cuma günü kapanışa göre bankacılık endeksi haftalık yüzde 5,7 gerilerken, BİST100 endeksindeki düşüş yüzde 0,93 oldu. Bu yılki temmuz ayındaki zirve seviyesinden BİST100’ün gerilemesi yüzde 27’ye ulaştı. Temmuz ortasında BİST100 endeksi 11 bin puanı aşmış ve tarihi zirveyi görmüştü. Ağustostan bu yana ise endekslerde aşağı yönlü seyir devam ediyor.

Kısa vadede piyasa uzmanları borsa endekslerindeki hareketin yön değiştirmesini beklemiyor. Yükselişe dönüş için bir katalizöre ihtiyaç olduğunu vurgulayan uzmanlar bunun ilk sinyallerinin kasımda iki uluslararası derecelendirme kurumunun not kararıyla alınabileceği görüşünde. Ancak gerçek bir trend değişimi için politika faizi indirimlerinin veya sinyalinin başlaması gerektiğini belirtiyor. 1 Kasım’da uluslararası kredi derecelendirme kurumu S&P’nin, Türkiye için kredi notu kararı var. Son olarak Fitch yılın ikinci not artırımını eylülde yapmıştı. S&P ise mayısta Türkiye'nin kredi notunu artırmıştı. S&P’nin kasımda pozitif bir karar alma ihtimali bulunsa da bu yılki not artırımlarının borsa yansımaları çok da istenilen seviyede gerçekleşmedi.

8 Kasım’da ise Merkez Bankası yılın son Enflasyon Raporu’nu açıklayacak. Bu rapor oldukça önemli hem enflasyon beklentisinin revize edilmesi hem de politika faizi indirim sinyalinin alınması için piyasanın gözü kulağı bu toplantıda olacak. Ekim ayı enflasyon verisinin de açıklanmasından sonra gerçekleşecek toplantı aslında S&P’nin kararından çok daha önemli olacak piyasa için.

Yerel seçim sonrası 2.7 milyar dolar çıktı

Bir türlü gelmeyen yabancı yatırımcı sorunu ise hisse senedi piyasaları için büyük bir sorun. Hesaplamalara göre mart sonundan yani yerel seçimlerin yapılmasının ardından 11 Ekim ile biten hafta itibariyle yabancı yatırımcının hisse senedi piyasasından net çıkışı 2.7 milyar dolara ulaşmış durumda. 11 Ekim haftasında da çıkış 126 milyon dolar oldu. Yerli yatırımcılar da hisse senedi piyasasından uzaklaşıyor. Hisse senedi piyasasında yatırımcı sayısı 7.08 milyon kişiye geriledi 18 Ekim itibariyle. Sabit getirili risksiz yatırım enstrümanlarına kayış devam ediyor. Hisse senedi piyasasından çıkan para standart TL mevduat ve para piyasası fonlarına yöneliyor.

■ Bu dönem sonrasında daha dengeli rakamlar

Deniz Yatırım Strateji ve Araştırma Genel Müdür Yardımcısı Orkun Gödek imzalı raporda enflasyon muhasebesi nedeniyle uygulama kapsamına girmeyen şirketler için tahminleri gerçekleştirdiği belirtilerek bilanço döneminin her iki yönlü sürprizlere sahne olabileceği kaydedildi. Raporda, “Ancak, önceki 3 çeyrek ile karşılaştırıldığında, sürpriz etkisinin ‘en azından yatırımcı nezdinde’ biraz daha azalan katsayıda olacağını değerlendiriyoruz. Bu dönem ve sonrasında ise çok daha dengeli rakamlar karşılayacağımıza inanıyoruz” denildi. Haziranın ikinci yarısında başlayan iç talepteki ivme kaybının üçüncü çeyrek finansallarında etkisini fazlasıyla hissettirdiği ifade edilen rapora göre şirketlerin önemli bir kısmı ciro kalemlerinde kendi bütçeleri ile paralel seyreder durumda olsa da pazar kaybına uğramamak adına marjlardan feragat etti. Bankacılık sektöründe araştırma kapsamlarında yer alan bankaların net kar rakamının bir önceki döneme göre yüzde 21 ve geçen yılın aynı dönemine göre ise yüzde 48 daralmasını bekleyen Deniz Yatırım sigorta şirketlerinde ise bir önceki döneme göre yüzde 2 azalış, geçen yılın aynı dönemine göre ise yüzde 30 net kar artışı öngördü. Yabancı para cinsinden raporlama yapan finans dışı şirketlerin net kar rakamının önceki çeyreğe göre yüzde 43 artış göstermesi beklenirken, geçen yılın aynı dönemine göre yüzde 8,5 azalış tahmin edildi.

■ Bankalarda çift haneli net kâr daralması

Garanti BBVA Yatırım raporunda bankacılık sektöründe üçüncü çeyrekte çeyrekte net kar rakamının bir önceki çeyreğe göre yüzde 19, geçen yılın aynı dönemine göre yüzde 55 düşüş beklentisi yer aldı. Akbank'ın çeyreksel olarak yüzde 14, yıllık yüzde 54, Halkbank'ın çeyreksel yüzde 27, yıllık yüzde 19, İş Bankası'nın çeyreksel yüzde 28, yıllık yüzde 47, Yapı Kredi'nin çeyreksel yüzde 32, yıllık yüzde 80 net kar düşüşü beklentisi öne çıkan raporda Vakıfbank'ın çeyreksel yüzde 10, TSKB'nin de yüzde 2 net kar artışına imza atacağı öngörüldü. Garanti BBVA Yatırım'ın raporunda kar daralmasının mevduat maliyetlerinin hala yüksek seyretmesi, regülasyonların büyüme tarafını baskılıyor olması ile ekonomik aktivitede yavaşlama neticesinde özellikle bireysel krediler kaynaklı artan karşılık yükümlülükleri temel nedenler olarak sıralandı. Oyak Yatırım'ın raporunda ise Akbank'ın çeyreksel yüzde 19 yıllık yüzde 57, Garanti BBVA'nın çeyreksel yüzde 7 yıllık yüzde 10, İş Bankası'nın çeyreksel yüzde 27y, yıllık yüzde 46, Yapı Kredi'nin çeyreksel yüzde 31, yıllık yüzde 80, Albaraka Türk'ün ise çeyreksel yüzde 38, yıllık yüzde 19 net kar daralması yaşayacağı tahmini yer aldı. Bankacılık sektöründe üçüncü çeyrekte net karın 46.5 milyar lira seviyesinde olması öngörüldü. Oyak Yatırım raporunda aktif kalitesi riskinin üçüncü çeyrekte daha belirgin olacağını, takibi geciken alacaklara yeni girişler nedeniyle kredi risk maliyetinin ise üçüncü çeyrekte çeyreksel bazda 115 baz puan artması beklentisi dikkat çekti.