Yeni mevduat sisteminin kısa ve orta vadeli riskleri ve bilinmezleri

Doç. Dr. Fikret KARTAL

Ostim Teknik Üniversitesi Ekonomi Bölümü

Son dönemde yaşanan ve yüksek dalga boylarına tekabül eden belirsizlik ve riskleri bir ölçüde azaltan ‘Kur Korumalı TL Vadeli Mevduat Hesabı’ uygulamasının kısa ve orta vadede taşıdığı kırılganlıkların rasyonel bir iktisadi dille analizi önem taşımaktadır. Mevcut koşullarda parasal aktarım mekanizmasının faiz ve kredi kanalı çalışmamakta, beklentiler kanalı (ters yönde) tüketim, tasarruf ve yatırım davranışlarına tesir eden birinci kanal kimliğini sahip olmaktadır.

Önümüzdeki süreçte karşılaşılabilecek sorunların ‘orta vadeli ekonomik risk’ ve ‘kısa vadeli finansal risk’ olarak ayrıştırılması faydalı olacaktır. Döviz mevduat hesaplarından yeni sisteme geçiş yapacak mevduat büyüklüğü ve mevcut TL hesaplarından geçecek fon büyüklüğü ayrıştırılarak bankacılık sistemi ve TCMB’ye etkileri bakımından değerlendirilmeli, toplam fon büyüklüğü ise Hazine’ye etkileri bağlamında analizlere konu edilmelidir. Dış denge ve bankacılık sektörü risklerinden ayrı olarak yeni sistemin sürdürülebilirliği ve Hazine yükü hakkındaki değerlendirmelerimiz aşağıda açıklanmaktadır.

Orta vadeli risk-ekonomik yük

Hazine’nin taşıdığı temel risk; yeni sisteme aktarılsın ya da aktarılmasın, bozulan döviz mevduat hesaplarının döviz kurlarını aşağı yönde baskılaması sonucu kısa süre içinde oluşacak yeni denge seviyesinden sonraki süreçte meydana gelecek kur artışlardır.

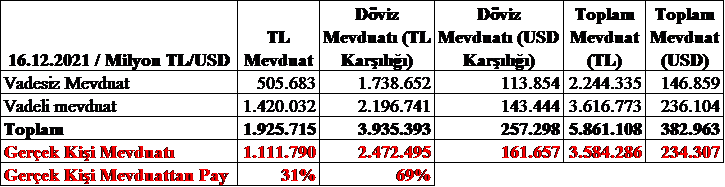

Gerçek kişilere ait mevcut TL mevduat ve TL’ye aktarılacak döviz mevduatının tamamı yeni sistemin kabul edeceği potansiyeldir. 16.12.2021 itibarıyla mevduat kompozisyonu şu şekildedir. (Kaynak: BDDK, Günlük Bülten)

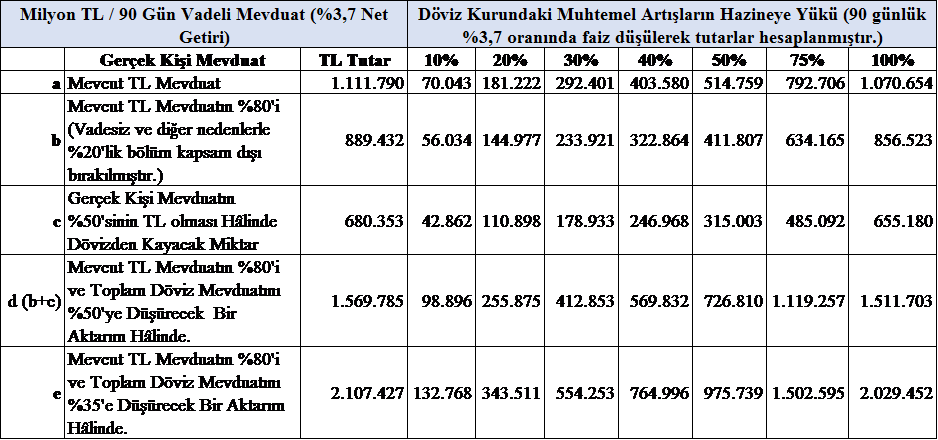

Yeni sisteme girecek fon büyüklüğü ve kur artışlarının boyutuna bağlı olarak şekillenecek Hazine yükünün ağırlığı tartışılmaktadır. Net bir hesaplama yapılması mümkün olmamakla birlikte, aşağıda bazı varsayımlardan hareketle çeşitli seçenekler üzerinden hesaplamalar yapılmıştır. Gerçek kişi mevduat sütununda yer alan tutarların sisteme dâhil olması hâlinde belirtilen kur artışlarının etkisi gösterilmiştir.

Mevduat faiz oranı yıllık %15 olarak hesaplamaya dâhil edilmiştir. Yukarıdaki kur değişimlerinin Hazine’ye yükü hesaplanırken, hâlihazırda 1-3 ay vadede yoğunlaşan mevduat hesaplarının yeni sistemde asgari vade olan 90 gün vadeli açılacağı, bu nedenle 3 aylık %3,7’lik net faiz gelirinin elde edileceği düşüncesinden hareketle, kur artış oranından bankanın ödeyeceği %3,7’lik faiz tutarı düşülmüştür. Başka bir ifadeyle, %3,7 üzerindeki kur artışları Hazine yükümlülüğü doğurmaktadır. Kur şokunun hızlı şekilde meydana gelebilmesi nedeniyle kur değişimlerinin 90 günlük döneme yayılacağı varsayılmıştır. Dolayısıyla Hazine yükü yıla yaygın değil, varsayılan kur şokunun oluştuğu 90 günlük bir döneme aittir. Sisteme konu mevduat hesaplarının aynı tarihte açılması veya aynı tarihte yeniden bağlanması mümkün olmadığından, hesap açılış ve kapanış tarihlerinde farklı kurların dikkate alınacağı açıktır; ancak trend esas olduğundan hesaplama tek tipleştirilmiştir.

Sistemin işlerlik kazanacağı ve talep göreceği ön kabulüyle yeni sistemin muhtemel ‘gelişim eğrisi’ aşağıda sunulmuştur. (Sunulan garantiye rağmen sisteme yeterli talebin olmaması ise Hazine bakımından vahim bir duruma işaret edecektir.) Döviz mevduatından sisteme aktarılan meblağların TCMB tarafından alınmasından hareketle dikey eksene rezervler, yatay eksene ise zaman değişkenleri konulmuştur. Ancak dikey eksen aynı zamanda sistemin işlerliği, sisteme güven veya fon büyüklüğü şeklinde de düşünülebilir. Gelişim eğrisinin düşüş döneminde Merkez Bankası’nın rezervleri kullanma yoluyla döviz kurunu baskılayarak Hazine yükünü azaltmayı amaçlayacağı varsayılmıştır.

Yeni sistemin artan eğimli olan ilk ve yükseliş devresinde, döviz mevduatından çıkışların kuru baskılamasıyla yeni mevduat sisteminde bir problem görülmeyecek, kurlar düşecek veya istikrar kazanacak, Hazine yükü meydana gelmeyecektir. Sisteme katılım düzeyinin ilk aşamalarında döviz kurlarının düşmesi veya az yükselmesine verilen önem, sisteme katılacak mevduat tutarının büyüklüğüne bağlı olacaktır. Düşük katılım tutarı, kur hareketlerinin doğuracağı yükü önemsizleştirebileceğinden, Merkez Bankası kura yönelik bir tepki oluşturmayacak, bu suretle daha sonra yeni gelecek fonların katılımı daha yüksek kur düzeyinden gerçekleşebilecektir. Sistemin kapsamı genişledikçe kur hareketlerine hassasiyet artacaktır.

Gelişim eğrisinin birinci devresinin süresine ilişkin olarak ise, sistemin ilanıyla başlamış olan 90-120 günlük bir dönemden söz edilebilir. Bu süre içinde, ağırlıkla 1-3 ay arasında yoğunlaşan mevcut TL mevduatın vadesi gelecek ve kademeli olarak yeni sisteme aktarılacaktır. Ayrıca, bir kısım tasarruf sahibi mevcut uygulama sonuçlarını görmeyi bekleyebilecek, bu durumda 90-100 güne kadar bir dönem bazı tasarruf sahipleri adına ‘bekleme süresi’ olabilecektir. Dolayısıyla mevcut TL vadeli mevduat ve tereddütte olan döviz mevduat sahipleri için toplamda en fazla 3-4 aylık bir süre belirleyici olacaktır. Hali hazırdaki vadeli TL mevduatın kalan vadesine bağlı olarak 20-50 gün arasında katılımların hızlanacağı belirtilebilir.

TCMB’nin rezerv biriktirme politikasına da bağlı olarak, 3-4 ay içinde döviz mevduatından çözülme kaynaklı kuru değişimleri sonucu bir denge sağlanacak, aynı zamanda yeni sistemin fon büyüklüğü yaklaşık olarak ortaya çıkacak, TCMB rezervlerinin ulaşacağı boyut görülecektir. Döviz kurundaki denge oluşumunda sadece yeni sisteme geçecek döviz mevduatı değil, yatırım-korunma amacıyla döviz mevduatı edinen mudilerden yeni dönemde dövizi ve TL getirisini enflasyon karşısında önemsemeyenlerin bankacılık sektörü dışındaki ürünlere yönelmesi de etkili olacaktır.

Birinci devrenin 90-120 gün içinde tamamlanmasıyla, süresi tam olarak ölçülemeyen eğrinin ikinci devresi başlayacaktır. Döviz kurlarının dengeye ulaştığı ve görece istikrar kazandığı, döviz mevduatından çıkışların bitmesiyle veya azalmasıyla kur üzerindeki aşağı yönlü baskının sona erdiği, herhangi bir Hazine yükünün henüz oluşmadığı zirveye tekabül eden ikinci devre, cari denge ve muhtemel enflasyon sorunu ya da öngörülmeyen politik risklerin küresel risklerle birleşmesiyle sona erecektir. Başka bir ifadeyle, sisteme katılımın en üst seviyesine yaklaştığı ve döviz kurunda bir dengenin sağlandığı nokta, aynı zamanda risk ve kayıplara yönelik sürecin başlangıç noktasıdır. Sürecin hızı ise rezervlere, ekonomik ortama ve beklentilerin yönüne bağlıdır.

Kurlar üzerindeki aşağı yönlü baskının kalktığı üçüncü devrede; Hazine yüküne ve sisteme ilişkin doğan kaygılar sonucu borçlanma faizinde yüksek artış, ticari kesimin ihtiyacı olsun ya da olmasın dövize yönelişi ve beklentilerde değişme yoluyla döviz talebinde artış meydana gelecek ve bunu takiben döviz kuru artışları Hazine yükü oluşturmaya başlayacak; Hazine’nin yükümlülüklerine ve sistemin sürdürülebilirliğine dönük artan kaygılarda kur artışlarını hızlandıracak, yükü büyütecektir. Sistemin fon büyüklüğü, sistemdeki mevduatın ortalama hesaba bağlanma tarihindeki kura göre şokun büyüklüğü ve rezervler muhtemel risk ve katlanılacak maliyetin boyutu için temel parametrelerdir. Son, dördüncü devre Hazine yükünün en üst düzeye ulaştığı dönemdir.

Hazine yükünün azaltılması ve zamana yayılmasında kritik nokta; birinci ve ikinci devrede TCMB’nin sağlayacağı rezerv artışlarına ve mali disipline bağlı olarak oluşturulacak tamponlardır. Döviz mevduatından yeni sisteme gelecek fonlara konu tutarların piyasaya değil, Merkez Bankası’na aktarılacak olması gerek rezervlerin artması, gerekse TL’nin aşırı değerlenmesinin önlenmesi bakımından son derece doğru bir karardır. Özellikle üçüncü devrede rezerv satışlarına başvurulması kaçınılmaz olacaktır.

Rezerv artışı, sadece muhtemel negatif şoklara hazırlıklı olunması amacıyla değil, ülke ekonomisi için hayati derecede kararların alındığı bir dönemde para politikasının disiplinli hareket etmesi zorunluluğunun takibi bakımından da önemlidir. Sistemden çıkılabilecek döneme hazırlıklı olunması amacıyla, sisteme katılımlara paralel olarak sağlanacak rezerv artışı bir kurala bağlanmalı ve sistemin getirdiği risk nedeniyle ilave rezerv bulundurma yükümlülüğü olarak tutulacak rezervler olağan rezervlerden ayrıştırılmalıdır. Ayrıştırılacak tutarın hesaplanması için şu öneri dile getirilebilir.

Döviz hesaplarından yeni mevduat sistemine geçen tüm tutarlar rezervlere ekleneceği gibi, değeri düşen ya da istikrarlı dövizi artık enflasyona karşı korunma aracı görmeyen kesimin alternatif araçlarla bankacılık sisteminden çıkması da dikkate alınarak ilave rezerv tesis edilmelidir. Çünkü bu kesim döviz kurunun artacağı ve sistemin sürdürülemeyeceği düşüncesinin yaygınlaştığı dönemde döviz talebinde bulunabilecektir. Merkez Bankası, halihazırdaki döviz mevduatı payına bir marj koyarak, ‘toplam mevduatın %65’ine denk gelen döviz tutarı ile var olan döviz mevduatı arasındaki farkı’ sistemin sürdürülebilirliği veya gerek görüldüğünde sonlandırılabilirliği adına olağan rezervlerinden ayrı şekilde izlemelidir. (‘Toplam Mevduat Tutarı X %65’ ile hesaplanan tutar 20 Aralık tarihindeki tutardan az olmamalıdır.) Yabancı para mevduatın payındaki düşüş artıkça ilave rezerv tutarı da büyüyecektir. Gerçek kişi mevduat değil, tüm mevduat üzerinden hesaplama yapılmalıdır. Çünkü ticari tarafta da, döviz kurlarındaki düşüş nedeniyle ticari işlemlere konu ihtiyaçlar dışındaki döviz tasarrufunda bir çözülme yaşanabilecek, tersi durumda ise döviz talebinde bulunulabilecektir.

Önerilen türden bir hesaplama yönteminin kamuya ilanıyla, bu sistemin sunduğu rezerv artışının günlük amaçlar için kullanılması engellenecek ve TCMB’nin bir hedefe çapalanması, disiplinli olması sağlanacaktır. İlan edilen resmî rezerv tutarından, sistemin getirdiği ilave rezerv ihtiyacı düşülerek Merkez Bankası’nın gerçekçi rezerv tutarı bulunmalı ve bu suretle başka işlemler için kullanılan (döviz satışı gibi) veya başka işlemlerden sağlanan (sermaye girişi gibi) rezerv miktarı daha doğru şekilde izlenmelidir.

Kısa vadede ekonomik görünümü olumlu-olumsuz yönleriyle değiştiren ve piyasalara doğrudan müdahale anlamına gelen bu sistem orta vadede önemli riskleri barındırmaktadır. Girişi kolay olan, ama çıkışı tahrip yaratabilecek bir sistem söz konusudur. İlerleyen süreçte, enflasyonda gözetilerek, kırılganlığı daha da artırabilecek genişlemeci politikalardan kaçınılmalıdır. Rezervlere ve makroekonomik göstergelere bağlı olarak uygun konjonktürde sisteme son verilmesinin yararlı olacağı düşünülmektedir. Bundan sonraki dönemde alınan risk karşılığında katlanılacak bedel çok daha fazla artmıştır.

Yeni sistemin bankacılık sektörü için yarattığı veya artırdığı kısa vadeli riskler ise bir sonraki yazıda ele alınacaktır.

(Bu yazı Ostim Teknik Üniversitesi Ekonomi Bölümü’nün websitesinde ‘Makroekonomik Konjonktürel Notlar’ bölümünde yayımlanan 22.12.2021 tarihli çalışmanın özetidir.)