Vatandaşın finansmana erişim sorunu daha da büyük

Kredi mekanizması bozuldu... Faiz oranlarının rekor negatif seviyelere gelmesine rağmen, sanayici, ihracatçı ve KOBİ'lerin özellikle son bir yıldan bu yana giderek daha yüksek sesle dile getirdiği finansmana erişim sorunu, sadece ticari krediler tarafında yaşanmıyor. Tüketici tarafında da aynı sorun var; hem de daha şiddetli biçimde.

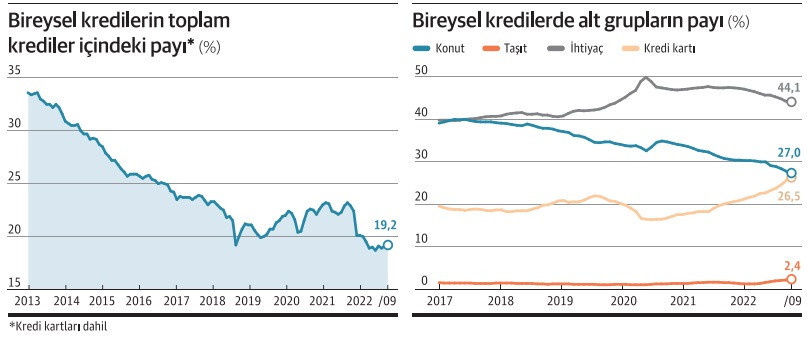

BDDK verilerine göre, bireysel krediler ve kredi kartı bakiyesinin bankacılık sektörünün toplam kredileri içindeki payı son yıllarda dramatik bir düşüş gösteriyor. Olağan dönemlerde yüzde 30-35 bandı içinde seyreden bireysel krediler ve kredi kartlarının toplam kredilere oranı, 2022 yılında yüzde 20’nin altına geriledi.

Kredi gelişmelerinde ortaya çıkan tablo ve neden-sonuç ilişkisi ana hatlarıyla şöyle:

Reel ücretler geriledi: Yüksek enflasyonla birlikte yaşanan pahalılık, tüketici kredilerinin ana kalemlerini oluşturan konut, otomobil ve ihtiyaç maddelerinde fiyatları birçok kişi için ödeme kapasitesinin üzerine taşıdı. Yüksek enflasyon karşısında reel olarak gerileyen alım gücü, satın alma eğilimini ve buna yönelik kredi talebini de aşağı çekiyor.

Krediler baskılanıyor: Tüketici kredileri ve kredi kartıyla yapılan satın almalara taksit sınırlaması uygulanıyor. Bir yandan taksit sayısı azaltılırken, bir yandan da bankalara, kullandıracakları bireysel kredilere yüksek oranda düşük faiz getirili devlet tahvili tutma zorunluluğu getirilmesi, bankaların bireysel kredi kullandırma iştahını azaltıyor.

Bankalar seçici davranıyor: Yaşanan ödeme güçlüğü, bankaların bireysel kredilerde daha seçici davranmasına yol açıyor. Düşük gelirli ve kredi notu zayıf tüketicilerin kredi talepleri kabul edilmiyor ya da sınırlı miktarda kredi veriliyor.

Kompozisyon değişti: Yüksek enflasyon ve reel ücretlerdeki erozyon, bireysel kredilerin kompozisyonunu da önemli ölçüde değiştirdi. Toplam bireysel krediler içinde konut kredilerinin payı yüzde 40’lardan yüzde 28’e gerilerken, ağırlığını kısa vadeli nakit borçlanmanın oluşturduğu ihtiyaç kredilerinin payının 5 puanlık artışla yüzde 44’ün üzerine çıktığı gözleniyor. Kredi kartı bakiyesinin payındaki artış ise çok daha yüksek; son bir yılda 6,5 puan artışla yüzde 26,5’e ulaşarak tarihi zirvesini görmüş durumda.

Tüketici tarafındaki tablo, vatandaşın diğer kredi türlerine göre daha pahalı olmasına rağmen zor da olsa erişebildiği ihtiyaç kredilerine yöneldiğini ve kredi kartı limitlerini zorladığına işaret ediyor.