Para politikası talebi kesene kadar sıkılaşmalı

Bu hafta piyasalar açısından en önemli gündem maddelerinden birisi Merkez Bankası’nın Nisan ayı para kurulu toplantısı olacak. Gelen mesajlar bir faiz artışından ziyade likidite önlemleriyle sıkılaşmanın devam etme ihtimalini yüksek gösterse bile Merkez Bankası’nın politika faizini artırması çok da sürpriz olmayacaktır.

TL tasarruf edenler uzun süredir kaybediyor

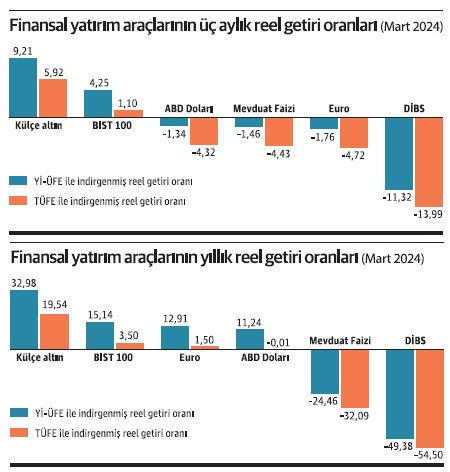

Seçimlerin ardından piyasaların en temel sorularından birisi ekonomi politikalarının enflasyonla mücadelede yeni bir ivme alıp almayacağı yönünde. Burada elbette para politikasının ayrı bir önemi var. Enflasyonla mücadelenin lokomotifi para politikası. Kısa bir süre öncesine kadar parasal aktarım mekanizmasının iyi çalışmadığını, faiz artışları olmasına rağmen enflasyonla mücadelede istenilen noktaya gelinemediğini hep beraber izledik. Geçtiğimiz hafta yayınlanan finansal yatırım araçlarının reel getirilerine baktığımızda, para politikasının ne kadar zayıf kaldığını net bir şekilde görebiliyoruz. Negatif reel faiz son dönemlerde azalmaya başlasa bile, Türk Lirası yatırım yapan tasarruf sahiplerinin sadece son bir yıl değil, neredeyse son 2,5 yıldır cezalandırıldığı, büyük kayıplar yaşadığı bir ortamda, pozitif reel faiz olarak bir ödül ortaya çıksa bile bunun tasarruf sahibinin davranışlarını değiştirmede hemen ve hızla başarılı olamayacağını da belirtmek gerekiyor.

Uzunca bir aradan sonra reel faizler TL yatırım araçlarında (mevduat, bono-tahvil faizleri..) pozitife dönmüş görünüyor. Son faiz artışları ile birlikte, sınırlı tasarruflara bile ödenen % 50 ve üzeri faizler, 12 aylık enflasyon beklentilerinin %36’larda olduğu bir noktada güçlü denebilecek bir reel faiz ortaya koymaya başlamış durumda. Bu durum tasarrufa yönelme konusunda ilk sinyallerini vermeye başladı. Bloomberg HT Tüketici Güven Endeksi artmasına rağmen, endeksin alt kalemlerinden olan Tüketim Eğilim Endeksi sert bir düşüş gösterdi. TÜİK-TCMB Tüketici Güven Endeksi’nde de benzer bir eğilim görüyoruz. Bu eğilimin devam etmesi ve güçlenmesi durumunda iç talepte daha net bir zayıflama ve para politikasının aktarım mekanizmasında daha güçlü bir sonuç alma imkânı doğacaktır.

Hizmet fiyatları enflasyon algısını yüksek tutuyor

Para politikasının etkinliğini gösterip göstermemesi konusunda diğer bir faktör hane halklarının enflasyon beklentileri olacak. Merkez bankası piyasa katılımcıları anketi, 12 aylık dönemde %35 -40 arası bir enflasyon beklentisine işaret etse de, resmi rakamlarla %100’lere yaklaşan hizmet sektörü enflasyonunun vatandaşın gözünde reel bir getiri oluşup oluşmadığı konusunda tereddüt yaratma ihtimali de bulunuyor. Geçtiğimiz hafta yeme-içme sektörüne yönelik başlatılan boykot, toplumun enflasyon algısında hizmet fiyatlarının ne denli etkili olduğunu gösteriyor. Bu nedenle para politikasının hızla en güçlü noktaya gelmesi ve talebi keserek döviz kurları ya da petrol fiyatlarındaki artışlar gibi olası gelişmelerin enflasyona geçişkenliğini azaltması gerekiyor. Yarın TCMB para kurulu toplantısında olası bir faiz artışının enflasyonla mücadelenin başarı şansını arttırmak açısından olumlu olabileceğini düşünüyoruz. Bu kararlılığın gösterilmesi ekonomide yavaşlama beklentilerini daha da arttıracaktır. Maalesef enflasyonla mücadelede bir süre iç talebin zayıflaması, enflasyon sarmalından çıkabilmemiz için önemli bir ön koşul görünüyor. Bu koşulların sağlanması enflasyonla mücadelede gerekli ama yeterli elbette değil. Son günlerde sık sık dile getirildiği gibi, özellikle maliye politikasında kamunun güçlü tasarruf önlemleri ve kayıt dışı ile mücadeleyi arttırması büyük önem taşıyor. Siyasi kararlılık ve bu güvenin verilmesi bir diğer önemli koşul olarak karşımızda duruyor. Dünyada artan jeopolitik risklerin büyümemesi ve buradan bir ithal enflasyon baskısı gelmemesi de diğer önemli bir unsur olarak bu mücadelede yerini koruyor.

Özetle zor bir yoldayız. Eğer girebilirsek, bu yolda kendilerinden kaynaklanmayan bir nedenle daha da zorlanacak şirket ve haneleri korumak, gelir dağılımı sorununu çözmeye çalışmak da büyük önem taşıyor.