Her mutsuz ailenin kendine özgü bir mutsuzluğu

Bu yazıyı ECB toplantısı öncesinde yazdığım için faiz artışının oranı veya ECB’nin genel görüşlerini dikkate alma şansım olmadı. Günlük bazda 25 veya 50 baz puanlık bir artış elbette çok ciddi fiyatlamalara neden olsa da uzun vadede daha kuvvetli dinamiklerin etkili olması kaçınılmaz. Her mutlu ailenin birbirine benzeyip, her mutsuz aileninse kendine özgü bir mutsuzluğu olması gibi her ülkenin enflasyonu da farklı nitelikler taşır.

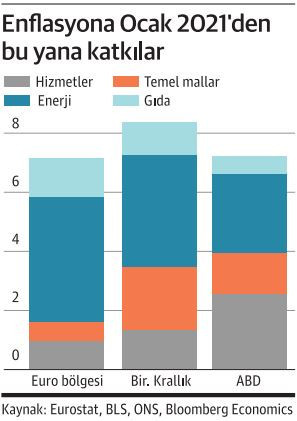

Ekte Bloomberg tarafından hazırlanan ABD, Ingiltere ve Euro Bölgesi enflasyon karşılaştırmasını görüyorsunuz. Enerji her üç ekonomik bölgede de enflasyona en fazla katkıda bulunan kalem. Sorun en fazla Euro Bölgesi’nde baskın görünüyor. Ancak ABD’de hizmet kaleminin nerdeyse enerji kadar enflasyonda yükselişe katkıda bulunduğunu görüyoruz. Bu katkı İngiltere'de çok daha düşük, AB’de ise yüzde 1’in altında. ABD’de gıda enflasyonu toplam enflasyona en düşük katkıyı yaparken Euro Bölgesi’nde çok daha yüksek. Çekirdek mallara baktığımızda yine ABD vs Euro Bölgesi karşılaştırması çarpıcı. Dolayısı ile ABD’de talep kaynaklı enflasyonun, yani faiz artışlarından gerçekten etkilenecek enflasyonun, daha yüksek olduğunu Euro Bölgesinde ise daha düşük olduğunu görebiliyoruz. Demografi başta olmak üzere bunun pek çok nedeni var.

Dağın fare doğurmaması yani ECB toplantısının piyasalar açısından gerçekten anlamlı olmasının bir diğer şartı da spread yani sorunlu ülke tahvilleri ile Almanya tahvilleri arasındaki getiri makasının nasıl kontrol altında tutulacağının açıklanması. Daha önceki yazılarımda ECB’nin getiri kontrolü uygulamadığını ancak spread kontrolü uyguladığını ve varlık alımları sona erdiği anda spreadlerin de açılacağını paylaşmıştım. Gerçekten de tam olarak bu yaşandı ve ECB bir kontrol mekanizması geliştirerek bu durumun önüne geçeceğini açıkladı. Bu temelde piyasa fiyatlamasına doğrudan müdahale demek ve orta vadede faydadan ziyade zarar getirecek bir uygulama. Ancak kısa vadede euro’nun destek bulması için gerekli bir mekanizma. Şayet bugün bu mekanizmanın hangi koşullar altında devreye gireceğini, hukuki statüsünü, büyüklüğünü vs bilmiyorsak İtalyan tahvilleri ve Euro’nun başı belada demektir. ECB faiz artışının Euro’yu desteklemesi için büyüme beklentilerinde de bir bozulma olmaması gerek. Bu nedenle Kuzey Akımının yeniden devreye girmesi olumlu bir gelişme.

Yatırımcılarla olan görüşmelerinde en sık gelen sorulardan bir tanesi “ECB Euro’nun değer kaybetmesine izin verir mi vs?” oluyor. Bu ortamda ECB’nin fikrini soran pek yok. Global para birimlerinde ilgili merkez bankasının tek başına müdahalesi çok zor. Bu nedenle tarihte gördüğümüz müdahalelerin , etkin olanları, ortak yapıldığını görüyoruz. Ama bundan daha önemlisi müdahale zaten trend dönüşünde gelirse başarılı oluyor. Aksi durumda merkez bankasının sadece X veya Y para politikası ile yönü kalıcı çevirebilmesi mümkün değil. Tüm Fed para basıyor lakırdılarına rağmen dünyada dolar likiditesi sorunu yaşanıyor. Ukrayna savaşı bitmeden sermaye hareketleri yön değiştirmeyecek ve dolar değer kaybetmeye devam edecektir.