Erken gelmesi gecikmesine yeğdir

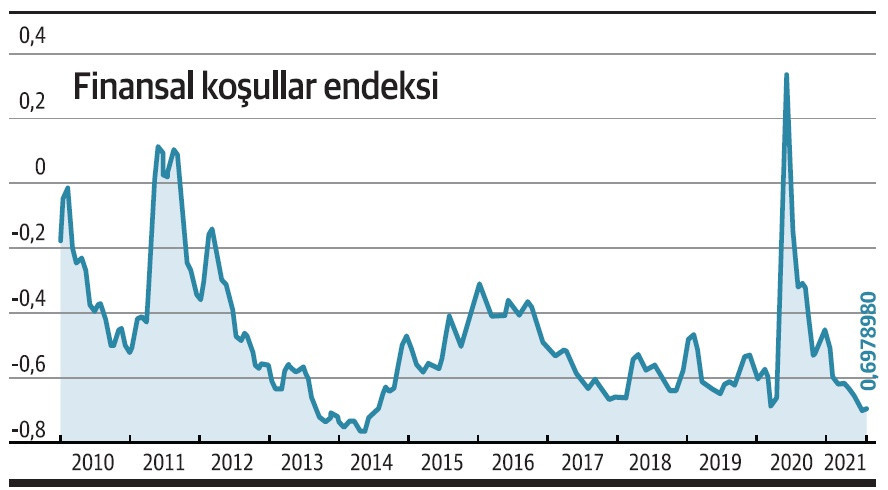

Çarşamba günü açıklanan FOMC toplantı tutanaklarında bazı üyelerin toparlanmanın devam etmesi durumunda varlık alımlarının akıbetini tartışmak istemesi yani bilinen adı ile “tapering” konusunun gündeme gelmesi piyasaları diken üstünde tutmaya yetti. Piyasalar 2013 koşulları ile 2021’i , sıkılaştırma ile normalleşmeyi birbirine karıştırıyor. 2008 krizi finans sektörünün merkezde bulunduğu ve gerek özel sektör gerekse hane halkı bilançosunun aşırı kaldıraçlandığı bir dönemin üstüne patlamıştı. Bu krizin ardından hane halkı borçlarını azaltma yoluna giderken özel sektör borcunun ise sadece ekonomik büyümeye paralel arttığını görüyoruz. Artış elbette kamu bilançosunda yaşandı. Öte yandan 2013 yılından sonra başlayan faiz artışları (9 adet) ve bilanço küçülmesine rağmen grafikte gördüğünüz üzere finansal koşullar kısa bir süre için sıklaştıktan sonra yeniden gevşemeye başladı.

Aslını isterseniz bu durum son yıllara özgü bir durum değil, 1990’lardan başlayarak Fed’in uyguladığı para politikasının etkinliği, finansal koşullar üzerinde, azalıyor. Konu deflasyon olduğunda faiz indirimleri için bir sınır söz konusu ancak enflasyonu tartışırken merkez bankaları sert faiz artışlarına giderek sorunu çözebilir düşüncesi bizi rahatlatabilir. Ancak şu unutulmamalı ki 2008 öncesi dönemde faizler rezervleri kontrol ederken şimdi sistemdeki rezerv miktarı faizleri kontrol ediyor. 2008 krizinde mali paketler söz konusu değildi ve destek çok sınırlı kaldı.

2020 krizinin ardından ise 3 adet en küçüğü 910 milyar dolar büyüklüğünde paket açıklandı. İkinci büyük fark yukarıda değindiğim bilançoların durumu. 2008 döneminde borçlarını azaltmak isteyen özel sektör yatırımdan, hane halkı ise tüketimden kaçındı. Şimdi her ikisinin de bilançosu çok daha sağlıklı durumda . Cari durumda ham madde kaynaklı bir enflasyon baskısı görüyoruz. Şayet ücretler hızlı bir artışa girmezse önce enflasyonist olan bu dinamik zaman içinde tüketimi vurmaya başlayacak. Ancak ücretlerde artış momentum kazanırsa o zaman farklı ve trende dönüşen bir enflasyon dinamiği söz konusu olacak.

Fed’in yükselen enflasyonu gözü ile görüp panik içinde faiz artışlarına gitmesi ve başta tahvil piyasası olmak üzere pek çok varlık sınıfında büyük çalkantılara yol açması yerine şimdiden “normalleşmeye” giderek ufak tefek şoklar yaratması daha doğru olacaktır. İdeal senaryo Haziran-Ağustos döneminde FOMC veya Jackson Hole toplantılarında piyasaya sinyal vermek ve Aralık sonu veya Ocak 2022’de bilanço büyümesini yavaşlatmak gerekiyor.