Dış borç üzerine gözlemler

Dış borcun nasıl geliştiği hakkındaki rivayetler muhtelif. Salt borç değerine bakılınca elbette yükselme görülüyor: 2001 sonunda 114, 2013 sonunda 405 ve 2024’ün ikinci çeyreğinde ise 512 milyar ABD doları. GSYH’ye oranla da analiz yapanlar var ve çoğunluktalar. Bu ölçüte göre durum şöyle: 2001 sonunda yüzde 56, 2013 sonunda yüzde 43 ve 2024’ün ikinci çeyreğinde yüzde 43. Bu ölçütler ödeme kapasitemiz açısından doğru değil. İlki sadece mutlak borç değerine odaklanıyor. İkincisi ise döviz borcumuzu GSYH’ye oranlıyor; oysa döviz cinsinden ödeme kapasitemizi GSYH ölçmüyor.

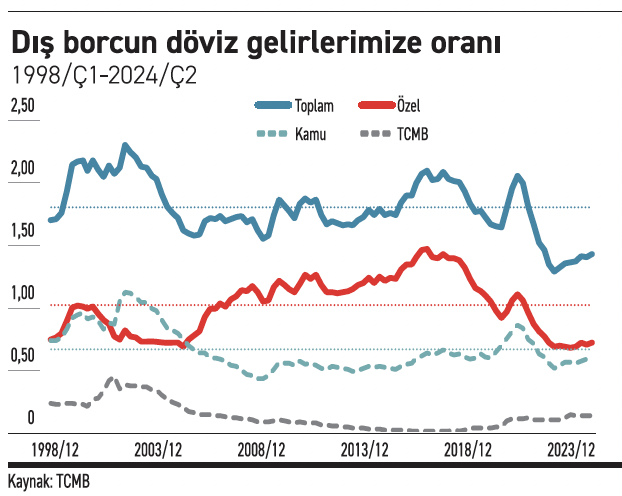

Daha doğru bir ölçüt, dış borcu toplam döviz gelirlerimize oranlamak. Grafikte, 1998’in son çeyreği ile 2024’ün ikinci çeyreği arasındaki dönemde GSYH’nin alt kalemi olan mal ve hizmet gelirlerine oranla toplam dış borcumuzun ve alt bileşenlerinin hareketleri gösteriliyor. Toplam döviz gelirimiz mal ve hizmet gelirlerinden fazla. Ama hem aradaki fark ihmal edilebilir düzeyde hem de bazı döviz gelirlerimiz ödemeler dengesi tablosunda ilgili kalemlerdeki döviz giderlerimizden netleştirilerek veriliyor. Daha önce bu köşede toplam borcun yine mal ve hizmet gelirlerine oranına yer vermiştim. Bu defa, kamu-özel ayrımına da bakıyorum. Birkaç olguya dikkat çekmek istiyorum.

Birincisi, toplam dış borcumuzu ödeme kapasitemizde 2018-19 krizinden bu yana iyileşme eğilimi var. 2022 sonlarından bu yana bir kötüleşme gözlense de an itibariyle dış borcun döviz gelirlerimize oranı (borç oranı) hem 1998-2024 ortalamasının hem de 2018 başında ulaştığı değerin altında. Bu gelişmenin arkasındaki temel unsurlardan biri, 2009’da alınan bir kararın 2018 başında yürürlükten kaldırılması oldu. Bu kararla, 2009’da, gelişmiş ülkelerin etrafa saçtıkları bol kepçe para ve sıfıra düşürdükleri faizlerden yararlanmak üzere, döviz geliri olmayan şirketlerin döviz cinsinden borçlanmalarına izin verilmişti. Zaman içinde özellikle finans dışındaki şirketlerin döviz borçları ile döviz açık pozisyonları sıçradı ve finansal kırılganlıkları çok yükseldi. Karar, büyük bir gecikmeden sonra 2018’de yürürlükten kaldırıldı.

İkincisi, özel sektörün borç oranı hızla düşerken, Hazine’nin borç oranı aynı hızda düşmüyor; kendi ortalamasına yaklaşıyor. İkinci grafiğe bakalım şimdi. Grafikte, 2014-2024 dönemi için, toplam dış borç içinde Hazine’nin ve Merkez Bankası’nın payı gösteriliyor. Toplam dış borcun yüzde 50’si Hazine ile Merkez Bankası’nın borcu haline dönüşmüş durumda. Halbuki 2013 sonunda bu oran yüzde 31 düzeyindeydi. Borcun kamuya transferi var şeklinde de yorum yapılabilir. Ama toplam borcun döviz gelirlerine oranındaki düşüş dikkate alındığında yerinde olmayabilir bu yorum. Buna karşılık, Merkez Bankası’na bir yük getirildiği açık. TCMB’nin 2014-2017 arasında neredeyse dış borcu yokken, sonra borcu hızla artıyor. Hem 2018-19 krizinin hem de Eylül 2021-Mayıs 2023 dönemindeki garip para politikasının bir sonucu bu.