Kredi kartı büyümesinde ivme kaybı hızlanıyor

Merkez Bankası ve ekonomi yönetimi, enflasyonla mücadelede sıklıkla iç talebin baskılanmasına vurgu yapıyor. Veriler, faiz artışı ve alınan diğer önlemlerin ardından, iç talebin öncü göstergelerinden kartlı harcamalardaki ivme kaybının belirginleştiğine işaret ediyor.

Şebnem Turhan |Şebnem TURHAN

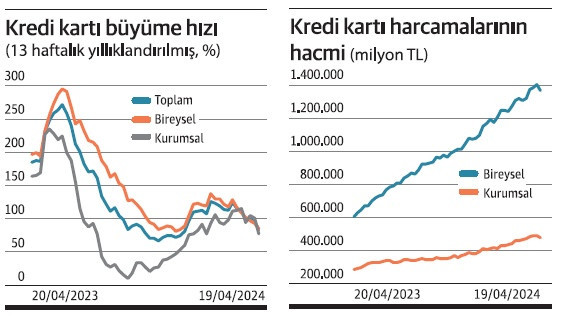

Bireysel ve kurumsal kredi kartları harcamalarında 13 haftalık yıllıklandırılmış büyümede ivme kaybı sürüyor. Mart sonunda ilk kez yüzde 100’ün altına gerileyen yıllıklandırılmış artış 19 Nisan haftasında yüzde 83,22’ye geriledi. BDDK verileri de aynı hafta kart harcamalarında gerilemeye işaret etti.

Merkez Bankası ve ekonomi yönetimi enflasyonla mücadele kapsamında en çok dikkat çektiği hususların başında gelen kredi kartı harcamalarında ivme kaybı güçlendi. Merkez Bankası verilerine göre bireysel kredi kartlarında 13 haftalık yıllıklandırılmış büyüme yüzde 85,35’e gerilerken, kurumsal kredi kartlarında büyüme yüzde 77,31’e indi. Kredi kartlarında alınan önlemlerin etkisi ilk kez mart sonunda 13 haftalık yıllıklandırılmış büyümenin yüzde 100’ün altına inmesiyle ortaya çıkarken her ne kadar hala çok yüksek olsa da trend olarak düşüşün gözleniyor olması Merkez Bankası’nın da arzu ettiği bir durum.

Kredi kartı faizi temmuzla birlikte arttı

Kredi kartları geçen yıl seçim öncesinde oldukça düşük olan faizleri nedeniyle özellikle düşük gelir grubu için bir geçim aracı haline döndü. Hem bireysel hem de kurumsal kredi kartlarından yapılan harcamalar hızla yükseldi, Merkez Bankası verilerine göre 13 haftalık yıllıklandırılmış kredi kartı harcamalarında artış bireyselde yüzde 270'i, kurumsalda ise yüzde 234'i geçti. O dönemde kredi kartı azami faiz oranı yüzde 1,36, gecikme faizi yüzde 1,66, kredi kartı nakit çekme ve kredili mevduat hesabı faizi de yüzde 1,36 ve gecikme faizi de yüzde 1,66 seviyesindeydi. Bu oldukça düşük faiz oranları kredi kartı kullanımını cazip hale getirdi. Yeni Merkez Bankası yönetimi haziran itibariyle başladığı faiz artışlarıyla kredi kartı faiz oranlarını yükseltmeye başladı. Temmuzda kredi kartı azami faiz oranı yüzde 1,91, gecikme faizi yüzde 2,21 oldu, kredili mevduat hesap kullanımı ve kredi kartından nakit çekim faizi de aynı seviyede belirlendi.

Aralıkta yeniden büyüme ivme kazandı

Ağustostan kasıma kadar politika faiz artışlarına paralel yükseldi kredi kartı faiz oranları. Ardından aralık ayı ile birlikte Merkez Bankası politika faizi artışlarını kredi kartı faiz oranlarına yansıtmama kararı aldı. Bireysel ve kurumsal kredi kartlarında 13 haftalık yıllıklandırılmış büyüme kasımda yüzde 100'ün altına gerilemişken aralık ile birlikte yeniden üç haneli rakamlara yükseldi. Özellikle ihtiyaç kredi faiz oranlarının çok daha hızlı yükselmesi nedeniyle bireysel kredi kartı harcamalarındaki artış çok daha güçlü yaşandı. Mart sonuna kadar bu harcamalardaki artış oranı yine yüzde 100'ün oldukça üzerinde seyretti. Merkez Bankası nisanla birlikte kredi kartı faiz oranını yeniden yükseltirken kredi kartından nakit çekim ve kredili mevduat hesabı kullanım faiz oranlarını da yüzde 5'e yükseltti. Bu hamlelerin ardından bireysel ve kurumsal kredi kartı büyümesi yeniden yavaşlama eğilimine girdi.

Trend aşağı yönlü seyretmeyi sürdürüyor

Önce 29 Mart haftasında yüzde 99,87'ye inen toplam kredi kartı harcaması 13 haftalık yıllıklandırılmış büyümesi 5 Nisan'da yüzde 98,91'e, 9 Nisan'da yüzde 94,69'a, 19 Nisan'da ise yüzde 83,22'ye kadar indi. Bireysel kredi kartı harcamaları geçen yıl sonunda yıllıklandırılmış olarak yüzde 104,8 büyürken ocak ve şubatta büyüme yüzde 138'e kadar dayandı. Martta da yüzde 100'ün üstünde kalan bireysel kredi kartı harcamalarındaki yıllıklandırılmış büyüme nisan başında yüzde 96,75'e, 9 Nisan haftasında yüzde 92,56'ya, 19 Nisan haftasında ise yüzde 85,35'e indi. 5 nisan haftası Ramazan Bayramı öncesi 9 Nisan da bayram haftası olmasına rağmen yıllıklandırılmış büyümede ivme kaybı korundu. Bunda Merkez Bankası'nın 16 Nisan'da kredi kartı faiz oranlarındaki yükselişi devreye almasının da etkisi bulunuyor.

Kurumsal Kurumsal kredi kartı harcamalarında 13 haftalık yıllıklandırılmış büyüme ise bu yıl eylüldü yüzde 10'a kadar gerilemişti. Ardından hızlanan büyüme oranları şubatta yine yüzde 100'ün üzerine çıktı, mart boyunca ise yüksek seyrini sürdürdü. Mart sonunda yüzde 94,38'e gerilese de 13 haftalık yıllıklandırılmış kurumsal kredi kartı büyümesi 5 Nisan haftasında yüzde 105,22, 9 Nisan haftasında ise yüzde 100,98 oldu. 19 Nisan haftasında ise sert bir gerilemeyle yüzde 77,33'e kadar indi kurumsal kredi kartında yıllıklandırılmış büyüme.

Toplam kredi kartı harcamaları 3 trilyon lira

Merkez Bankası ve ekonomi yönetiminin hedefi bu ivme kaybının daha hızlanması ve yüksek çift haneli rakamlardan daha düşük oranlara gerilemesi. Ancak Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) haftalık verileri kredi kartı harcamalarının bakiyesinde 1 trilyon 3 trilyon lira seviyesinde bulunduğunu ortaya koyuyor. Buna karşılık 19 Nisan haftasında hem bireysel hem de kurumsal kredi kartı harcamalarında düşüş gözlendi. 9 Nisan haftasında bireysel ve kurumsal kredi kartı harcama bakiyesi 3 trilyon 24,3 milyar lira seviyesinde iken 19 Nisan haftasında 2 trilyon 992,8 milyar lira seviyesine indi.

Bireysel kredi kartı harcama bakiyesi 9 Nisan'daki 1.4 trilyon liradan, 19 Nisan haftasında 1.37 trilyon liraya geriledi. Haftalık düşüş 37 milyar lira oldu. Kurumsal kredi kartı bakiyesinde 9 Nisan haftasındaki 488.76 milyar lira 19 Nisan'da 479.98 milyar liraya indi. Haftalık düşüş 8.8 milyar lira seviyesinde hesaplandı.

Tüketici kredilerinde haftalık değişim yüzde 0,9

Merkez Bankası verilerine göre 19 Nisan ile biten haftada, bankacılık sektörü toplam kredileri 9 Nisan haftasına göre 5.5 milyar TL’lik azalış göstererek yaklaşık 12 trilyon 443,4 milyar TL oldu. Bu yıllık bazda yüzde 47’lik bir artışa işaret ediyor. Öte yandan takipteki krediler ve takipteki kredilerin toplam krediler içerisindeki payı sırasıyla 200.8 milyar TL ve %1,61 olarak gerçekleşti. Mevduat bankalarındaki tüketici kredileri 9 Nisan’da 1 trilyon 527,2 milyar TL iken 19 Nisan’da 1 trilyon 534 milyar TL’ye yükseldi. Kredi kartları dâhil olarak tüketici kredilerindeki haftalık değişim oranının 13 haftalık ortalaması yüzde 0,9’da yatay seyretti. Konut kredilerinde yıllık artış oranı 19 Nisan’da yüzde 8,6 ile 9 Nisan’a göre azalışını sürdürürken otomobil kredileri yıllık artışı ise aynı dönemde yüzde 30,2’den yüzde 21,4’ye geriledi.

CHP’li Ateş: Karta kısıtlama vergi tahsilatını baltalayacak

ANKARA - CHP Bolu Milletvekili, Sanayi ve Ticaret Komisyonu Üyesi Türker Ateş, geçen yılın aynı ayına göre martta kredi kartlarıyla yapılan harcamalarda en yüksek artışın yüzde 170 oranıyla kamu vergi ödemelerinde gerçekleştiğine dikkat çekti. Ateş, “Vatandaş vergiyi de borçlanarak ödüyor. Üstelik vergi ve harçlar bu yıl yüzde 58,5 zamlanmışken vatandaşın kredi kartıyla yaptığı kamu ve vergi ödemeleri geçen yılın mart ayına göre neredeyse üçe katlandı. İktidarın kredi kartını kısıtlayıcı adımları vergi tahsilatını da baltalayacak” diye konuştu. Kamu-vergi ödemelerinin geçen yıl martta 13.9 milyar lira iken bu yıl martta 37.6 milyar liraya ulaştığını belirten Ateş, kredi kartlarına yeni kısıtlama beklentilerinin de toplumun kimi kesimlerinin tüketim davranışlarına yansıdığına işaret etti.